조기 은퇴를 목표로 하는 사람들에게 은퇴 보호는 필수입니다.

우리 모두는 같은 두려움을 가지고 있습니다. 우리는 병상에 묶인 채 황혼의 세월을 보내면서 돈이 고갈됩니다.

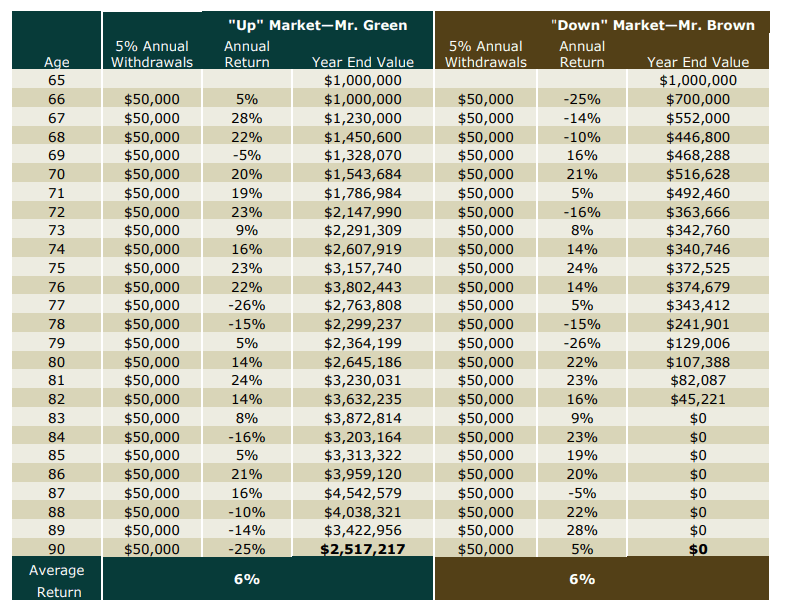

조기 퇴직 계획이 심하게 실패하는 일반적인 방법 중 하나는 "반환 순서 " 위험.

퇴직 후 2년 이내에 경기 침체에 직면한다고 상상해 보십시오. 귀하의 투자는 아직 많은 수익을 거두지 못했지만 퇴직 자본을 줄여야 합니다.

시장이 나중에 회복되면 자본을 너무 많이 먹어서 뒤따르는 강세장을 이용할 수 없습니다.

아래 표를 살펴보십시오.

마이너스 수익의 타이밍은 매우 중요합니다. 나는 이것을 충분히 강조할 수 없다.

갈색 :은퇴하고 인출율을 지속하면서 즉시 경기 침체에 빠지면 포트폴리오는 결국 고갈될 것입니다.

녹색 :당신이 은퇴했고 운이 좋아서 경기 침체 중에 일찍 은퇴하지 않는다면 당신은 정말로 괜찮을 것입니다

우리 편에 반가운 소식이 하나 있습니다.

1990년대 이후로 심각도가 30% 이상이었던 모든 현지 시장 붕괴는 2년 미만 지속되었으며, 1997년 아시아 통화 위기 최고점에서 최저점까지 700일에서 가장 길다.

이것은 통계적으로 말해서, 우리는 포트폴리오에서 철수하지 않고 최소 2년을 버틸 준비가 되어 있어야 함을 의미합니다.

따라서 시장의 약세를 나타내는 경기 침체에 대비하여 베어 트랩을 만들어 보겠습니다.

Kristy Shen과 Bryce Leung의 책 Quit Like A Millionaire에서 영감을 받은 Bear Trap은 현금 쿠션과 수익률 보호막이라는 두 가지 구성 요소로 구성되어 있습니다.

현금 쿠션은 기본적으로 은행 예금 계좌에 2년 동안 사용할 수 있는 충분한 현금입니다.

$1,721이 필요한 55세 퇴직자 월 생활비 중 현금 쿠션은 (12개월 x $1,721/월 x 2)입니다. 또는 $41,304 .

Quit Like Millionaire를 읽기 전에 이것은 나의 원래 곰 덫이었습니다. 당신의 곰 덫으로 현금 쿠션을 가지고 있는 문제는 은행에 있는 돈이 당신을 위해 일하는 돈이 아니라는 것입니다.

그렇다면 안전을 유지하면서 어떻게 더 최적화할 수 있을까요?

수익률 보호막을 입력합니다.

매년 생활비를 충당하기 위해 배당금이 있다면 그렇게 큰 현금 쿠션이 필요하지 않을 수 있습니다.

원래 책에서는 더 많은 돈이 시장에 배치될 수 있도록 현금 쿠션에서 2년의 연간 배당금을 공제하는 것이 좋습니다.

이것은 새로운 문제로 이어집니다. :나처럼 재정적으로 독립적인 사람의 경우 배당 수익률이 모든 비용을 충당하고 일부를 충당합니다.

현금 쿠션이 전혀 필요하지 않다는 뜻인가요?

제 생각에는 올바른 접근 방식은 다른 출처의 배당금을 같은 방식으로 취급해서는 안 된다는 것입니다.

내 버전의 수익률 보호막은 고정된 배당금만을 설명하고 경기 침체 중에 지급될 가능성이 높습니다.

REITs 의 배당금은 제외됩니다. 및 비즈니스 트러스트 .

퇴직자가 $1,721을 필요로 하는 위의 동일한 시나리오를 가정합니다. 이 퇴직자는 이제 한 달에 생활비를 지출하는 대신 DBS 4.7% 우선주 500주를 구매할 수 있으며 500주 x $4.7 x 2를 기대할 수 있습니다. 또는 $4,700 2년 간의 경기 침체 동안 안정적인 배당금. 그는 현금 쿠션의 크기를 ($41,304 – $4,700) 또는 $36,607에서 줄일 수 있습니다.

그가 취득할 수 있는 주식이 많을수록 그의 수익률 보호막은 더 커지고 포트폴리오의 원치 않는 축소로부터 더 잘 방어할 수 있습니다. 특히 그의 투자가 강세장을 타기 위해 직장에서 모든 달러가 필요할 때 더 잘 방어할 수 있습니다. 경기 침체가 진정되면 상승합니다.

요약하면 퇴직 시 일련의 수익 위험을 처리하기 위한 포괄적인 솔루션이 있습니다.

베어 트랩의 싱가포르 버전을 도출할 때 캐나다 맥락에서 쓰여진 책을 가져와 현지 투자자를 위해 각색했습니다.

조기 퇴직을 목표로 하는 분들을 위해 반환 위험 시퀀스로부터 자신을 보호 조기 퇴직이라는 더 큰 퍼즐의 한 조각일 뿐입니다. 은퇴할 때 해결해야 할 변수가 많습니다.

조기 은퇴를 원하는 사람들이 반드시 답을 찾아야 하는 질문입니다. 다른 사람을 믿을 수 없고 이러한 질문에 대한 답변을 아웃소싱할 수 없기 때문에 이러한 질문을 찾고 답하는 일을 스스로 떠맡았습니다.

이 모든 것이 헛되지 않았습니다. 당신도 그렇게 할 준비가 되어 있다면 그렇게 하도록 격려하고 싶습니다. 그것은 매우 보람있는 길입니다.

그런 고통스러운 과정을 겪고 싶지 않으신 분들을 위해 , 대안이 있습니다.

그것이 당신에게 맞는지 고려하십시오. 그렇다면 입문반에서 뵙겠습니다.

행운을 빕니다. 그리고 곰 덫을 만드는 것을 잊지 마십시오.