나는 맨유 팬이고 호날두의 복귀에 대해 다른 팬들처럼 기쁘다.

발표 당일(2021년 8월 27일) 맨체스터 유나이티드(NYSE:MANU) 주가가 11%까지 급등했기 때문에 투자자들도 좋아합니다. . 또 다른 재미있는 사실은 싱가포르에서 상장을 고려했지만 결국 미국 상장을 선택했다는 것입니다.

나는 이전에 공개적으로 상장된 축구 클럽에 대해 11개에 대해 썼고 거기에 투자하지 말라고 제안했습니다.

하지만 호날두가 돌아왔으니 이 제안을 재고해야 할까요? 재무제표에 대해 자세히 알아보고 답변해 드리겠습니다. 게다가 우리는 공기업의 재무 분석에 대해 한두 가지를 배울 수 있습니다.

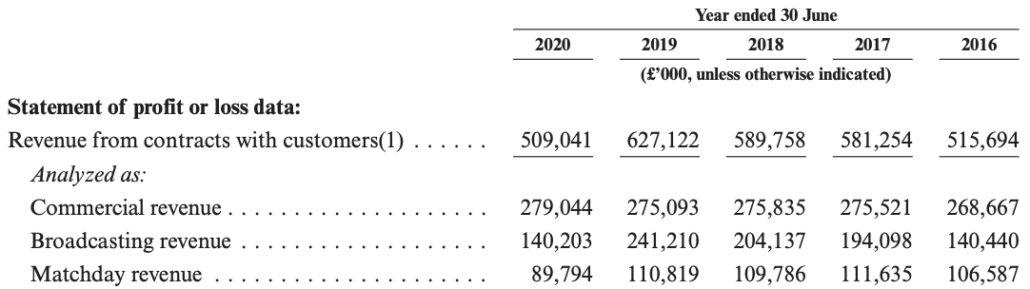

맨유의 수익은 2016년 5억 1600만 파운드에서 2020년 5억 900만 파운드에 불과했다. 하지만 2020년이 코로나19의 영향을 받았다는 점을 감안하면 그들에게 기회를 주자.

방송 및 매치데이 수익이 모두 감소한 것을 볼 수 있습니다.

2016년에서 2019년 사이의 기간을 보면 수익이 22% 증가하거나 CAGR(복합 연간 성장률)이 7%에 불과합니다.

펀드매니저인 Peter Lynch는 이것을 느린 성장이라고 할 것입니다. 중국 전체 GDP도 5~6% 성장합니다. 따라서 맨유는 확실히 성장주가 아닙니다.

우리는 최고의 축구 스타들이 엄청난 급여를 받는다는 것을 알고 있습니다.

Cristiano Ronaldo는 주당 £480,000를 받는다는 소문이 있습니다. 그것은 이전의 유벤투스에서의 활동보다 6백만 파운드의 급여가 삭감된 것입니다. 즉, 그는 주당 £375,000

을 받는 다비드 데 헤아를 제치고 맨유에서 가장 많은 연봉을 받는 선수가 될 것입니다.이 10명의 선수만 Man Utd 1년에 1억 5100만 파운드(보너스 제외)의 비용을 지불하게 됩니다!

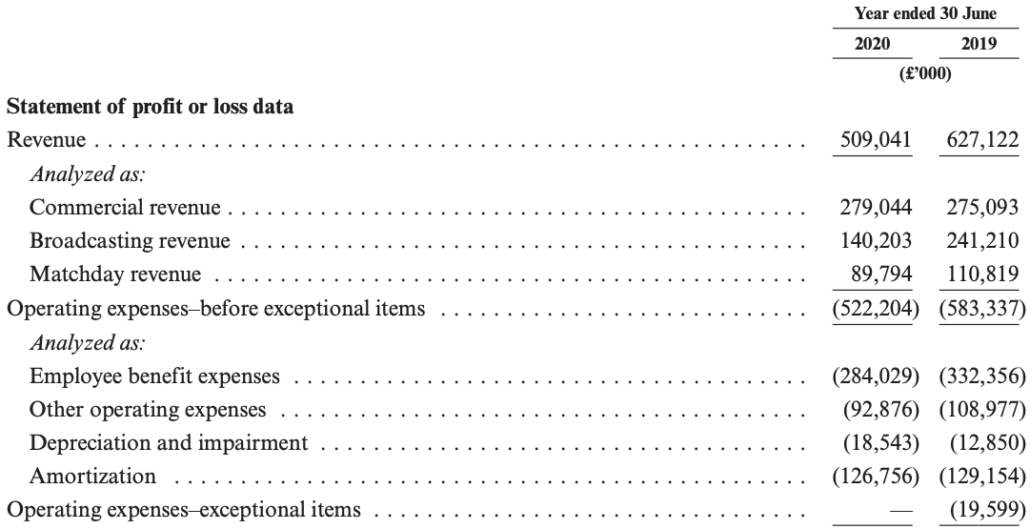

2020년 직원 복리후생 비용은 2억 8,400만 파운드였으며 이 비용만 해도 수익의 56%입니다! 마찬가지로 2019년 수익의 53%가 급여로 사용되었습니다.

우리 모두는 이러한 최고의 축구 팀이 지속적으로 선수를 구매하고 매력적인 급여 패키지로 유인해야 한다는 것을 알고 있습니다.

최근 몇 년 동안 부유한 축구 클럽 소유주들이 더 많은 달러를 이적 시장에 투입하면서 인플레이션이 발생했습니다. 이적료와 급여는 향후 몇 년 동안 내려갈 것보다 올라갈 가능성이 더 큽니다. 이는 회사의 수익을 떨어뜨릴 것입니다.

성장주가 아닌 경우 투자자는 비즈니스가 수익성이 있고 현금을 기대해야 합니다.

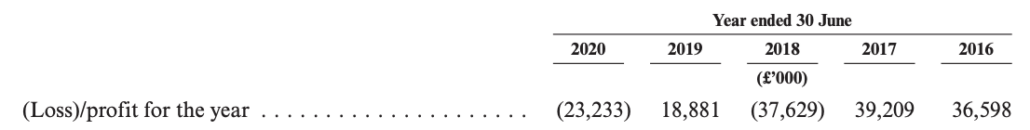

불행히도 Man Utd도 테스트를 통과하지 못했습니다. 지난 5년 동안 2번의 손실을 입었습니다.

손실을 제외하고 이윤, 자산 수익률(ROA) 및 자기 자본 수익률(ROE)도 고무적이지 않습니다.

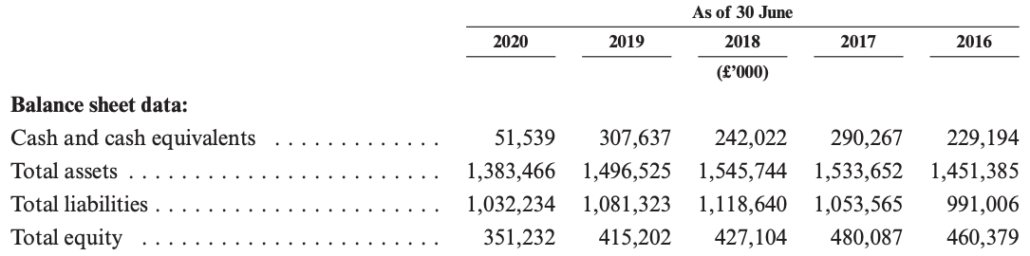

<표>대차대조표는 손익계산서만큼 실망스러웠습니다. 자기자본은 하락하고 레버리지 비율은 상승하고 있습니다.

부채/자기자본 비율은 2016년 109%에서 2020년 154%로 증가했습니다.

이러한 레버리지 수준은 평균 부채/자기자본 비율이 46%인 통신 서비스 부문의 다른 영국 기업보다 훨씬 높습니다.

이 가격 지표는 맨유가 가치주가 아님을 나타냅니다.

지금쯤이면 내가 주식을 전혀 좋아하지 않는다는 것을 알아야 합니다. 수익성이 강하고 일관되지 않은 동안 성장을 나타내지 않았습니다. 그러나 주가가 가치주로 인정받기에는 턱없이 낮은 수준이다. 1%의 배당 수익률도 수동 소득에는 충분하지 않습니다. 살 이유가 없습니다.

나는 심지어 당신이 맨유 팬이고 그것을 소유하고 싶어도 저지 구매를 고려해야 한다고 말하고 싶습니다. 적어도 당신은 그것의 수익과 희망적으로 그들의 수익에 기여할 수 있습니다.