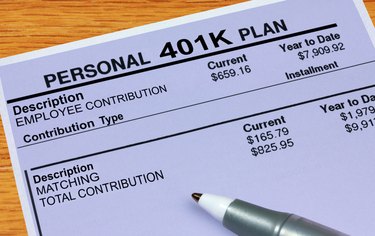

401(k)는 고용주가 후원하는 퇴직 계획으로 세전 세금 절감을 제공하는 기부금 . 세전 기능을 사용하려면 계획이 기존 401(k)이거나 SIMPLE 401(k) 또는 세이프 하버 401(k)와 같은 유사한 유형이어야 합니다. 세전 기부금은 특정 세금이 면제됩니다.

세전 401(k) 공제에는 연방 소득세가 적용되지 않습니다. 고용주는 연방 소득세를 원천 징수하기 전에 임금에서 기여금을 뺍니다. 직원의 과세 대상 임금을 낮추는 것. 직원이 플랜에서 탈퇴하면 기여금에 대해 연방 소득세를 납부해야 합니다.

연방 소득세는 인출 시 고용주가 일치하는 금액과 투자 증가에 따라 부과됩니다.

대부분의 주에서는 고용주가 주 소득세를 원천징수할 것을 요구하지 않습니다. 세전 401(k) 기여금에서. 그래도 주법은 다릅니다. 고용주는 주정부 세전 401(k) 기부금에서 주 소득세를 원천 징수해야 하는지 여부를 주 세입 기관에 확인할 수 있습니다.

예를 들어 , 펜실베니아의 고용주는 주 소득세를 원천징수할 때 401(k) 공제를 고려해야 합니다. 그러나 직원은 인출 시 기여금에 대해 펜실베니아 소득세를 납부하지 않습니다. 고용주 기부금과 투자 수익도 펜실베니아에서 과세되지 않습니다.

지방 소득세를 부과하는 도시 및 카운티는 일반적으로 401(k) 기부금에서 원천징수를 요구하지 않습니다 . 현지 법률이 다르므로 예외가 적용될 수 있습니다. 예를 들어, 펜실베니아의 고용주는 401(k) 기여금에서 지방 소득세를 공제해야 합니다. 고용주는 401(k)s에 관한 원천징수 규정에 대해 주정부 세입청 또는 지방 세무사에게 문의할 수 있습니다.

401(k) 기부는 면제되지 않습니다. 사회 보장 또는 메디케어 세금에서. 또한 고용주는 연방 실업세에 대한 과세 대상 임금 기준을 계산할 때 401(k) 기여금을 임금으로 계산해야 합니다.

세전 401(k) 공제는 직원 W-2의 연방 임금 또는 상자 1에 포함되지 않습니다. 정보 제공의 목적으로 고용주는 세전 금액을 코드 "D" 아래 상자 12에서 공제액이 주세 및 지방세에서 면제되는 경우, 공제액은 각각 상자 16 및 18인 주 또는 지방 임금에 포함되지 않습니다. 세전 401(k) 기여금은 사회 보장 급여(상자 3) 및 메디케어 급여(상자 5)에 포함되어야 합니다.