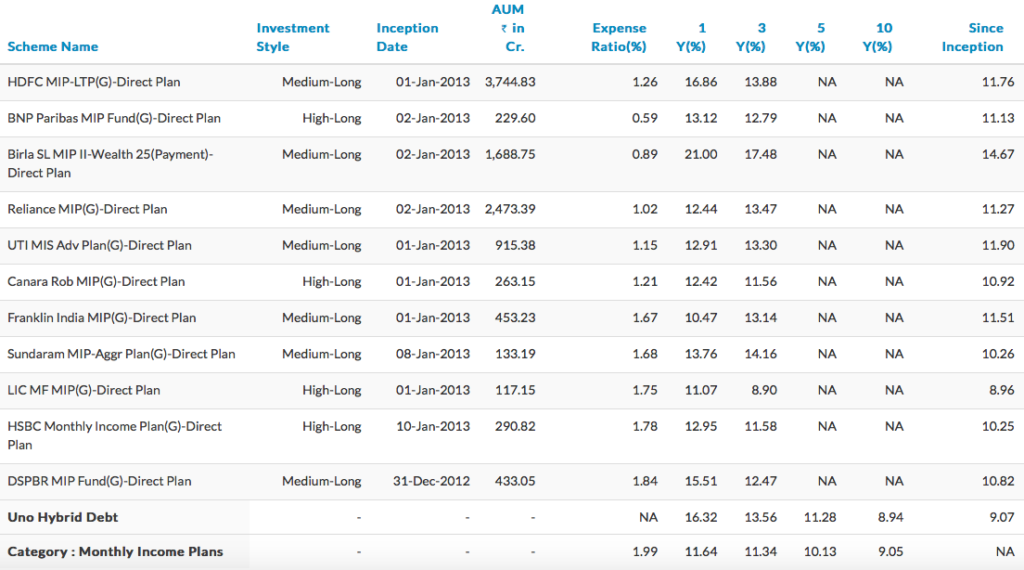

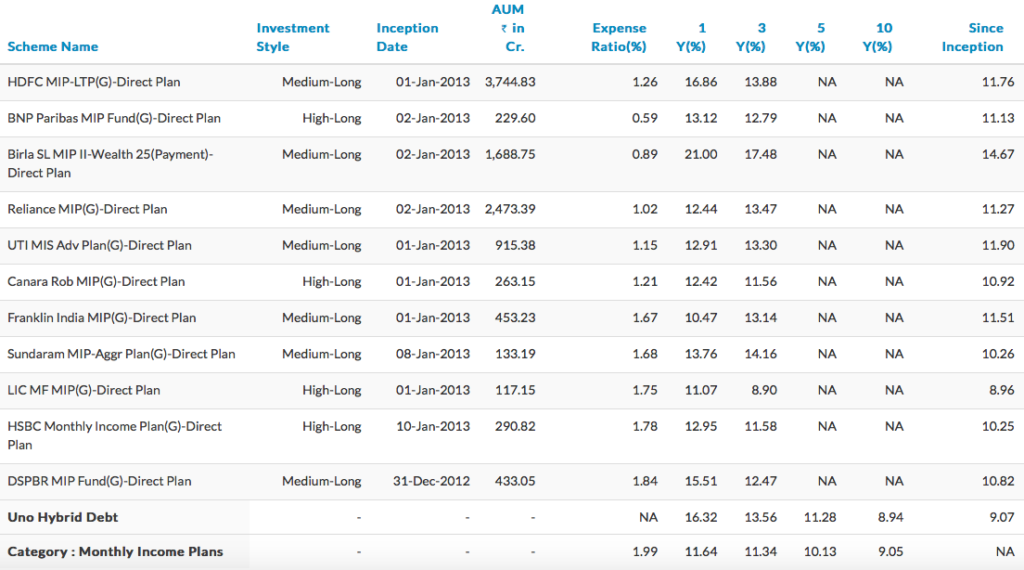

아래에 제공된 기금 계획을 본 적이 있습니까?

거의 모든 펀드 하우스에서 유사한 것들이 더 많이 있습니다.

이러한 모든 제도는 월 소득 계획 또는 MIP라는 범주에 속합니다. . 그들 중 일부는 이름에 MIP 또는 월간 소득 계획이라는 단어가 포함되어 있지만 이것이 전제 조건은 아닙니다. 이전에 사용된 예를 참조하십시오.

MIP는 부채와 자본 요소가 혼합된 하이브리드 투자라고 합니다. 부채 비율은 일반적으로 70% 이상이고 나머지는 자본에 투자됩니다.

MIP의 배경은 은행 정기예금의 수익에 만족하지 않고 더 나은 수익을 얻기 위해 작은 위험을 감수할 의향이 있는 투자자를 유치하는 것입니다.

그래서 뮤추얼 펀드에서 일하는 금융 엔지니어들이 MIP를 만들었습니다. 부채 부분은 더 확실성을 가져오기 위해 채권에 의존하는 포트폴리오에 안전을 제공합니다. 지분 부분은 추가 수익을 가져올 것으로 예상됩니다.

월 소득을 얻으려면 월별 배당금 지급 옵션을 선택해야 합니다. 이상하게 들릴 수 있습니다!

아이러니하게도 실제로 성장을 선택할 수 있습니다. 보유 가치가 계속 상승하는 월 소득 계획의 옵션입니다.

그건 그렇고, 배당금은 보장되지 않습니다. 펀드가 돈을 벌면 배당금을 발표할 것입니다. 압박이 가해지면 펀드 내 기존 투자를 매각하여 배당금(수입)을 지급할 현금을 창출할 수도 있습니다.

글쎄요, 그것이 마케팅 부서의 일입니다. 저위험 소득 추구 투자자에게 호소력을 높이기 위해 MIP로 명명되었습니다. 사실, 그들은 한 걸음 앞서서 자녀, 은퇴 등과 같은 감정적 훅을 사용했습니다. 처음에 언급된 이름의 예를 참조하십시오.

중요한 질문입니다. MIP는 부채 펀드처럼 과세됩니다. 즉, 매수 후 3년이 되기 전에 펀드를 매도하면 양도소득에 대해 소득세율에 따라 과세됩니다.

그러나 3년 후에 판매하는 경우 비용을 색인화하고 비용 색인된 자본 이득의 20%에서 더 낮은 세금을 납부하게 됩니다.

과세 관점에서 볼 때 다른 채무 펀드와 마찬가지로 3년 이상 보유 기준으로 더 효율적입니다.

또한 귀하의 손에 배당금이 면세되는 동안 펀드는 귀하를 대신하여 28.84%의 배당금 분배세를 지불하며, 이는 궁극적으로 펀드 비용으로 청구됩니다.

비용은 민감한 주제입니다. MIP의 구조를 살펴보면 가장 공격적인 MIP는 약 25~30%의 자기자본을 보유하고 나머지는 부채로 보유하고 있습니다. 부채 포트폴리오도 중장기 채권입니다.

Birla SL MIP – 25의 비용 비율은 약 0.89%입니다. HDFC MIP – 장기 계획의 경우 비용 비율은 1.26%입니다. ICICI Pru MIP의 수치는 1.81%입니다.

모든 비율은 직접 요금제에만 해당됩니다. 아래에서 월별 소득 계획의 동료 비교표를 더 참조하세요.

꽤 범위가 있습니다. 어떤 경우에는 비용 비율이 주식 펀드에서 청구하는 비율과 동일합니다.

<노스크립트>

출처 :노베스트. 2017년 4월 14일 데이터는 직접 요금제에만 해당됩니다.

MIP의 장점은 펀드의 자동 재조정입니다. 미리 정의된 부채:자기자본 비율을 유지하기 위해 노력하기 때문에 비율을 유지하기 위해 포트폴리오를 계속 재조정합니다.

비슷한 자산 할당을 유지하기 위해 노력을 기울일 수 없는 사람들(기본적으로 당신은 게으른 사람)에게는 MIP를 사용하는 것이 더 나을 수 있습니다.

그러나 전반적으로 재앙입니다. 펀드에 지분 투자를 포함하고, 지분과 관련된 위험을 감수하면서도 부채처럼 과세되는 것을 봅니다.

아시다시피, 주식 펀드는 1년 보유 후 양도차익에 대해 세금을 내지 않습니다. 그러나 MIP의 경우 과세는 앞에서 언급한 대로입니다.

대안은 포트폴리오의 최대 70%까지 순수 부채 펀드 또는 채권을 선택하고 나머지 돈을 주식 펀드에 투자하는 것입니다.

더 주의해야 할 점은 반품만 쫓지 말라는 것입니다. Birla SunLife MIP는 투자 선택의 특정 이유로 21%의 1년 수익을 제공할 수 있었습니다. 앞으로는 복제할 가능성이 거의 없습니다.

수익에 관한 한 예상 수익은 광범위한 자산 클래스 기대치와 일치합니다. 여기에서 자세히 읽어보세요.

MIP에 투자하기 전에 이러한 사실을 고려하십시오.

참고 :Unovest는 MF 포트폴리오에서 MIP를 권장하지 않습니다.