2020년 예산에 따라 배당금은 이제 투자자의 손에 과세됩니다. 회사 또는 뮤추얼 펀드가 지불하는 배당금 분배 세금은 없습니다. 또한 지급된 배당금이 Rs 이상인 경우 10%의 TDS가 있습니다. 회계 연도에 5,000.

새로운 세금 규칙이 주어지면 성장 옵션으로 전환해야 합니까 아니면 계속해야 합니까?

먼저 배경 지식을 살펴보겠습니다.

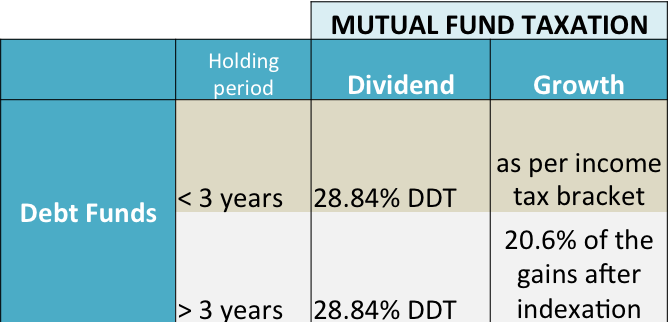

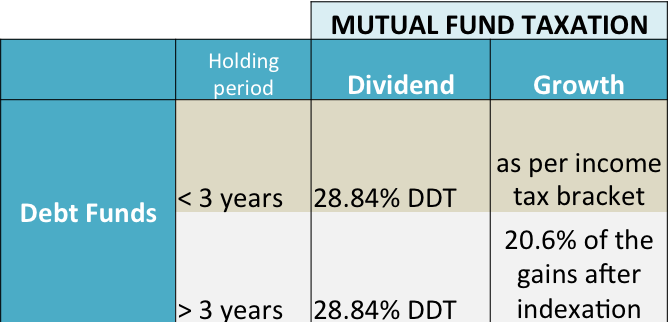

사채펀드 배당의 경우 배당금 분배세가 28.84%로 적용됐다. 모든 가치 상승 또는 자본 이득은 단기 또는 장기를 기준으로 과세됩니다. 아래 이미지를 참조하세요.

<노스크립트>

보유기간이 3년 미만인 경우 한계소득세율로 단기 양도소득세가 적용됩니다.

보유기간이 3년 이상일 경우 장기 양도소득세 20% + 할증세와 연동 혜택이 적용됩니다.

따라서 배당금 옵션을 사용하여 부채 펀드에 돈을 보관하는 가장 높은 세금 범위에 속한 사람에게는 의미가 있습니다. 2020년 2월 1일에 변경되었습니다.

예산 2020의 새로운 규칙에 따라 28.84% DDT가 2020년 4월 1일부터 폐지됩니다. 대신 배당금에 한계 세율이 적용됩니다. 42.xxx% 세율에 해당하는 경우 배당금에 대한 세율도 적용됩니다.

자, 이제 당면한 문제로 넘어가겠습니다.

나는 당신이 이 글을 읽고 있는 동안 답이 자동으로 펼쳐질 것이라고 확신합니다. 부채 펀드 투자가 성격이 단기적이라면, 즉 주식형 펀드로의 전환이나 STP를 목적으로 하는 경우에는 전환을 해도 별 차이가 없을 것입니다.

3년 미만의 보유 기간 동안 배당 또는 성장 옵션의 경우 세금이 한계 세율로 적용되기 때문입니다.

하지만 10%의 TDS는 어떻습니까?

예를 들어보겠습니다.

배당 옵션이 있는 유동 펀드에 100억 원을 예치한 상태에서 1000억 원을 전환하는 경우 매달 500만 달러를 자본으로 전환하고 전체 이체에는 약 20개월이 소요됩니다.

이 기간 동안 약 6%의 성장률을 보일 것입니다(연간, 가정). 그 중 80%를 배당금으로 내더라도 약 5% 정도입니다.

가능성 있는 배당금(돈이 정기적으로 펀드에서 주식으로 이동한다고 가정)은 약 Rs가 될 것입니다. 2.5 ~ Rs. 3,000,000(TDS가 없는 경우 5,000루피 이상입니다.

이 경우 TDS는 Rs 이상일 것입니다. 25,000은 세금 신고서에 표시되며 이 경우 환급을 요청할 수 있습니다. 그러나 TDS가 전체 세금이 아니라는 데 동의할 것입니다.

세금이 더 높은 계층에 있는 사람은 10%가 세금 브래킷이 아니기 때문에 더 많은 세금을 부담하게 될 것입니다.

따라서 상환이 진행 중이기 때문에(스위치 또는 STP 모드를 통해) 세금을 납부해야 합니다. TDS는 귀하가 세금을 약간 미리 지불하고 있다는 것만 확인합니다.

이는 배당금에서 성장 옵션으로 전환하더라도 마찬가지입니다.

—

하지만 보유 기간이 부채 펀드에서 3년 이상일 가능성이 높으면 배당 옵션은 재앙입니다. 세금 등급에 관계없이 성장 옵션만 선택하십시오. 사실, 배당 옵션에 있다면 지금 성장으로 전환하십시오.