차익 거래 뮤추얼 펀드는 일반적으로 초단기 부채 뮤추얼 펀드만큼 변동성이 있습니다. 그러나 시장의 난기류가 증가하면 변동성이 커집니다. 이로 인해 더 많은 수익을 얻을 수도 있고 그렇지 않을 수도 있습니다. 이것이 발생하는 이유입니다.

이름에서 알 수 있듯이 차익 거래 뮤추얼 펀드는 차익 거래 기회에 투자합니다(최소 65%). 이것은 그들이 다른 시장에서 동일한 주식이나 채권을 판매한다는 것을 의미합니다. 예를 들어 현물 시장과 선물 시장이 있습니다.

현물 시장은 현재 시장 가격으로 demat 계정으로 주식을 사고 파는 곳입니다. 선물 시장에서 매수자와 매도자는 즉시 주식(또는 상품)을 교환하지 않습니다. 주식은 미래의 날짜에 주인이 바뀌지만 가격은 계약 시점에 고정됩니다.

선물 시장과 현물 시장의 주가 차이를 차익 거래 기회라고 합니다. 이 차이는 두 시장 간의 비효율적인 정보 흐름으로 인해 발생하며 일시적입니다.

선물 계약의 만기일이 가까워질수록 그 차이는 줄어들고 가격은 같아지는 경향이 있습니다. 시장이 불안정할 때 더 많은 차익 거래 기회를 이용할 수 있습니다.

선물 주가가 현물 시장 가격보다 낮으면 사람들은 전자를 선호할 것입니다. 수요 증가는 선물 주가를 상승시킬 것입니다. 현물 주가도 하락 압력을 받을 것이다. 곧 두 가격이 수렴할 것입니다. .

따라서 가격의 차이(차익 거래 기회)가 한 시점에 존재할 수 있지만, 빠르게 감소합니다. 이를 통해 뮤추얼 펀드가 어떻게 이익을 얻는지에 대한 예는 차익 거래 뮤추얼 펀드 작동 방식:간단한 소개

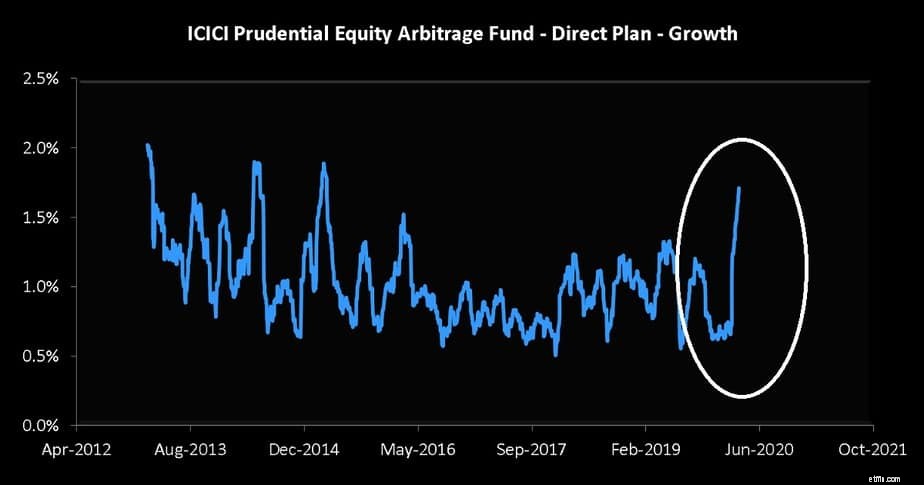

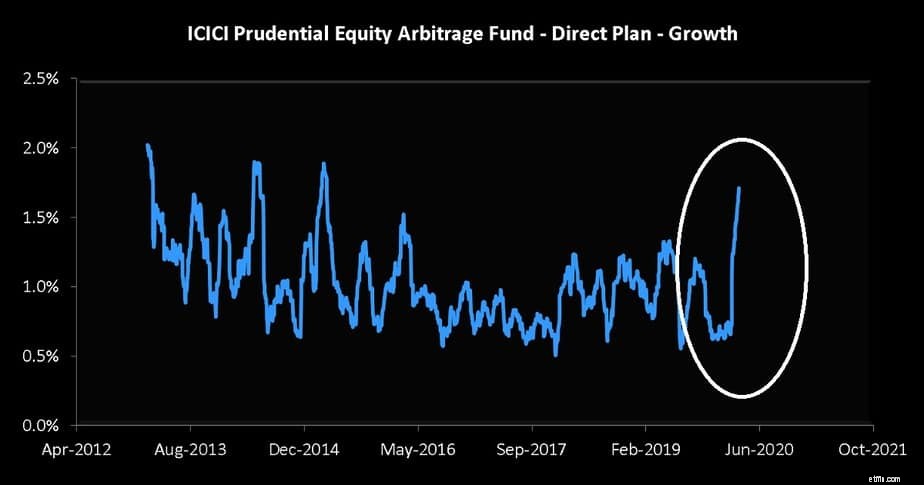

를 참조하십시오.ICICI Equity Arbitrage Fund의 30일 롤링 변동성(표준편차)은 아래와 같습니다. 지난 몇 주 동안 변동성이 급격히 증가한 것을 확인하십시오.

<노스크립트>

이것은 본질적으로 NAV가 훨씬 더 격렬하게 위아래로 움직인다는 것을 의미합니다. 시장 변동성의 증가는 또한 현물 시장과 선물 시장 간의 격차를 증가시킵니다. 또한 이전처럼 효율적으로 수렴하지 않을 수도 있습니다. 외국 포트폴리오 투자자의 참여가 감소하면 국내 투자자가 차익 거래 파이에서 더 큰 덩어리를 얻게 될 수 있습니다.

증가된 변동성은 더 많은 수익을 의미할 수 있지만 확실히 보장되지 않으며 오래 지속되지 않아야 합니다. 1년 이상 경과해도 큰 차이가 없어야 합니다. 투자자들은 단기 변동성의 기본을 바탕으로 차익거래 펀드에 몰려들어서는 안 됩니다. 기존 투자자들도 두려워할 필요는 없지만 NAV의 큰 변동에 대비해야 합니다.

차익 거래 자금은 일반적으로 어떤 시장에서도 1년 미만의 기간 동안 사용해서는 안 됩니다.