“EPF, VPF, PPF, SSY, 보험 증권, FD, RD와 같은 안전한 옵션에 투자할 수 있을 때 부채 펀드의 필요성을 느끼지 못합니다. 일부는 면세까지!” Franklin 부채 펀드 폐쇄는 자연스럽게 이와 같은 질문을 촉발합니다. 문제는 모든 선택에는 위험이 따른다는 것입니다. 우리가 안전을 추구할 때 우리는 한 종류의 위험으로부터의 안전을 의미하며 그것이 더 위험한 것으로 판명될 수 있습니다!

퇴직 계산기를 아무렇게나 사용해도 투자 금액이 큰 숫자이고 이것이 인플레이션보다 더 큰 수익임을 알 수 있습니다! 안전한 고정 수입으로 달려가는 것은 상황을 더욱 악화시킬 뿐입니다.

사용 가능한 모든 옵션에는 위험이 있습니다. FD 및 RD는 슬래브에 따라 매년 세금을 납부해야 합니다. 미래에 악화될 수 있는 점진적인 이자율 하락(재투자 위험)

보험 정책은 너무 비싸서 다른 곳에 투자할 돈이 거의 없습니다. 인플레이션에 대한 일종의 기회를 얻으려면 상당한 양의 자기자본이 필요하다는 것을 기억하십시오.

오버나이트 펀드는 장기 목표에 비해 너무 보수적이어서 재투자 위험이 가장 높습니다. 오버나이트 뮤추얼 펀드에도 위험이 있습니다! 투자자가 알아야 할 사항

유동 펀드는 또한 장기 목표에 비해 너무 보수적이며 재투자 위험이 있으며 다음과 같은 시간에 변동이 있을 수 있습니다. 지난 며칠 동안 유동 펀드와 단기 자금 시장 펀드도 하락한 이유

다른 모든 채무 펀드를 건너뛰고 금트 펀드만 고려한다면, 액티브 운용 금트 펀드는 시장 상황에 따라 자산 배분 배팅 베팅을 전환할 때 펀드 매니저 위험에 직면하게 됩니다. 이자율 위험에 시달리고 변동성이 높습니다.

10년 만기 불변 펀드는 펀드 매니저 위험이 거의 없으며, 이는 우리가 금트 인덱스 펀드에 가장 가깝지만 가장 변동성이 크고 장기간에 걸쳐 낮은 수익률로 구매자를 좌절시킬 수 있습니다.

우리의 좋은 오래된 PPF는 15년 이상 목표에만 사용할 수 있으며 마음대로 사용할 수 없습니다. 유사한 제약 조건이 EPF, VPF 및 SSY에도 적용됩니다. “내가 왜 락인(lock-in)에 대해 걱정해야 합니까? 결국 목표는 장기적이지 않습니까?”

그게 문제 야. 장기적으로 이것들만 사용하면 인플레이션으로 인해 구매력이 줄어들 것입니다. 약간의 자본만 사용하면 인플레이션이 다시 발생합니다. 대부분의 사람들은 더 높은 투자로 안전을 보상할 돈이 없습니다.

예를 들어, Rs. 1000을 9%(연환산)로 16년 동안 투자하면 투자 금액의 3.6배가 됩니다. 7% 더 안전한 수익률로 동일한 혜택을 원하면 32% 더 투자해야 합니다. 세금을 포함하면 상황이 더 나빠질 뿐입니다.

말하자면 저는 X 또는 Y 도구를 피하고 안전한 FD 및 RD를 고수하지만 항상 비용이 따릅니다. 이제 다음은 자산 할당의 이점을 이해하는 사람들에게만 의미가 있습니다.

현재 35세 이상인 대부분의 투자자는 장기 목표를 위해 EPF + PPF 부채가 많이 할당됩니다. 그들은 고칠 기회가 거의 없으며(대부분은 어쨌든 원하지 않음) 은퇴 후의 생활 방식에 영향을 미칠 것입니다.

다음 그림은 EPF에 너무 많이 투자하지 않은 젊은 소득자에 대한 것이며 조만간 은퇴와 같은 장기 목표를 위해 50%의 자기 자본과 50%의 고정 수입의 자산 배분에 도달할 수 있습니다.

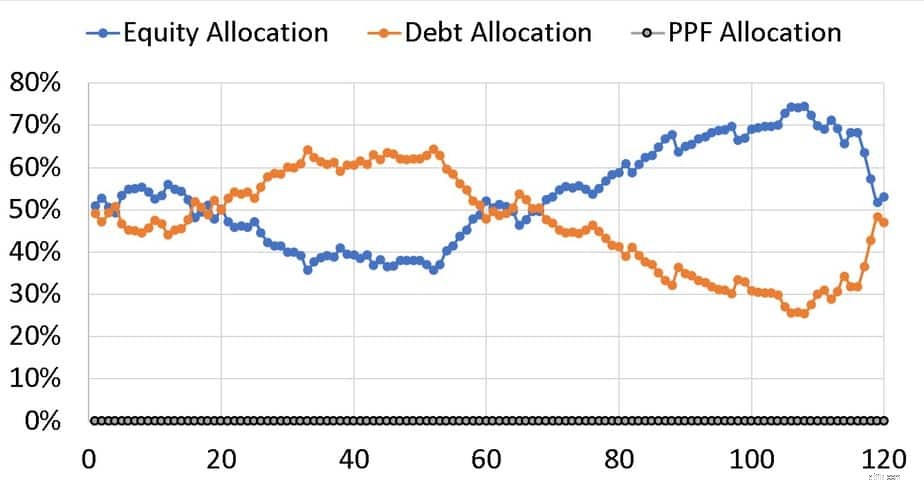

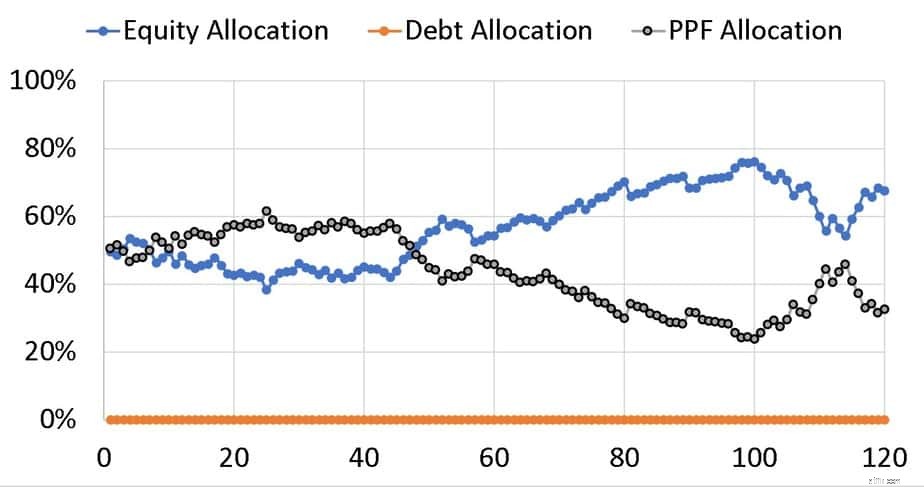

자기 자본이 50%이고 유동 채권이 50%인 포트폴리오를 고려하십시오. 즉, 자유롭게 상환하거나 투자할 수 있는 금트 부채 펀드를 말합니다. 포트폴리오가 1년에 한 번 리밸런싱되지 않으면(자산 할당이 50:50으로 재설정됨) 이렇게 표류할 수 있습니다. 처음 120개월(10년) 이동은 아래와 같습니다.

<노스크립트>

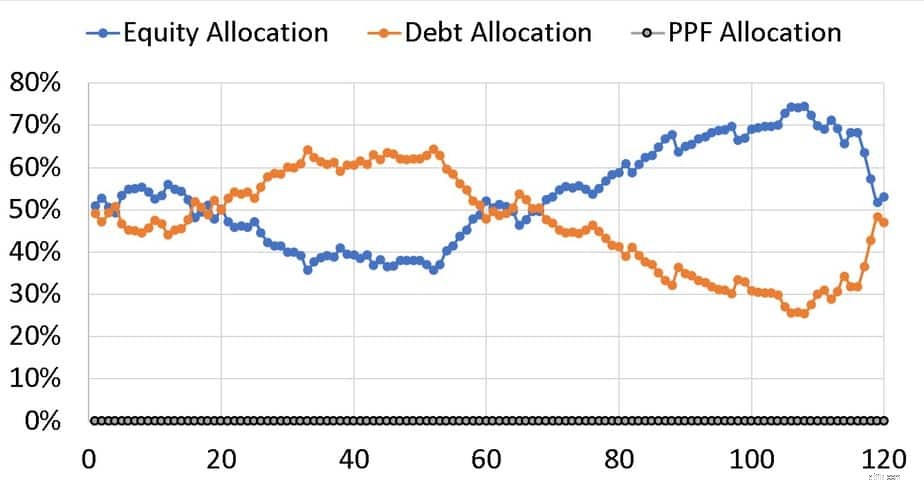

자산 배분은 자본 또는 부채로 전환될 수 있으며 둘 다 목표를 달성하지 못할 위험을 증가시킬 수 있습니다. 연간 재조정을 통해 스윙이 상당히 낮아졌습니다.

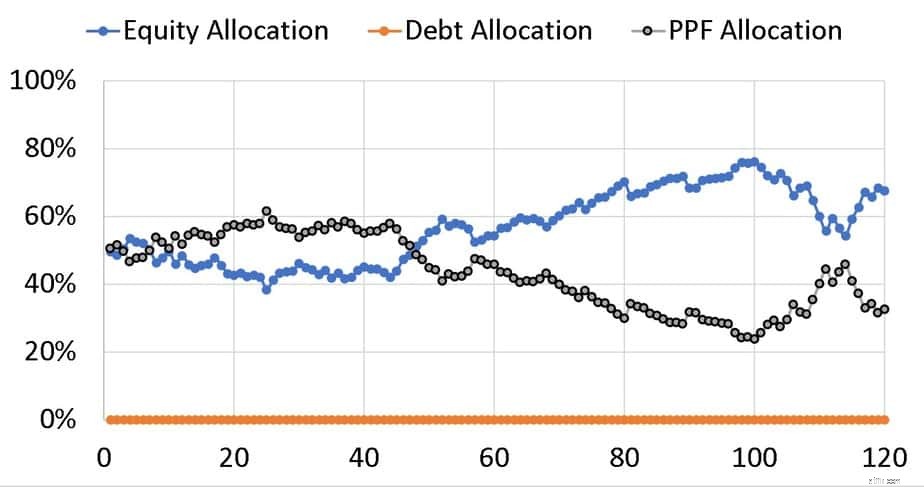

<노스크립트>

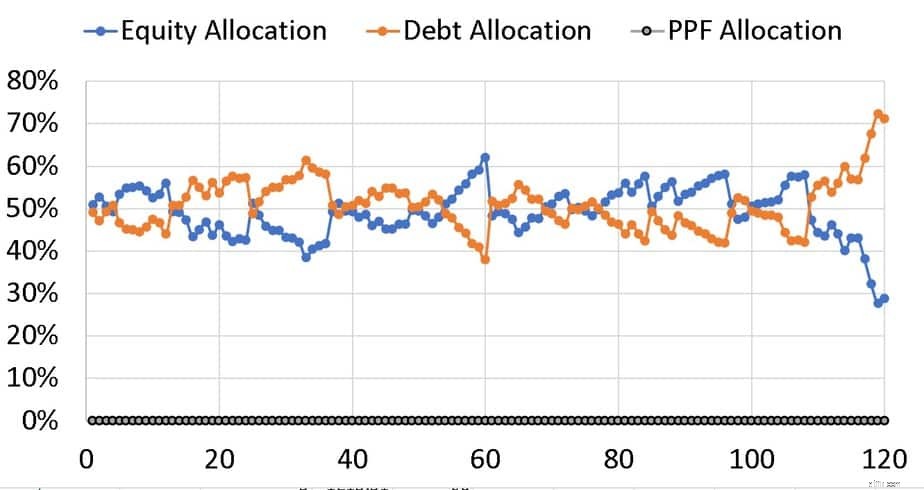

이제 50%의 자기자본과 50%의 PPF로 재조정이 불가능합니다(적어도 매년 및 전체 범위는 아님).

<노스크립트>

위의 예에서 자본의 50%는 포트폴리오 위험을 증가시키는 80% 가까이 이동할 수 있습니다. 누군가가 SB 계정을 말하기 위해 그 금액을 빼서 다시 넣을 수 있다고 주장한다면 그들은 유동 부채의 가치를 깨달았습니다!

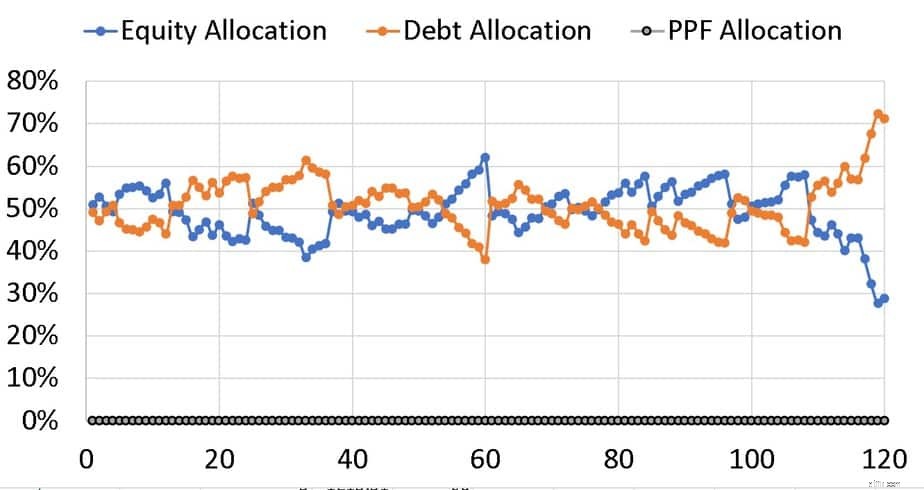

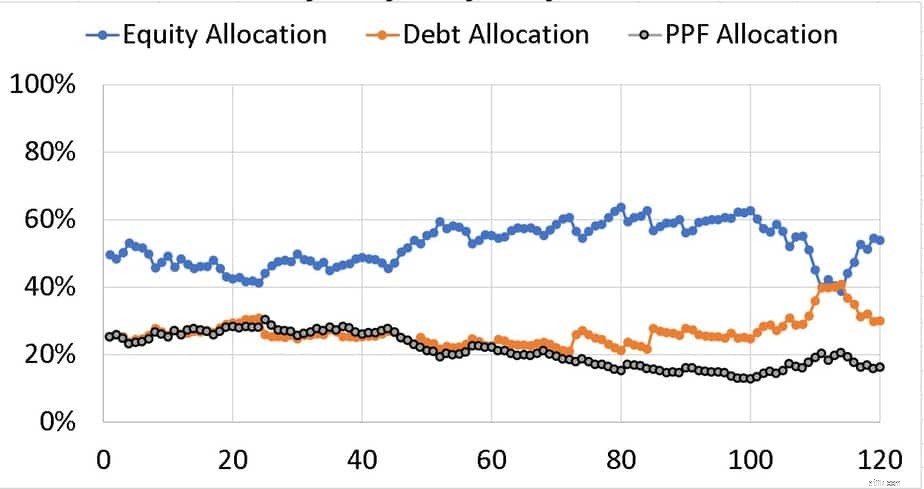

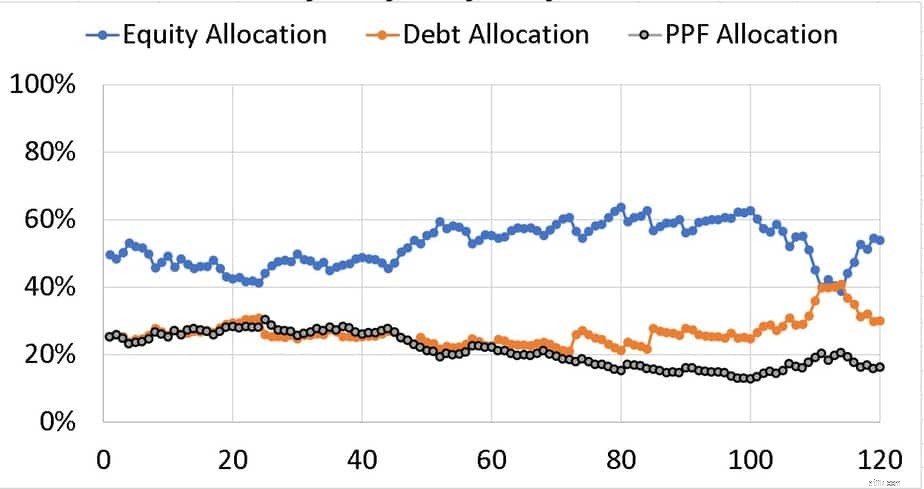

이것은 50%의 자기자본, 25%의 PPF 및 25%의 장기 암퇘지이며 동일한 수익 시퀀스에 대해 매년 재조정됩니다. 편차의 감소를 확인하십시오. 여기서 재조정은 자본과 금 구성 요소에 대해서만 수행됩니다.

<노스크립트>

SB 계정이나 유동 펀드뿐만 아니라 금트를 선택하는 이유는 변동성이 있기 때문에 주식과 같은 매도 및 매수 기회를 제공하고 주식의 매수 및 매도 기회가 일치할 수 있습니다(자산 배분 변동에서 관찰됨). 이렇게 하면 위험이 낮아집니다.

젊은 투자자는 무엇을 해야 하나요?

모든 선택에는 항상 위험이 있습니다. 그렇기 때문에 최선의 선택은 없습니다. 모든 성공적인 결혼과 마찬가지로 구성이 핵심입니다. 투자 금액이 합리적이고 포트폴리오 위험을 관리 가능한 수준으로 유지하고 최소한의 유지 관리로 목표에 근접할 수 있도록 어떤 위험을 감수할 수 있습니까? 이 질문에 대한 답은 투자의 성배이며 사람마다 다릅니다!