당신은 얼마나 많은 돈을 벌고 있습니까? 상당히 쉬운 질문입니다.

자, 이제 얼마나 많은 돈을 쓰십니까? 그게 좀 더 어렵습니다. 지출로 정확히 계산되는 것은 무엇입니까? 세금 포함인가요? 모기지를 갚고 있다면 원금이 지출로 간주됩니까? 529 계좌에서 자녀의 등록금 납부는 어떻게 되나요?

보시다시피, 일반적으로 지출보다 수입 측면에서 돈을 생각하는 것이 더 쉽습니다. 그렇기 때문에 소득 대체율(퇴직 후 생활 방식을 지원하는 데 필요한 세금 전 퇴직 전 소득 비율)이 유용한 계획 도구가 될 수 있습니다.

까다로운 세금 계산을 할 필요가 없는 이 간단한 지표는 퇴직 자금을 보다 명확하게 파악하는 데 도움이 될 수 있습니다. 이 비율을 유용하게 만드는 핵심은 특정 재정 상황을 염두에 두고 추정하는 것입니다.

많은 시나리오를 분석한 결과 75%의 대체율이 소득 대체율을 고려하는 좋은 출발점이 될 수 있음을 발견했습니다. 즉, 은퇴 직전에 $100,000를 벌었다면 은퇴 후 생계를 유지하는 데 연간 $75,000가 필요하다는 야구장의 기대치를 사용하여 계획을 시작할 수 있습니다.

퇴직 후 근로 기간보다 소득이 적은 이유는 무엇입니까? 일반적으로 다음과 같은 이유 때문입니다.

75% 소득 대체율 야구장 수치는 퇴직 시 지출을 5% 줄이고 근로 기간 동안 총 가계 소득의 8%를 저축하는 것을 기반으로 합니다. 사람들이 은퇴 계좌에 저축하는 평균이기 때문에 8%를 선택했습니다.

75% 시작점이 귀하에게 적합하지 않을 수 있는 몇 가지 이유가 있습니다. 첫째, 초기 저축 및 지출 가정이 적절하지 않을 수 있습니다. 예를 들어, 은퇴 시 권장하는 15%에 가깝게 저축할 수 있습니다. 다행히도 분석 결과 이는 매우 쉽게 조정할 수 있는 것으로 나타났습니다. 8%를 초과하는 저축의 추가 퍼센트 포인트 또는 5%를 초과하는 지출 감소는 소득 대체율을 약 1퍼센트 포인트만큼 감소시킵니다. 이러한 조정을 거의 1:1 비율로 생각하십시오.

따라서 우리가 가정한 8% 대신 소득의 12%를 저축하는 경우 대체율 75%에서 4% 포인트를 빼면 개인 조정 추정치가 약 71%가 됩니다.

다음으로, 은퇴를 위해 저축한 방식도 대체율에 영향을 미칩니다. 75% 시작점은 모든 저축이 기존의 401(k) 또는 IRA와 같이 세전이라고 가정합니다. 자산을 인출할 때 해당 자산에 대해 완전히 과세되기 때문에 보수적인 가정입니다. 반면에 Roth 계좌로 저축하는 것은 세후이며 비과세 소득을 생성할 수 있습니다. 즉, Roth 계좌에 은퇴 저축의 많은 부분이 있는 경우 소득 대체율이 낮아야 합니다.

셋째, 결혼 여부와 가구 소득은 사회 보장 혜택과 세금 상황에 영향을 미치는 두 가지 요소입니다. 이 두 가지 요소는 차례로 소득 대체율에 영향을 미칩니다. 75% 시작점은 은퇴 전 약 $100,000 ~ $150,000를 벌어들이는 가구를 반영합니다.

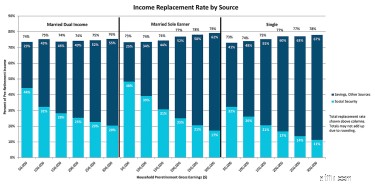

요약하자면, 아래 차트에서 좋은 출발점을 찾은 다음 위의 매개변수를 기반으로 몇 가지 조정을 하면 됩니다.

" target="_blank">차트를 전체 크기로 보려면 여기를 클릭하십시오.

출처:T. Rowe Price, 퇴직 소득 대체. 주요 가정:가계의 수입과 지출은 은퇴할 때까지 인플레이션과 보조를 맞춘 후 지출이 5% 감소합니다. 배우자는 동갑이며, "이중 소득"이란 한쪽 배우자가 다른 배우자가 번 소득의 75%를 벌어들이는 것을 의미합니다. 연방세는 2019년 1월 1일 현재의 세율을 기준으로 합니다. 가구는 표준 공제를 사용하고 공동으로 신고합니다(결혼한 경우). 가계는 총 소득의 8%를 저축합니다. 모두 세전입니다. 사회 보장 혜택은 가정 소득 이력 패턴을 포함하는 SSA.gov 간편 계산기(정년 퇴직 연령에 청구)를 기반으로 합니다.

차트가 대체율을 소득원으로 분류한 것을 알 수 있습니다. 사회 보장 이외의 출처에서 필요한 소득을 이해하면 은퇴 전에 목표로 삼을 저축 수준을 추정하는 데 도움이 될 수 있습니다. 소득 수준이 높을수록 사회 보장 연금이 전체 소득 대체율에서 차지하는 비율이 훨씬 낮아집니다. 이는 은퇴 자금을 마련하기 위해 더 많은 저축이나 기타 소득원이 필요하다는 것을 의미합니다.

당신이 독신이고 세금을 내기 전에 1년에 $100,000를 번다고 가정해 봅시다. 간단하게 하기 위해 우리의 가정이 대부분 합리적으로 보인다고 가정해 보겠습니다. 위의 그래프를 기반으로 해당 소득의 약 74% 또는 $74,000를 대체할 계획을 세워야 합니다. 그런 다음 연간 사회 보장 혜택으로 $26,000를 예상한다고 가정해 보겠습니다. 이 경우 다른 출처에서 약 $48,000의 총 소득이 필요합니다.

은퇴를 위해 얼마를 저축해야 하는지 알아보려면 거기에서 거꾸로 일할 수 있습니다. 자산에 대한 초기 인출률이 4%인 것이 마음에 든다면 120만 달러의 둥지 달걀을 목표로 삼아야 합니다. (이 수치에 도달하기 위해 우리는 48,000달러를 취하여 0.04로 나눴습니다.) 이는 오늘날의 달러로 환산하면 인플레이션에 대비해 이 금액을 늘리고 싶을 것입니다. 특히 은퇴가 멀다면 더욱 그렇습니다.

이 예에서 생각하는 또 다른 방법은 은퇴 직전 소득의 약 12배에 해당하는 금액을 저축하는 것을 목표로 하는 것입니다. $100,000 곱하기 12는 $120만입니다. 우리는 대부분의 사람들이 최종 급여의 8배에서 14배 사이의 목표를 고려하는 것이 좋습니다.

모든 사람에게 적용되는 "정확한" 번호는 없으며 상황은 시간이 지나면서 변할 수 있습니다. 은퇴가 가까워지면 필요한 지출을 보다 신중하게 평가하는 것이 중요합니다. 그러나 퇴직 후 몇 년이 지난 사람에게는 추정 지출을 기반으로 한 소득 대체율이 유용한 지침이 될 수 있습니다.