금트 뮤추얼 펀드에 대한 FAQ의 두 번째 부분에서는 자본과 금트 이동 간의 상관 관계를 고려합니다. 분석가는 상관 계수를 사용하여 이를 계산하고 행렬을 만듭니다. 이것은 일반 투자자에게 직관적이지 않습니다. 따라서 우리는 간단하고 직접적인 질문에 대한 답을 찾을 것입니다. 주식 MF 수익률이 음수이면 돼지고기 MF 수익률이 양수입니까? 그 반대도 마찬가지입니다.

포트폴리오 재조정은 일반적으로 1년에 한 번 수행되므로 1999년 6월 30일부터 Nifty 50 TRI 및 IBEX I-Sec Gilt Index의 1년 롤링 수익률을 고려할 것입니다. 두 시리즈의 동일한 날짜는 수익률 계산의 균일성을 보장하기 위해 사용됩니다. , 총 4968개의 반환값을 얻습니다.

두 자산 클래스 간의 상관 관계에 대해 말할 때 투자자는 기대치를 너무 많이 요구합니다. Nifty가 3일 연속 하락하는 것을 보면 3일 연속으로 금이나 금이 이동할 것으로 예상합니다. 자산군이 싱크로나이즈드 스위밍을 수행하기에는 다른 시장 부문에서 너무 많은 요인이 작용하고 있습니다.

1년 기간은 합리적이고 실용적이지만 여전히 "상관관계"를 찾기 위한 임의의 기간입니다. 그래프를 보기 전에도 항상 "패턴"을 찾을 수는 없음을 이해해야 합니다. 때로는 상관 관계가 있고 때로는 그렇지 않습니다.

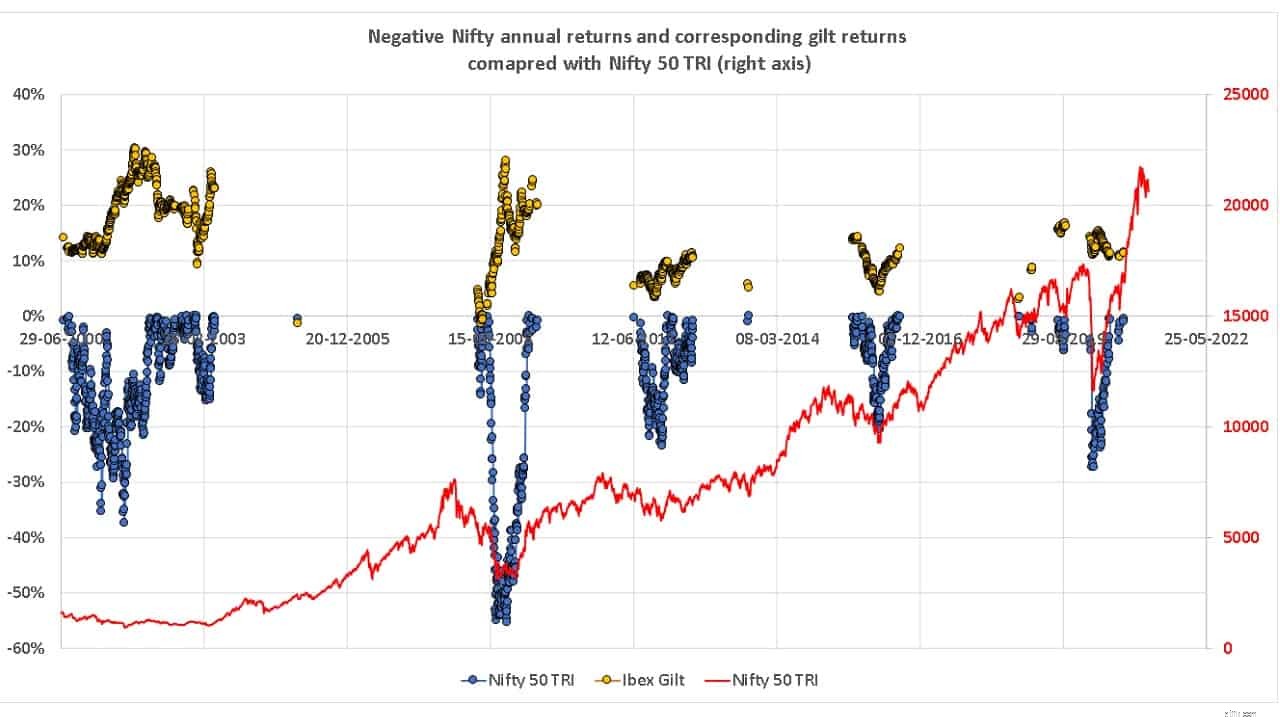

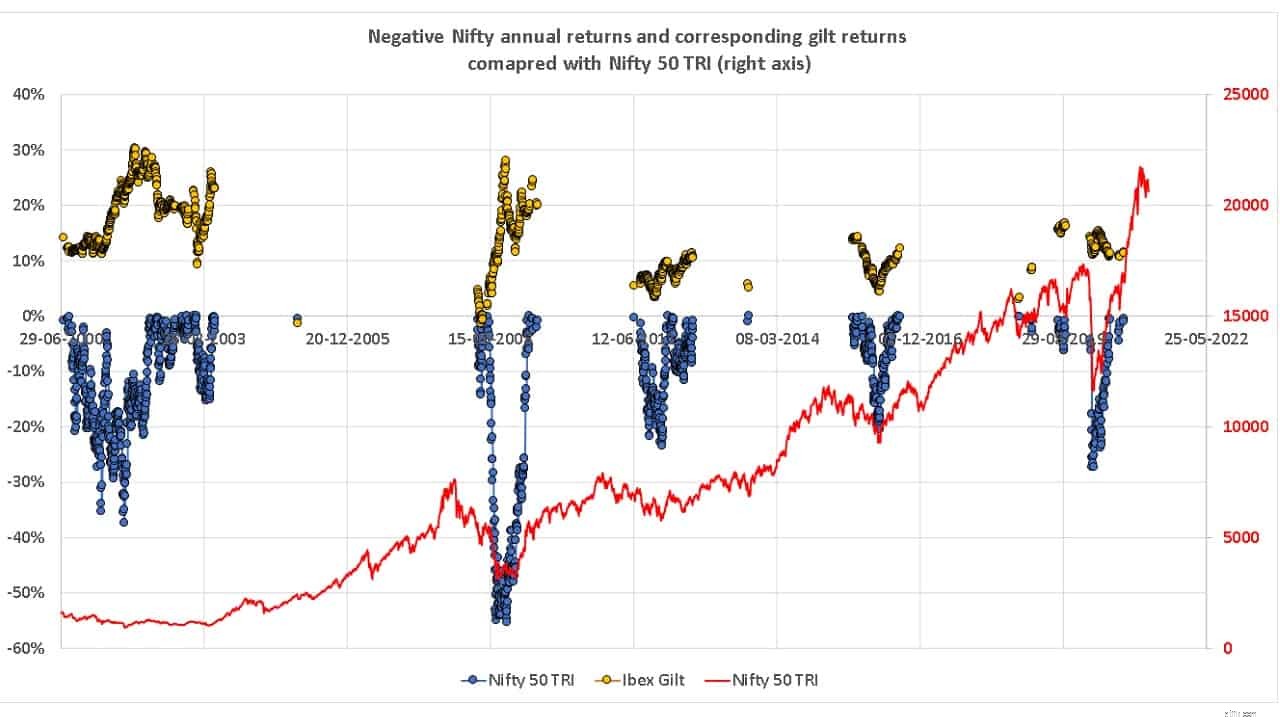

아래는 Nifty 50 TRI 수익률이 음수(파란색 점)일 때 금박 1Y 수익률(노란색 점)입니다. 일반적으로 시장이 "하락"할 때 우리는 금트로부터 일부 포트폴리오 지원을 기대할 수 있지만 매년은 아닙니다. 이 점들의 클러스터링은 본질적으로 개인 투자자를 위한 하나의 재조정 이벤트입니다. 그래서 지난 22년 동안 그런 기회가 5-7번밖에 없었습니다.

<노스크립트>

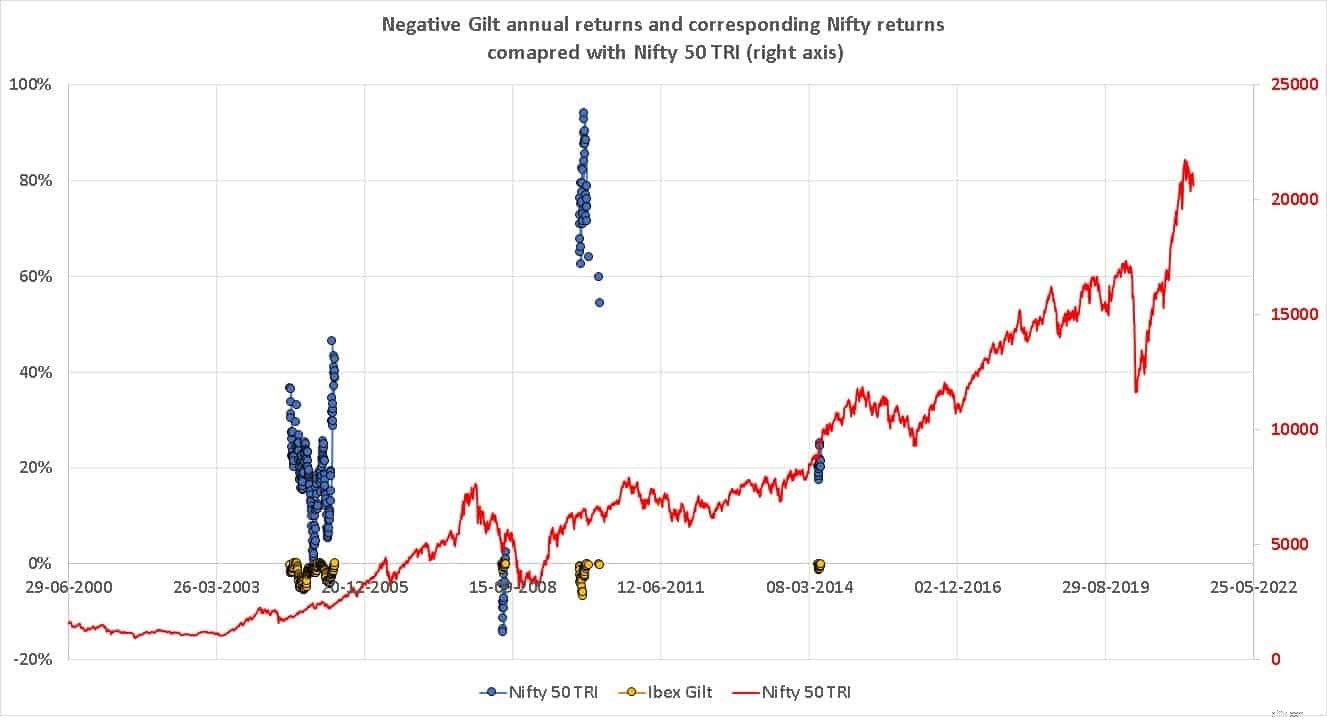

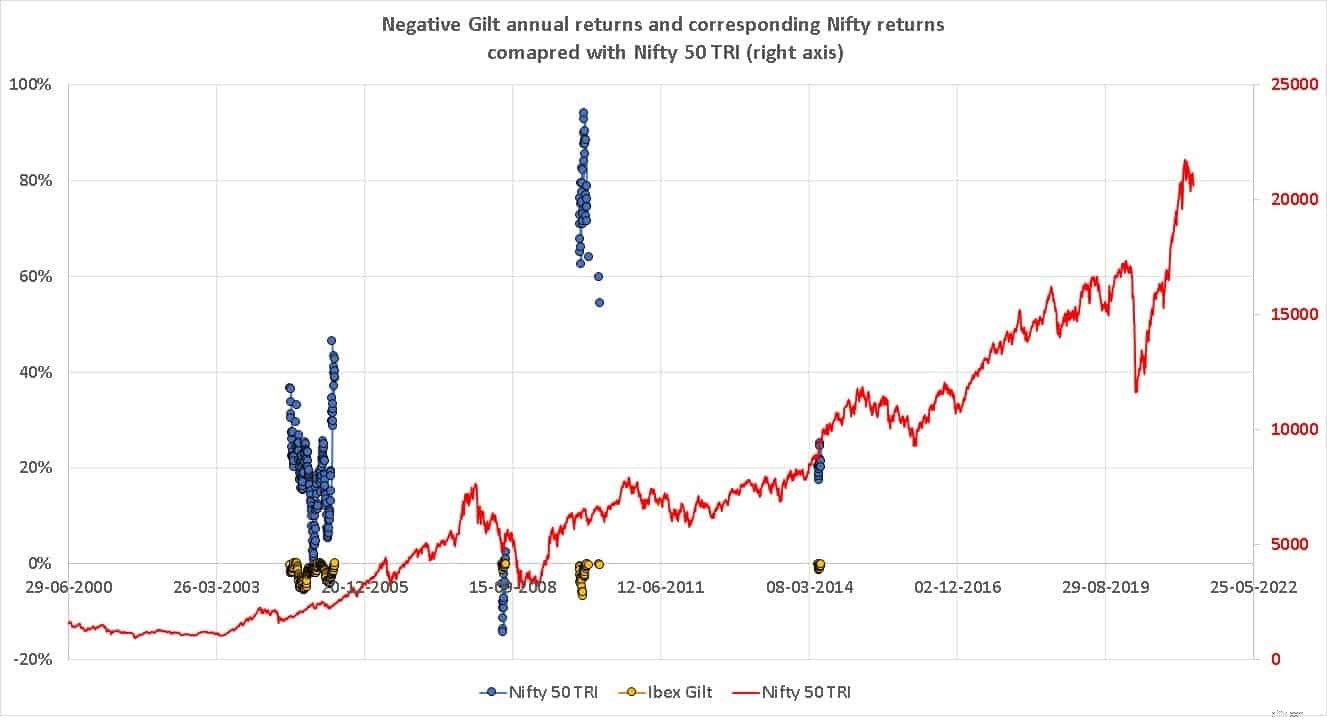

반대로, 음의 금값 수익률과 양의 멋진 수익률은 덜 빈번하며 채권 수익률이 급등할 때(기존 채권의 가격이 하락할 때) 발생합니다.

<노스크립트>

따라서 상관 관계가 완벽하지는 않지만 주식 또는 채권 시장의 강력한 이벤트가 발생할 가능성이 있습니다. 이것은 자본에서 금으로(+ve Nifty 및 -ve 금트 연간 수익률) 또는 금에서 자본으로(+ve 금에서 -ve Nifty로) 재조정 기회를 제공할 것입니다. 이러한 급격한 수익률 변동의 의미를 이해하고 재조정을 시작할 수 있는 투자자만이 금(또는 주식!)에 투자함으로써 이익을 얻을 수 있습니다. 이제 투자자들의 나머지 질문을 살펴보겠습니다.

질문 금트펀드에서 펀드매니저의 역할/영향은? A: 10년 만기 채권의 일정 기간 동안 포트폴리오 채권의 만기는 항상 10년 가까이에 머물게 됩니다. 모든 일반 금트 펀드는 또한 동적 채권 펀드입니다. 일부는 평균 포트폴리오 성숙도를 공격적으로 변경하고 일부는 그렇게 많이 변경하지 않습니다. 따라서 일반 금트 펀드에서는 펀드 매니저의 위험이 상당히 높습니다.

질문 같은 시간 간격에 2개의 금트 펀드가 다른 수익/위험을 가질 수 있습니까? A: 위와 같은 이유로 충분히 가능합니다.

질문 장기적으로 이자율 위험은 금트 펀드에서 어떻게 처리/보호됩니까? A: 부채 펀드 수익은 이자 발생과 자본 이득이라는 두 가지 이유에서 비롯됩니다. 첫 번째 구성 요소는 장기적으로 비율이 감소하면 떨어질 것입니다. 두 번째는 시장 수요와 공급에 따라 달라지며 더 일정합니다.

질문 . 단위 상환 목표 날짜(예:20년)가 있는 경우 펀드 선택에 영향을 줍니까? A: NAV 변동성을 피하기 위해 20년 동안 자금을 잠그는 것은 나쁜 생각입니다.

질문: 주식과 금트 펀드 변동성 사이에 어떤 상관관계가 있습니까? A: 위에 답변했습니다. 원칙적으로 그렇습니다. 실제로는 정보가 없는 투자자가 요구하는 만큼 자주는 아닙니다.

질문 . 장기적으로 유동형 펀드에 비해 금트 펀드의 이점(유동성 펀드에서 신용 위험이 없다고 가정하는 경우)? A: 유동 자금 수익은 이자의 발생에만 의존합니다. 따라서 장기적으로 볼 때 길트 펀드가 길트 펀드를 능가할 합리적인 기회가 있습니다. 매수 후 보유 투자자에게 이것이 항상 일어나는 것은 아닙니다. 정기적으로 재조정하는 사람들(그리고 그들만 금을 사야 함)의 경우, 유동성 펀드보다 금으로 포트폴리오를 더 잘 관리할 수 있는 이점이 있습니다.

질문: 내 포트폴리오에서 장기 부채 요소를 보고 있다면, 금트 펀드를 선택해야 합니까, 아니면 실제 금트 페이퍼를 구매해야 합니까? A: 정기적인 수입이 필요하지 않다면 채권을 사지 마십시오. 세금은 장기적으로 수익을 감소시킬 것입니다.

질문: 글릿 대 머니 마켓? A: 위의 유동성 자금에 대한 논리는 단기 자금 시장에도 유효합니다.

질문: 국가 수익률 곡선과 금/채 YTM 변동성 간의 관계. 수익률 곡선에 대한 최소한의 기본적인 사항은 미래에 대한 투자자의 인플레이션 기대치를 측정하는 중요한 방법 중 하나를 제공하므로 많은 도움이 될 것입니다. A: 이것은 멋진 기사를 만들겠지만(조금만!), 경제 기계가 뒤늦게 어떻게 작동하는지 이해하는 데 도움이 될 뿐입니다. 실시간으로 우리는 추측해야 하며 그것이 항상 옳은 것은 아닙니다. 거시경제적 요인이 아닌 수익률을 고려하여 자산 배분과 주기적인 재조정을 고수하는 것이 좋습니다.

질문: 1. 펀드에 Buy &Hold 전략 또는 기회주의적 채권 거래 전략이 있는지 확인하기 위해 MF Scheme의 SID에서 확인해야 할 사항.2. Gilt Funds3의 경우 증권/AUM의 수가 중요합니까? 루피 비용 평균은 Gilt FundsA:와 함께 작동합니까? 1:다음 기사에서 이에 대해 자세히 다룰 것입니다. 전술적 진입과 관련하여 다음을 참조하십시오. SIP를 통해 금트 뮤추얼 펀드에 장기적으로 투자할 수 있습니까?2:변동성에는 중요하지만 집중 위험이나 환매 위험 측면에서는별로 중요하지 않습니다.3:오 예! SIP는 매우 잘 작동합니다. SIP를 통해 금트 뮤추얼 펀드에 장기적으로 투자할 수 있습니까?Q: 원하는 AA를 달성하기 위해 주식 펀드와 포트폴리오 재조정에 길트 펀드를 사용할 수 있습니까? A: 이것이 금트 펀드 투자의 주요 목표가 되어야 합니다.질문: 인도 정부 문서에만 금박이라는 용어를 사용합니까? 볼 가치가 있는 비 인도 옵션이 있습니까? 또한 - 단기 금트 펀드가 있습니까? 주로 단기(5년 미만) 동안 신용 위험이 가장 낮은 채무 펀드와 같습니다. 예를 들어 15년 이상 된 PPF와 비교합니다. 또한 NPS를 하나로 사용할 수 있습니까? 이것이 NPS를 부채 펀드로 사용할 수 있는 방법입니까?

A: Gilts는 모든 정부 채권에 사용됩니다. 우리의 요금은 최고 중 하나이므로 인도에 충실하면 충분합니다. 독점적인 단기 금트 펀드는 없습니다. NPS는 금전적 기금으로 사용될 수 있지만 의무적이거나 안정적인 직업을 갖고 있는 사람과 고용주가 NPS에 기부해야 합니다.

질문: 금트 펀드를 고를 때 어떤 수치를 봐야 할까요? 예를 들어, 만기, 채권에서 볼 내용, 포트폴리오에서 채권을 해석하는 방법. 나는 이것에 대한 오래된 비디오가 있다는 것을 알고 있지만 새로 고침을 원합니다. A: 자세한 기사가 올라옵니다.

질문: FD보다 실적이 낮았을 때와 FD를 능가할 때(특히 5년 이상 FD). A: 우리는 많은 분석을 하고 이러한 결론에 도달하거나 진술합니다.” 금트 펀드가 FD를 이길 때도 있고 그렇지 않을 때도 있습니다. 우리가 투자를 시작할 때 상황이 어떻게 진행될지는 알 수 없습니다. 그렇기 때문에 체계적인 위험 관리가 주식과 자산 모두에게 중요합니다.

질문: 전체 부채 버킷리스트가 금트 펀드에 포함될 수 있습니까? 그렇다면 어떻게 재조정해야 할까요? 주식과 금트 모두 변동성이 있기 때문입니다. A: 그것을 처리할 수 있는 투자자는 거의 없습니다. 그들의 모든 부채는 금트 펀드에 있었습니다. 어쨌든 그들 대부분은 적어도 은퇴하기 전에 PPF, EPF 종류의 수단을 가지고 있을 것입니다. 유동성 펀드 또는 단기 자금 시장 펀드는 안정성을 제공하기 위해 금트(가능한 경우)와 결합될 수 있습니다. 자산 할당이 명확하다면 재조정은 간단하고 간단한 작업입니다.

질문: 누군가가 공무원이고 NPS에 기부하는 경우 그가 금트 펀드에 투자하는 것이 합리적입니까?A: 예, 포트폴리오에 요구 사항이 있는 경우.

질문: 은퇴 포트폴리오에 황금 펀드를 사용하는 방법과 포트폴리오 리밸런싱에 황금 펀드를 사용할 수 있습니까? A: 퇴직 시 PPF, EPF 또는 주식 MF를 어떻게 사용합니까? 같은 방식입니다(다음 질문 참조). 위에서 언급한 대로 반드시 포트폴리오에 금트 펀드가 있는 경우 재조정하십시오.

질문: 10년 만기를 가진 길트 펀드 대 길트 펀드. 차이점들? 그리고 무엇을 선택할 것인가? 장기적으로 투자할 수 있는 이유와 영향은 무엇입니까? A: 일반 금트 펀드도 다이내믹 채권 펀드입니다. 일반적으로 변동성은 낮지만 펀드 관리 위험이 있습니다(관리자는 장기 채권을 매수하고 언제 매도할지에 대해 잘못 판단할 수 있음).

10년 const 만기는 인덱스 펀드와 유사하지만 변동성이 높습니다. 이것은 변동성을 견디고 이를 활용할 수 있는 사람들을 위한 것입니다.

요약하면 투자자들은 금트 펀드의 변동성을 두려워하지 말고 SIP를 통해 소규모로 시작하되 구체적인 자산 배분 계획을 세워야 합니다. 주식 투자만으로는 충분하지 않습니다. 매수와 기다림이 아닌 체계적인 리스크 관리를 통해 변동성을 수용합니다. 금트펀드도 마찬가지다. 이에 대한 준비가 되어 있지 않은 사람들은 멀리 떨어져 있어야 합니다. 두 선택 모두 결과가 따릅니다.

유료 재정 고문과 협력하는 경우 이 설문조사에 참여하여 도움을 주세요.