Budget 2018은 주식 뮤추얼 펀드의 배당금에 대한 배당금 분배세를 도입했습니다.

이전 게시물 중 하나에서 뮤추얼 펀드 하우스가 투자자를 잘못 인도하고 투자자가 뮤추얼 펀드 계획의 배당 계획에 투자하도록 설득하는 방법을 강조했습니다.

주식 펀드의 경우 좋은 선택을 위한 배당 계획은 없습니다. . 이번 포스팅에서는 그 이유를 알아보도록 하겠습니다. 또한, 주식형 펀드의 배당금에 대한 배당금 분배세(DDT)가 도입되면서 정기 소득에 대한 배당금 옵션의 선택은 훨씬 더 나쁜 선택이 되었습니다.

배당금의 분배와 배당금 규모는 순전히 펀드매니저의 재량입니다. 물론 그들은 주어진 약속을 지키려고 노력할 것입니다.

다만, 어떠한 사유로 배당금을 줄이거나 아예 빼버리면 어쩔 수 없습니다. 물론, 당신은 계획에서 당신의 유닛을 판매할 수 있습니다.

배당은 규정에 따라 발생하는 잉여금(투자를 통해 발생하는 이익)에서만 배당이 가능합니다.

따라서 주식시장이 좋지 않으면 펀드매니저/펀드 스킴의 능력이 제한될 수 있습니다.

2018년 예산에서는 주식 펀드에서 지급된 배당금에 대해 10%의 배당금 분배세(DDT)를 도입했습니다. 이 세금은 2018년 4월 1일 이후에 주식 뮤추얼 펀드가 분배한 모든 배당금에 적용됩니다.

DDT는 투자자를 대신하여 뮤추얼 펀드 하우스에서 지불합니다. 따라서 어떤 면에서 배당금은 투자자의 손에 여전히 비과세입니다. 즉 투자자는 세금을 내지 않아도 됩니다. 그러나 세금은 귀하의 자금에서만 발생합니다.

또한 DDT에는 12%의 할증료와 4%의 세액이 부과됩니다.

DDT가 계산되는 방식에 따라 실효 납세 의무는 10%보다 훨씬 높습니다.

예시를 통해 이해를 해보자.

주식 펀드에서 100루피의 배당금을 받았다고 가정해 보겠습니다. 이러한 배당금을 지급하려면 NAV가 100/(1-DDT) =100/(1-10%) =Rs만큼 하락해야 합니다. 111.11

이는 총액 기준 과세입니다.

DDT는 사실상 111.11 X 10% =Rs입니다. 11.11 (우리 대부분이 믿을 수 있는 10루피가 아님)

DDT =Rs 11.11 X 12% =Rs에 12%의 추가 요금이 부과됩니다. 1.33

세금(FY2019부터 4%)은 DDT 및 할증료에 부과됩니다. 세금 =4%*(11.11+1.33)=0.497

DDT +할증료 +세금 =11.11 +1.33+0.497 =Rs. 12.942

따라서 Rs 100의 배당금을 받으려면 계획의 NAV가 Rs 112.492만큼 낮아야 합니다.

총 세금을 계산하는 다른 방법은 다음과 같습니다. 100/(1-DDT 세율) * DDT 세율 * (1 + 부가세율) * (1 + Cess) =100/0.9 * 10% * (1+ 12%) * (1+4%) =Rs 12.942

100루피를 받습니다. 세금은 12.942루피입니다. NAV의 총 감소는 Rs 112.942입니다.

수취한 배당금에 대한 귀하의 실효 세율은 12.942%입니다(10%가 아님) . 그 차이는 배당금이 총액 기준으로 과세되기 때문에 추가 요금과 세금이 부과되기 때문입니다.

다른 소득원과 유사하게 비교하기 위해 세금 부채는 12.942/112.942=11.46%입니다. . 즉, AMC에서 지불한 Rs 100(NAV 감소) 중 Rs 88.54만 은행 계좌에 입금됩니다. 나머지는 세금으로 갑니다. 이것은 배당금에 대한 세율을 다른 소득원과 비교하는 데 도움이 됩니다. 귀하의 은행 계좌로 받은 이 Rs 88.54는 세금이 면제됩니다.

배당 옵션에서는 배당금 형태로 정기적인 수입을 얻습니다.

동일한 계획에서 성장 옵션을 선택했습니까 , 배당금을 받지는 못하지만 항상 동일한 수준의 소득을 창출하기 위해 단위를 판매할 수 있습니다. 펀드 계획이 배당금을 선언할 때까지 기다릴 필요가 없습니다.

그건 그렇고, FY2019부터 주식 펀드 유닛의 매각 결과로 인한 장기 자본 이득에 대해 10%의 세금이 부과됩니다.

어떤 옵션이 더 나은지 살펴보겠습니다.

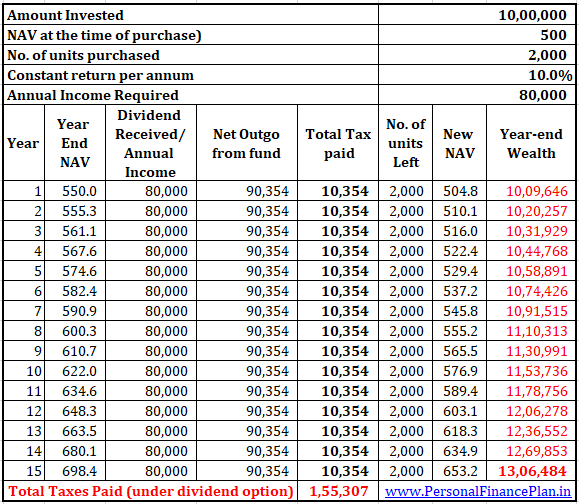

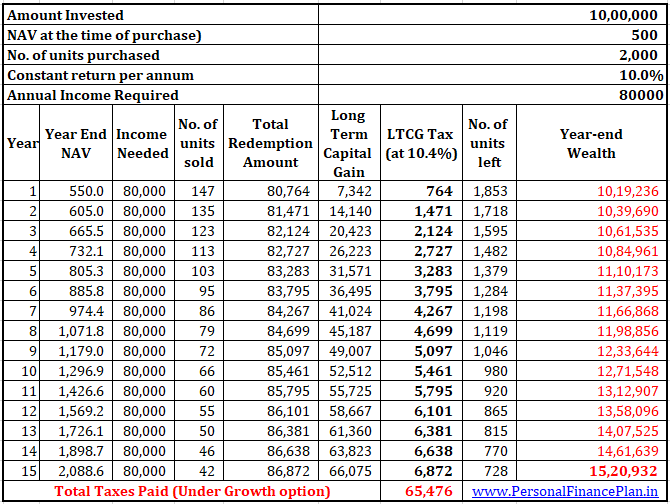

동일한 MF 계획의 성장 및 배당 옵션에 각각 루피 10락을 투자합니다.

우리가 해야 할 몇 가지 가정.

성능을 살펴보겠습니다.

이제 질문이 있을 수 있습니다.

DDT 세율과 LTCG에 대한 세금은 동일합니다. 그렇다면 이러한 차이가 있는 이유는 무엇입니까?

세 가지 이유가 있습니다.

가까운 장래에 정기적인 수익을 창출하고 싶다면 주식형 뮤추얼 펀드의 성장 계획에 투자해야 한다는 말은 아닙니다.

주식형 펀드의 고른 성장 계획은 정기 수입에 좋지 않은 선택입니다. 단지 그것이 주식 계획의 배당 옵션보다 덜 나쁘다는 것입니다.

이전 게시물 중 하나에서 주식 펀드의 체계적인 인출 계획이 매우 나쁜 생각인 이유에 대해 논의했습니다.

가까운 장래에 정기적인 수입을 창출하는 데 필요한 자금은 애당초 주식형 펀드가 아니어야 합니다.

신용도가 높은 증권에 투자하고 금리 민감도가 낮은 채무 펀드가 훨씬 더 나은 선택입니다. 부채 펀드의 경우 세금 슬래브(현재는 추가 요금 슬래브도 포함)와 투자 기간에 따라 성장 및 배당 옵션 중에서 선택할 수 있습니다.

이 게시물에서는 차익 거래 펀드를 주식 펀드로 고려하지 않았습니다(이러한 펀드가 주식 펀드와 동일한 세금 처리를 받음에도 불구하고). 특정한 경우에는 차익거래 펀드의 배당 옵션이 성장 옵션보다 더 나은 선택일 수 있습니다.

이 게시물은 2018년 2월에 처음 게시되었으며 이후 업데이트되었습니다.