Motilal Oswal Nifty 500 펀드를 피하고 기존 Nifty 50 인덱스 펀드를 고수해야 하는 이유가 여기에 있습니다. 사람들이 500개의 주식을 구매함으로써 실제로 전체 시장을 구매하고 Nifty 50 또는 Sensex를 추적하는 대형 인덱스 펀드에 비해 뭔가 추가할 것이라고 가정하는 것은 유감입니다. Nifty 500이 S&P 500과 유사하다는 판매 시도를 믿지 마십시오!

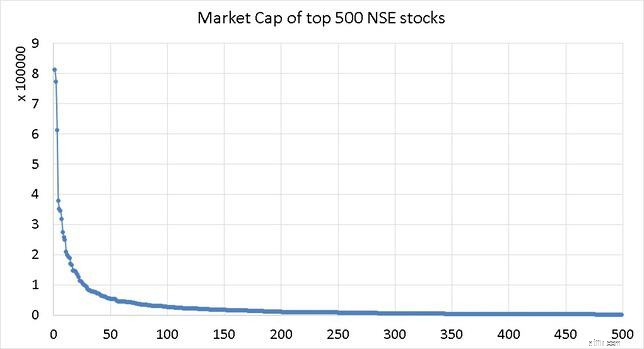

이해해야 할 첫 번째 측면은 인덱스 구성입니다. Sensex, Nifty 50, Nifty 500과 같은 지수는 자유 변동 시가총액을 기반으로 합니다. 이는 주식의 시가 총액이 높을수록 지수의 가중치가 높다는 것을 의미합니다. 시가총액은 점진적으로 감소하지 않습니다. 아래 그림과 같이 상당히 급격하게 떨어집니다. 데이터 출처:AMFI

더 읽어보기:Motilal Oswal Nifty Midcap 150 인덱스 펀드:투자해야 할까요? 그리고

Motilal Oswal Nifty Smallcap 250 인덱스 펀드:이것이 차이를 만들까요?

<노스크립트>

시가총액이 높을수록 지수의 가중치가 높다는 점을 염두에 두신다면 이 그래프만 Motilal Oswal Nifty 500 펀드(오늘부터 NFO로 판매 가능)를 피하고 낮은 비용과 낮은 추적 오류(전자가 후자를 의미하지 않음) 및 합리적인 AUM을 제공하는 잘 확립된 Nifty 50 인덱스 펀드를 고수해야 하는 이유 . AUM이 중요하지 않으면 인덱스 펀드가 인덱스를 이길 수 있습니다!! 참조:이 5개의 인덱스 펀드가 인덱스를 능가합니다! 피해야 하는 이유!

시가총액이 높을수록 지수의 가중치가 높다는 점을 염두에 두신다면 이 그래프만 Motilal Oswal Nifty 500 펀드(오늘부터 NFO로 판매 가능)를 피하고 낮은 비용과 낮은 추적 오류(전자가 후자를 의미하지 않음) 및 합리적인 AUM을 제공하는 잘 확립된 Nifty 50 인덱스 펀드를 고수해야 하는 이유 . AUM이 중요하지 않으면 인덱스 펀드가 인덱스를 이길 수 있습니다!! 참조:이 5개의 인덱스 펀드가 인덱스를 능가합니다! 피해야 하는 이유!

더 설득력 있는 정보가 필요하시면 Nifty 50 및 Nifty 500의 최신 팩트시트를 확인하고 각각의 상위 10개 주식을 비교하십시오.

상위 10개의 가중치를 더하면 61.81%입니다. 이는 나머지 40개 주식이 약 38%만 차지한다는 것을 의미합니다.

따라서 500 주가 지수의 상위 10개 주식은 가중치의 43.76%를 먹어치웁니다! Nifty 50의 상위 10개 주식과 동일한 주식입니다(사실 Nifty 500의 상위 50개 =Nifty 50). NSE 주식 시가 총액의 96%를 차지하기 때문에 Motilal Oswal Nifty 500 Fund에 투자하는 데 관심이 있다면 신중하게 생각하십시오. 450개의 주식을 추가하여 정말로 추가로 얻을 수 있는 것이 있습니까? 모든 500개 주식의 가중치를 얻으려면 Motilal Oswal Nifty 500 Fund 계획 문서를 참조하십시오.

그래서 당신은 전체 시장을 정확히 사는 것이 아닙니다!! 그래도 확신이 서지 않는다면 위험과 보상을 살펴보겠습니다.

<노스크립트>

이제 Motilal Oswal Nifty 500 Fund에 투자하고 싶게 만들지 않습니까? 잠깐만, 조사해! 2535개의 10년 수익률 지수를 살펴보십시오. Nifty 500의 성능은 2002-2008년의 강세 때문입니다. 지난 6년 동안 10년 수익률에는 큰 차이가 없었습니다.

이제 Motilal Oswal Nifty 500 Fund에 투자하고 싶게 만들지 않습니까? 잠깐만, 조사해! 2535개의 10년 수익률 지수를 살펴보십시오. Nifty 500의 성능은 2002-2008년의 강세 때문입니다. 지난 6년 동안 10년 수익률에는 큰 차이가 없었습니다.

<노스크립트>

5년 수익률도 마찬가지다. 중형주 랠리가 있을 때마다 Nifty 500은 소폭 개선되었습니다.

<노스크립트>

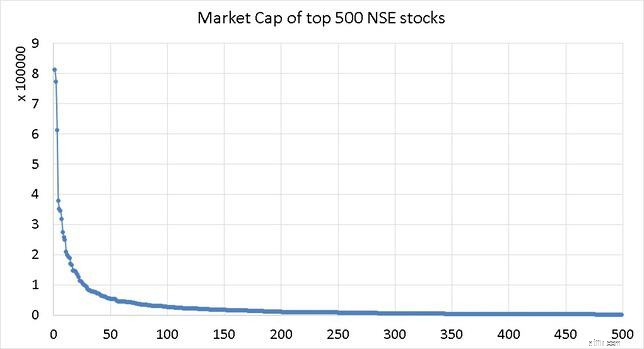

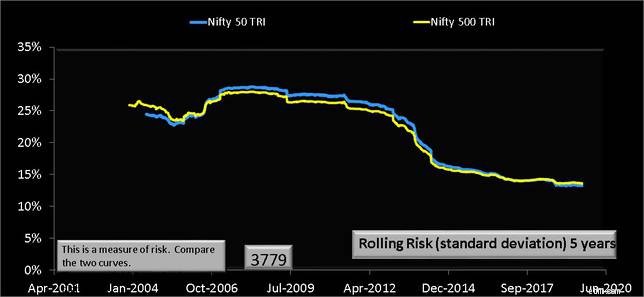

롤링 표준 편차로 측정한 위험(변동성) 측면에서 Nifty 500은 더 낮을 것으로 예상되지만 항상 그런 것은 아닙니다.

요약:이 새로운 Nifty 500 인덱스 펀드를 피하는 이유

요약:이 새로운 Nifty 500 인덱스 펀드를 피하는 이유Nifty 500 지수는 Nifty 50 지수를 지속적으로 능가하지 않습니다. 황소 실행 중에만 그렇게 합니다. 이는 포트폴리오의 시가총액 비중으로 인해 본질적으로 대형주 지수이기 때문입니다. 가끔의 이익을 위해 이것을 투자하는 것은 의미가 없습니다. 진정한 수동 투자자는 Nifty 50 지수와 Nifty Next 50 지수를 혼합하여 더 나은 상태를 유지하고 펀드 간에 체계적이고 전술적인 재조정을 통해 더 낮은 수익을 얻을 수 있습니다. 참조:Nifty와 Nifty Next 50 펀드를 결합하여 대형 중형 지수 포트폴리오를 만드는 8가지 방법도 참조하십시오. Nifty Next 50을 활성 펀드와 결합

500 주가 지수를 관리하는 것은 50 주가 지수보다 약간 어렵습니다. 더 오래된 투자자들은 Goldman이 CNX 500 인덱스 펀드를 운영했지만 AMC가 Reliance에 매각되기 전에 폐쇄되었음을 기억할 수 있습니다(그리고 Reliance Nifty Fund와 합병됨). Motilal Oswal Nifty 500 Fund 브로셔의 이 표지가 잘못되었습니다.

<노스크립트>

다음은 Goldman Sachs Mutual Fund Abrided Annual Report 2015 – 2016의 일부 수치입니다. 2009년 1월 6일 시작 이후 CNX 500 인덱스 펀드(일반 계획)는 14.69%(2016년 3월 31일 기준) 수익률을 기록한 반면 벤치마크 지수(총 수익률)는 ) 15.72% 증가했습니다. 이것은 상당히 괜찮습니다(일반 계획의 경우). 이 펀드는 2016년 3월 31일 기준으로 3년 간의 월간 데이터 기록을 기반으로 0.17%의 추적 오차가 있습니다. 이는 Nifty BeES ETF에 대해 보고된 0.11%보다 높습니다. 2016년 3월 31일 CNX 500 인덱스 펀드의 총 운용자산:Rs. 5830만 (2,280명의 투자자). 퀴즈 :Junior BeES ETF의 추적오차가 훨씬 더 컸습니다.

따라서 비교 가능한 비용 비율과 직접 계획을 가정하더라도 Nifty 500 인덱스 펀드는 Nifty 50 인덱스 펀드보다 인덱스에서 조금 더 벗어날 것으로 예상됩니다. 이것은 예상된 것이며 아무 문제가 없습니다. 그러나 Nifty 500의 위험과 보상이 대부분 Nifty 50과 비슷하다는 점을 고려할 때 이 편차가 투자자로서 가치가 있습니까? 이러한 수동적으로 관리되는 인도 펀드는 큰 시장 상승 또는 하락을 목격하지 못했습니다. 그러면 인덱스를 얼마나 잘 추적할 수 있을지 알 수 없습니다.

또한 AUM이 큰 요인입니다. Motilal Oswal이 유통업자에게 일반 계획을 추진하도록 촉구하더라도(예, 인덱스 펀드의 경우에도 일반 계획 AUM은 인도에서 더 높지만 아이러니하게도 그렇습니다. 트위터 옹알이로 가지 마세요.) AUM은 중요하지 않을 것입니다. 최소 1000억에 도달하는 데 시간이 걸립니다.

이 모든 것을 고려할 때, 잘 확립된 Nifty 50 인덱스 펀드나 적극적으로 거래되는 Nifty 50 ETF 대신 Motilal Oswal Nifty 500 Fund를 선택해야 하는 이유는 무엇입니까? 현재로서는 그렇게 할 강력한 이유가 없습니다. 여전히 관심이 있으시면 이 펀드의 AUM 성장, 비용 비율 변동(예, 많이 변경될 수 있습니다!!), 추적 오류(예:펀드와 6-12개월 기간 동안의 총 수익률 지수 간의 수익률 차이) 및 그런 다음 전화를 받으세요. NFO 프로모션에 현혹되지 마십시오.

이 펀드로 출시될 중형 및 소형 인덱스 펀드는 어떻습니까? 기사들이 올라오고 있습니다. 더 읽어보기:Motilal Oswal Nifty Midcap 150 인덱스 펀드:투자해야 할까요? 및 Motilal Oswal Nifty Smallcap 250 인덱스 펀드:이것이 차이를 만들까요?