Nippon India Nifty 50 Value 20 Index Fund는 Nifty 50 Value 20 Index를 추적하는 개방형 패시브 펀드입니다. 이 펀드의 NFO 기간은 2021년 2월 4일부터 2월 12일까지입니다. 이 기사에서는 기본 지수의 위험과 보상을 살펴보고 이 펀드를 포트폴리오에 추가하는 것이 타당한지 답변합니다.

Nifty 50 Value 20 지수는 Nifty 50에서 낮은 PE(가격 대비 수익), 낮은 PB(장부가가), 높은 DY(배당 수익률) 및 ROCE(사용 자본 수익률)를 가진 20개 종목을 선택합니다.

주식은 ROCE에 40% 가중치, PE에 30%, PB에 20%, DY에 10% 가중치로 순위가 매겨집니다. 상대적으로 PE와 PB가 낮은 종목이 더 좋은 순위를, DY와 ROCE가 높은 종목이 더 좋은 순위를 받는다. 우리는 이전에 이 지수의 PE, PB 및 DY를 NIfty 50과 비교했습니다:Nifty 50 Value 20(NV20) 지수:이것이 Nifty 50보다 낫습니까?

순위를 매긴 후 상위 20개 종목은 12월에 1년에 한 번 재조정되는 지수의 일부입니다. 각 주식에 대해 15%의 가중치 한도가 있습니다. 상대적으로 Nifty에는 이러한 한도가 없으며 낮은 변동성 지수에는 재조정 시점에 5% 한도가 있습니다(그러나 그 사이에 증가할 수 있음).

Nippy India Nifty 50 Value 20 Index Fund의 투자자는 절대 기준으로 Nifty 50보다 더 높은 수익을 기대하거나 최소한 유사한 수익을 기대하지만 변동성은 낮습니다. 그러한 인덱스 펀드는 일반적으로 Nifty 인덱스 펀드(직접 계획의 경우 0.1%)보다 5-10배 더 높은 비용이 든다는 점을 염두에 두어야 합니다. 따라서 Nifty 50 인덱스 펀드를 이기는 것은 훨씬 더 어려울 것입니다.

<노스크립트>

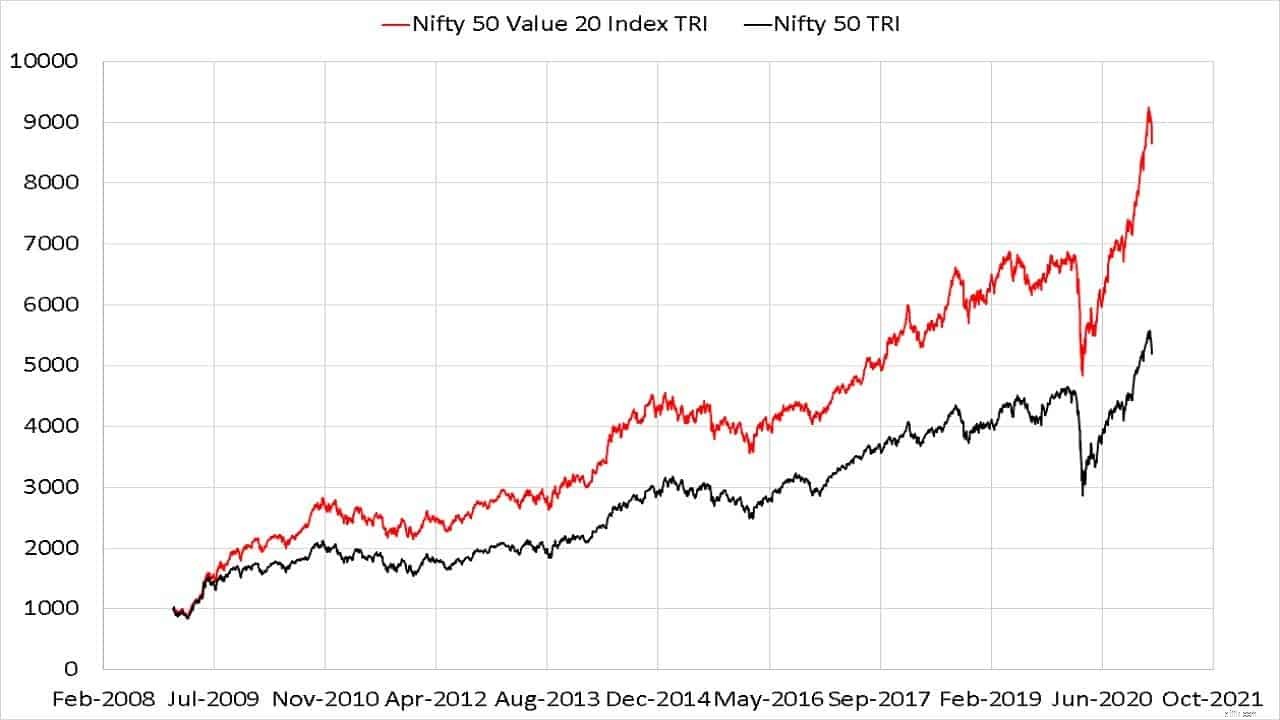

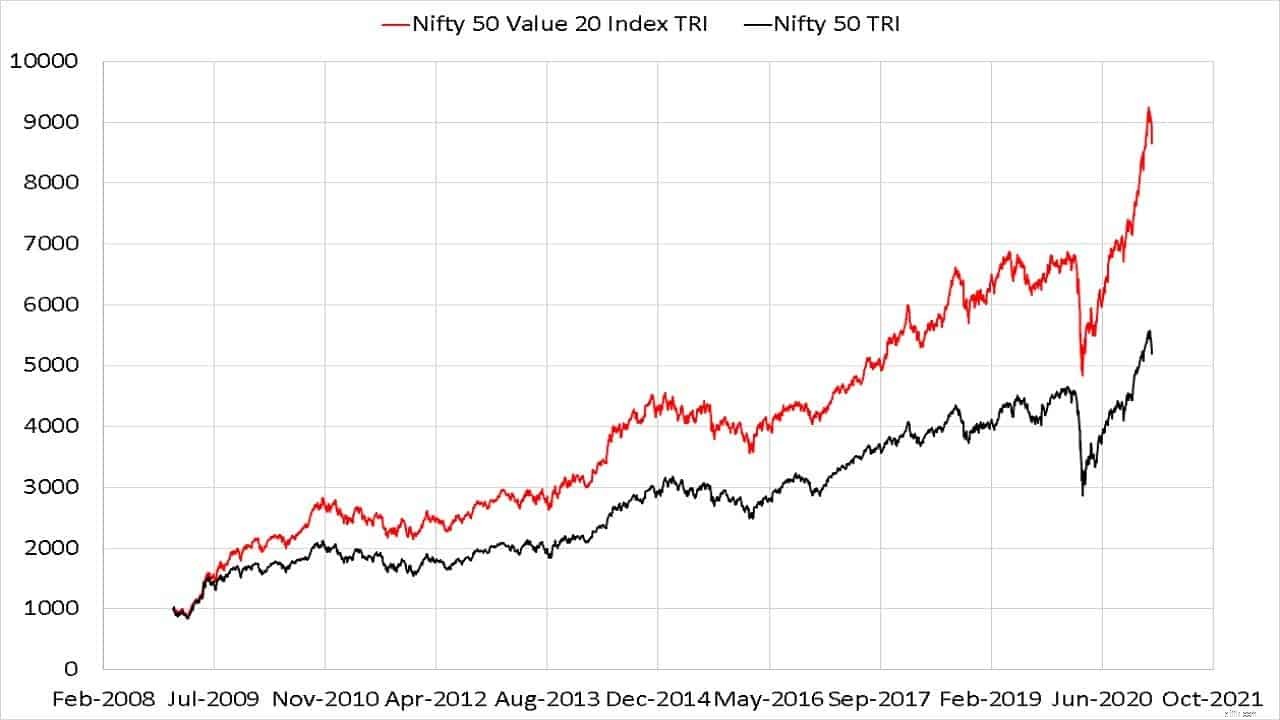

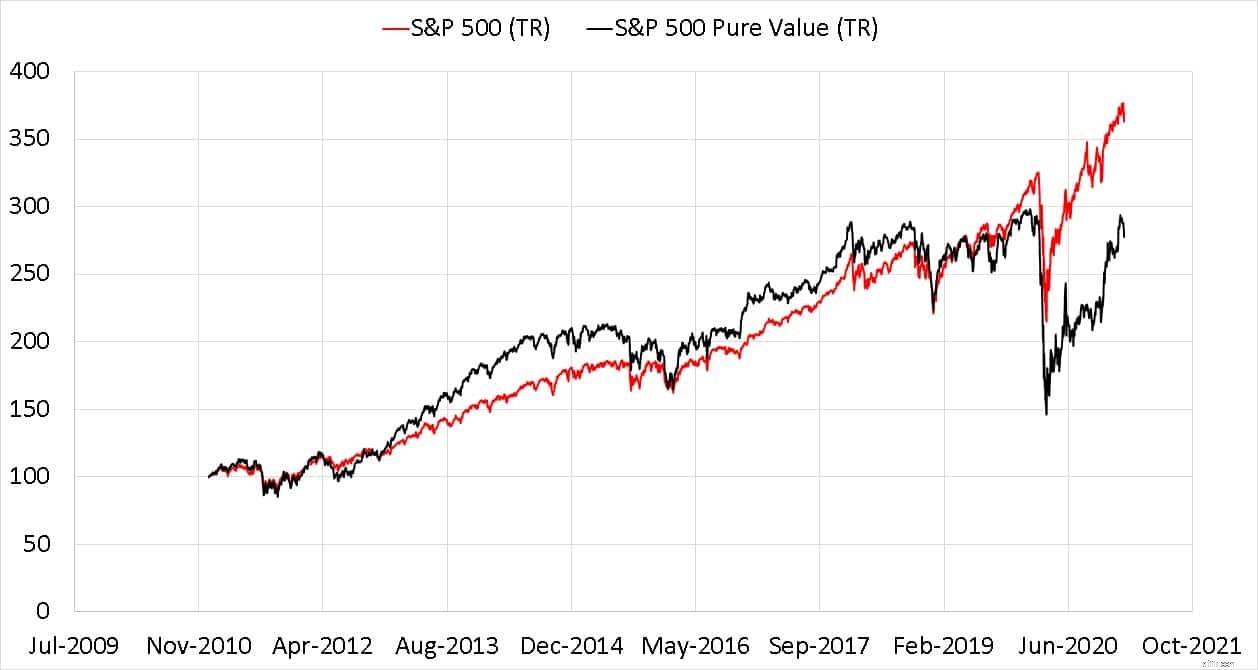

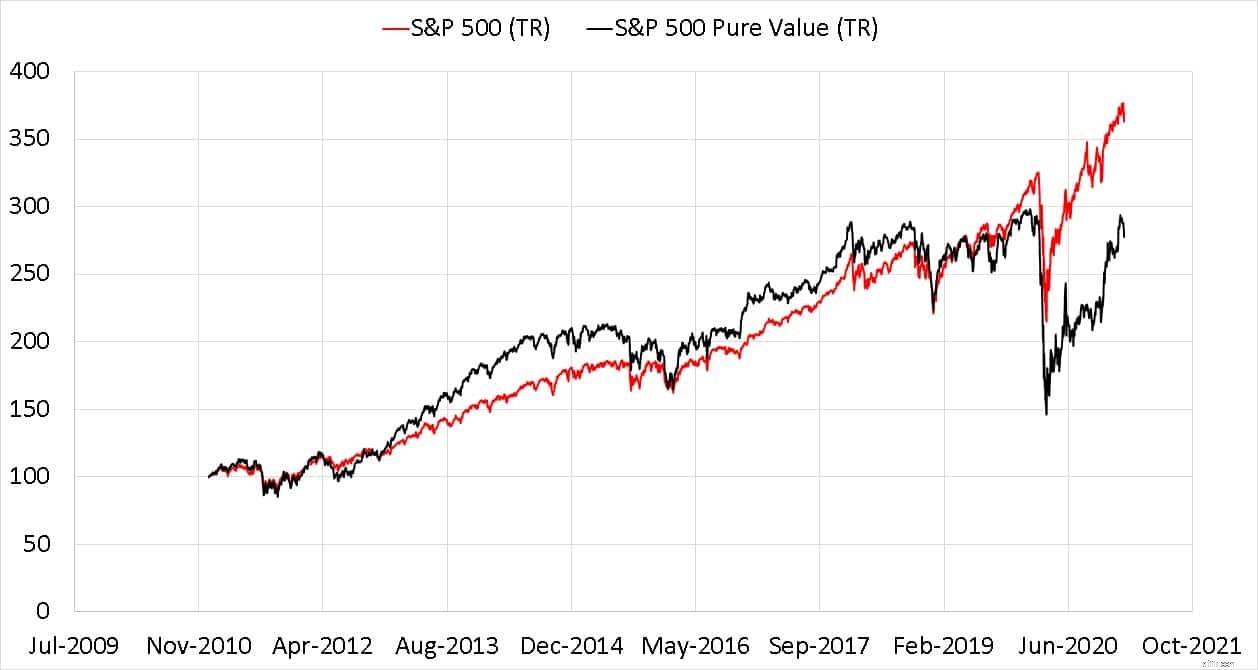

Nifty 50 Value 20 Index TRI의 시작(2009년 1월) 이후 움직임은 의심할 여지 없이 Nifty 50 TRI에 비해 인상적입니다. 그러나 지수의 실제 거래일은 2014년 3월 28일에 불과합니다. 우리는 또한 이 지수에서 기대할 수 있는 것을 이해하기 위해 롤링 수익률과 위험을 고려해야 합니다.

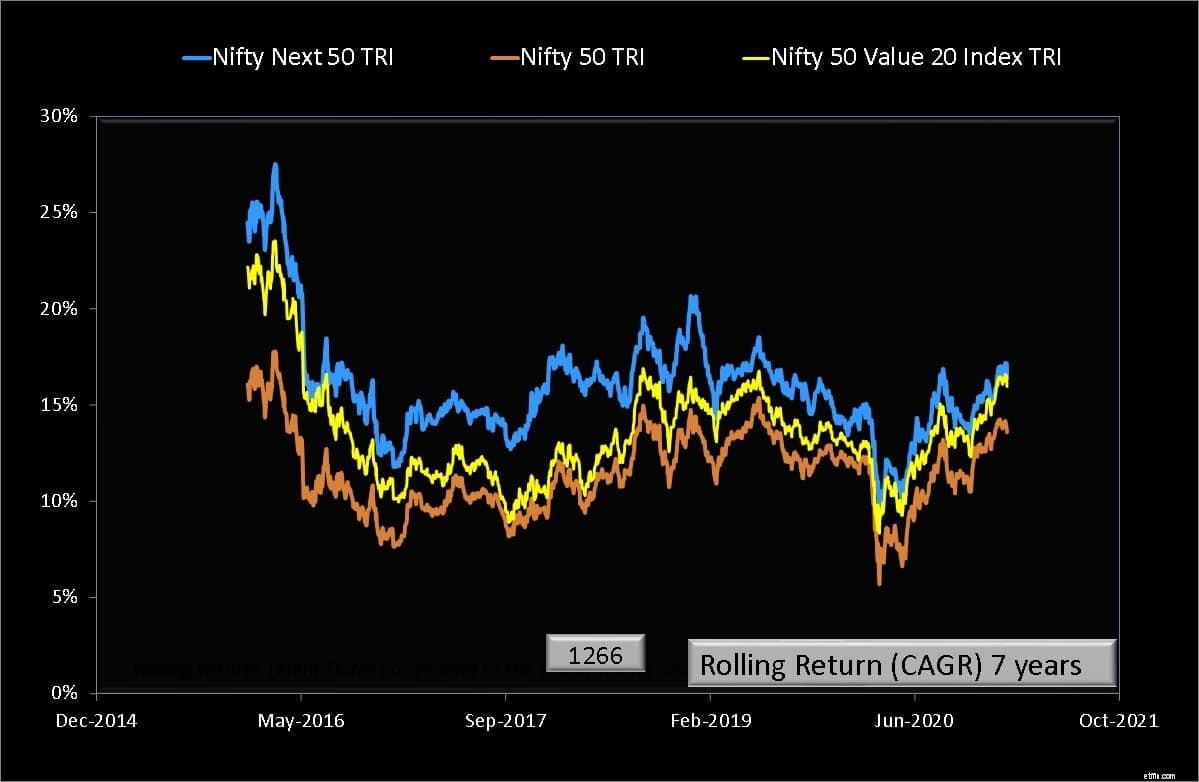

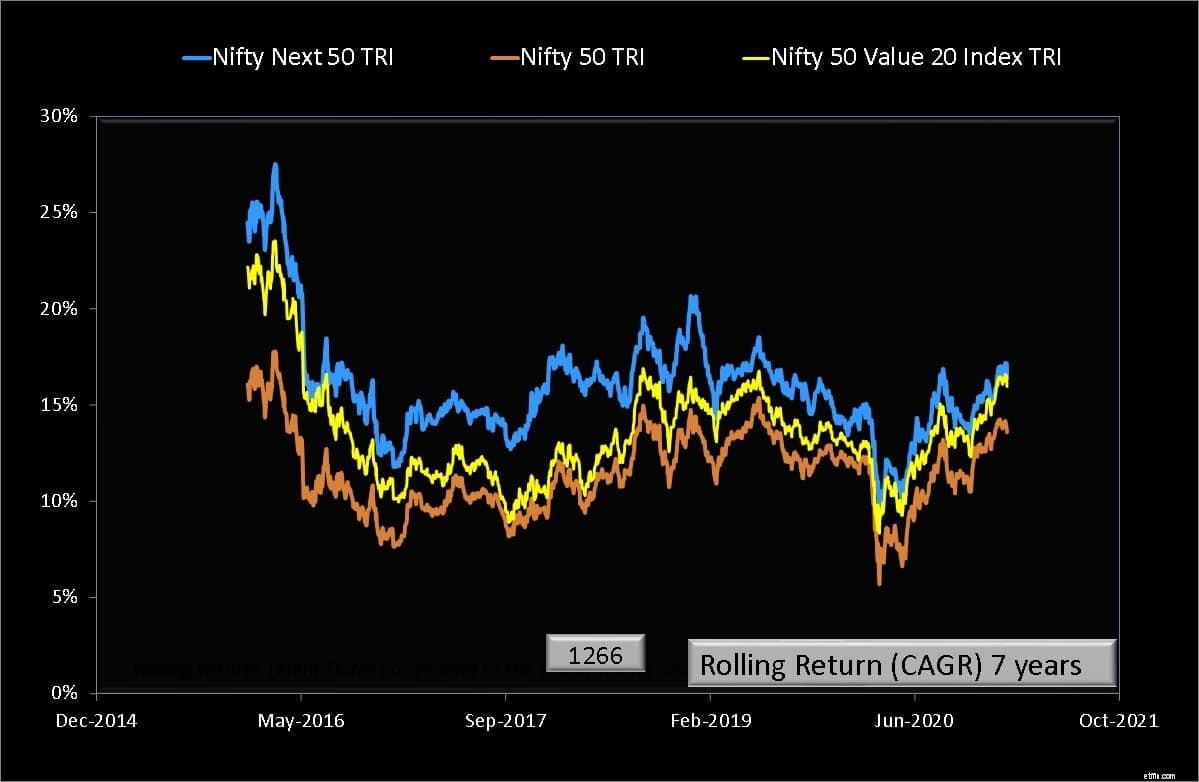

아래는 Nifty 50 Value 20 Index TRI, Nifty 50 TRI 및 Nifty Next 50 TRI에 대한 2009년 1월 1일부터 2021년 1월 29일 사이의 모든 가능한 5년 수익률입니다.

<노스크립트>

각 인덱스에는 1755개의 데이터 포인트가 있습니다. 5년 기간은 2013년 1월 말부터 2021년 1월 사이에 종료됩니다. 즉, 모든 투자는 8년 기간 동안 이루어졌습니다. 가치 지수는 2009년 회복 이후 횡보 시장이 끝나고 2020년 위기 회복 이후에 단 두 번만 Nifty 50을 능가했습니다.

비용과 추적 오류(AUM이 작은 경우)를 계산했다면 Value 지수는 평균 이상의 Nifty 50 TRI 지수보다 실적이 저조했을 것입니다. 7년 및 10년 기간 동안 Nifty 50 Value 20 Index TRI는 Nifty를 능가했지만 투자 기간도 10년 세트에 대해 3년이면 됩니다. 즉, 충분한 역사가 없습니다.

<노스크립트>

소위 장기 투자자는 더 긴 기간 동안 펀드로 Nifty를 이기기 위해 5년의 고통을 견뎌낼 수 있을까요? 생각보다 쉽습니다.

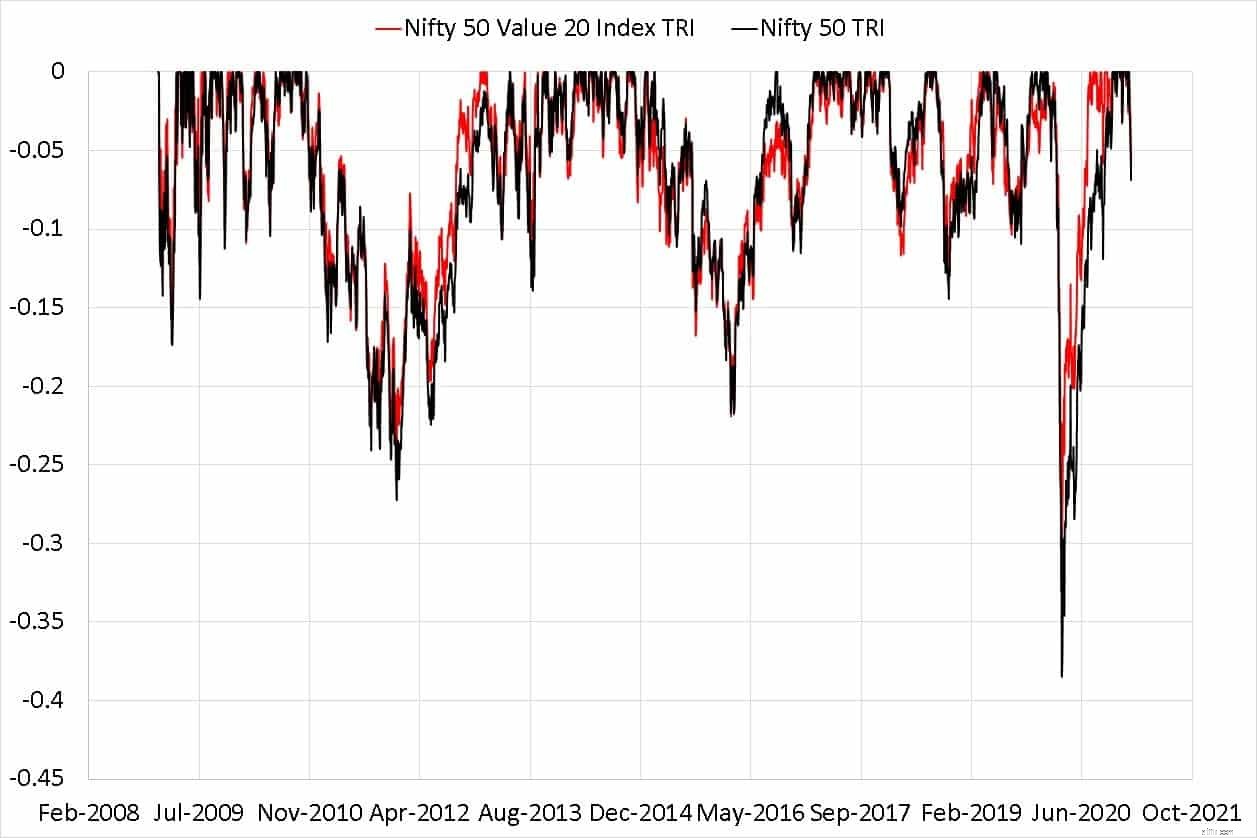

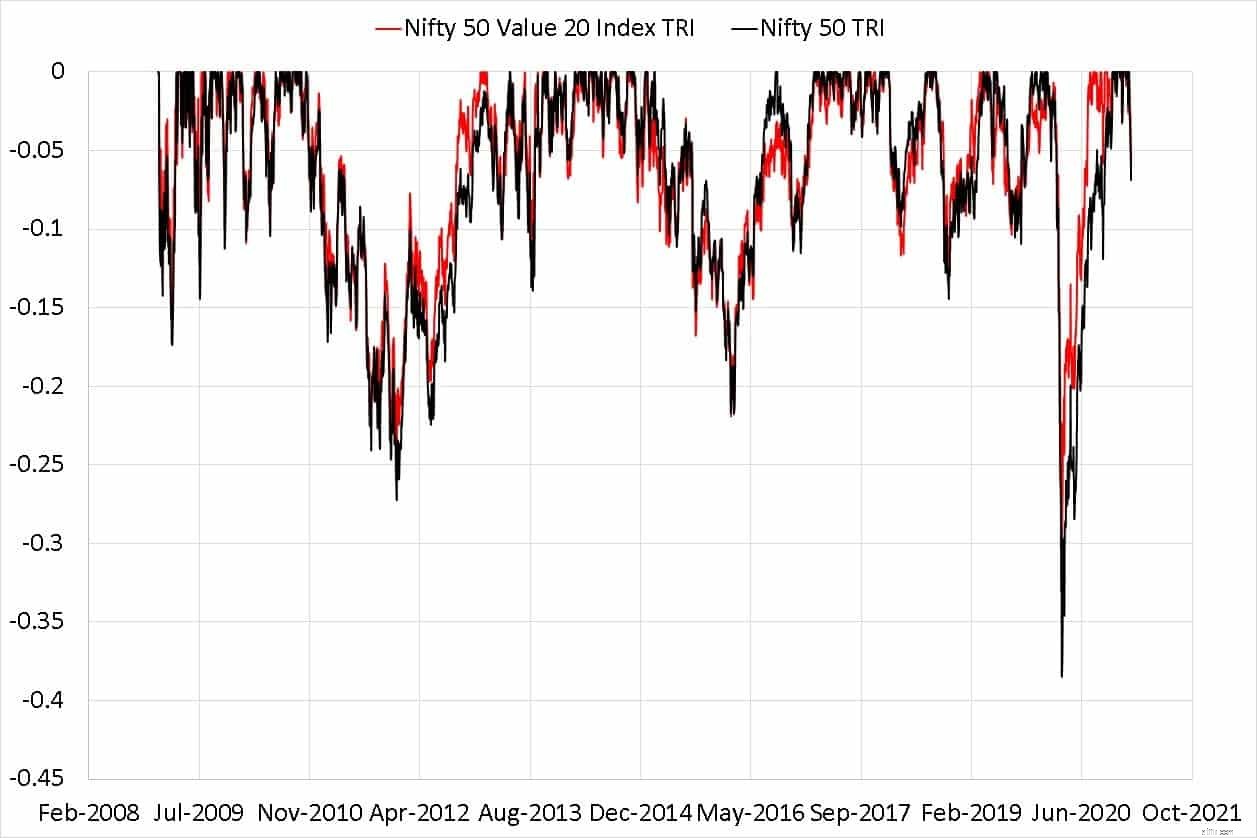

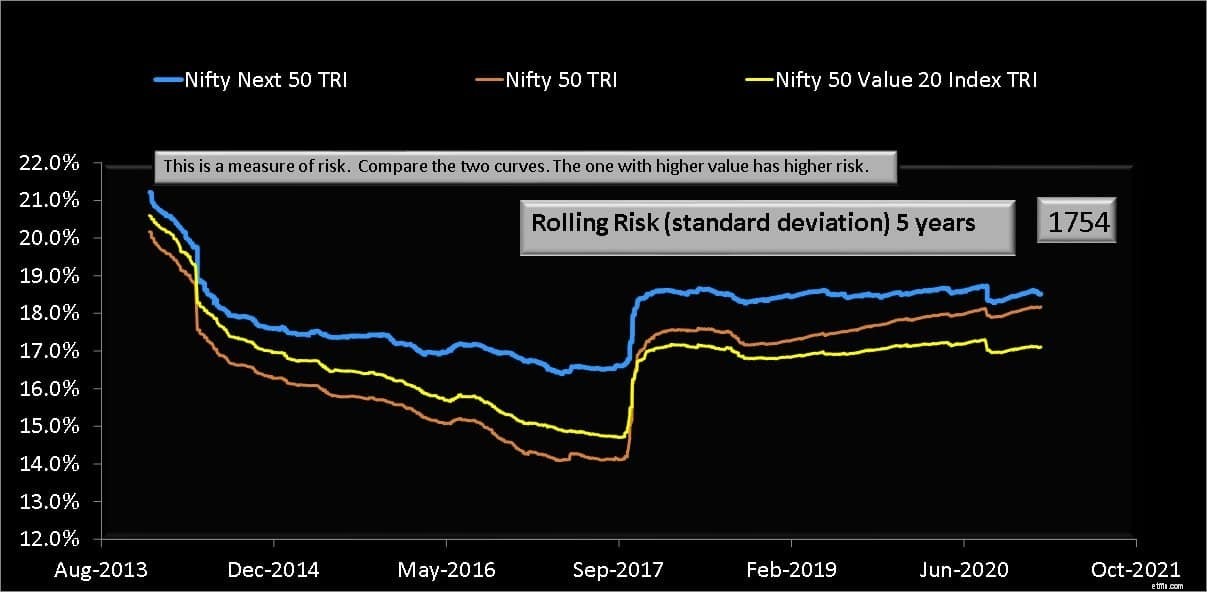

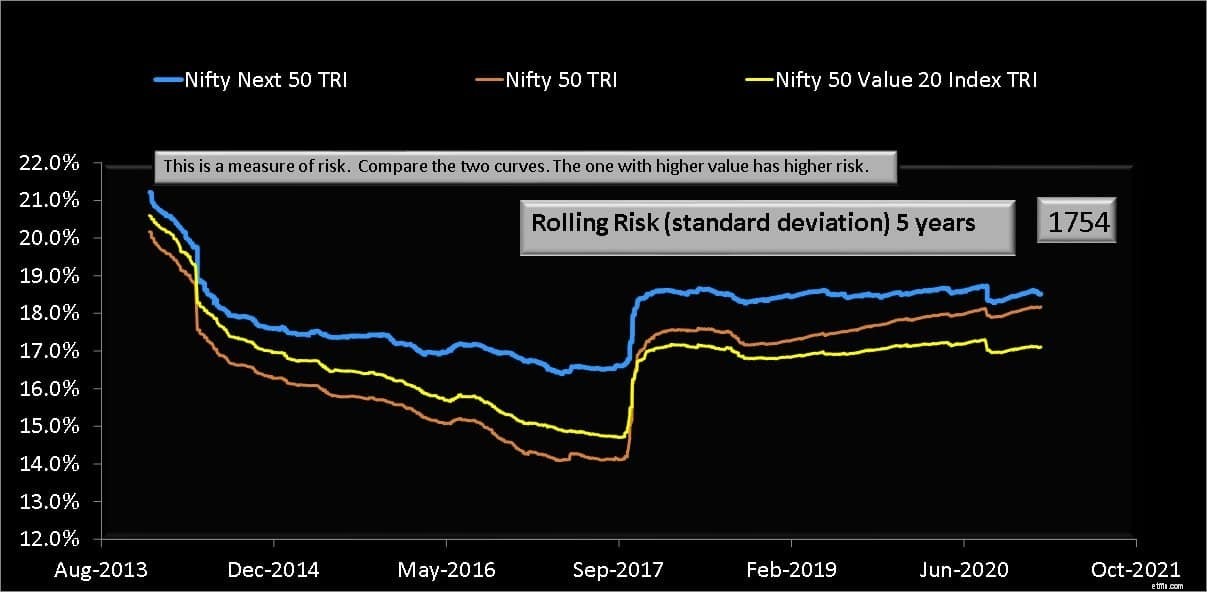

위험 측면에서 Nifty 50 Value 20 Index TRI는 롤링 변동성(표준 편차) 또는 하락(고점에서 하락) 모두에서 Nifty 50과 크게 다르지 않습니다.

<노스크립트>

과거 데이터를 보면 Nifty 50 Value 20 Index TRI는 동일한 위험 수준에서 7년 이상 지속적으로 Nifty를 능가했습니다. Nifty 50 TRI에서 5년 이하 동안 실적이 저조하면 실망스러울 수 있습니다.

이 상황을 S&P 500 Pure Value Index 및 S&P 500(둘 다 TRI)과 비교하면 상황이 상당히 다릅니다. 가치 지수는 PE, PB 및 판매 가격 비율을 사용하여 주식을 필터링했습니다.

<노스크립트>

가치는 훨씬 더 변동성이 크고 지난 10년 동안 S&P 500 TRI보다 낮은 성과를 보였습니다(S&P 500은 대형 지수입니다). 일반 독자는 Nifty 500 Value 50 TRI에서 이러한 문제가 발생했음을 기억할 수 있습니다. ICICI Value Discovery &Quantum Long Term Equity를 종료할 때가 되었습니까?

가치 투자는 여러 "전문가"에 의해 낭만적이기는 하지만 "시장"을 사는 것보다 본질적으로 위험합니다. 시장이 이러한 주식을 발견할 때까지는 수익이 줄어들 것입니다. 미국 시나리오는 시장 깊이가 증가함에 따라 인도에서 재현될 수 있습니다.

따라서 Nippon India Nifty 50 Value 20 인덱스 펀드를 매수하는 것은 합리적이지 않다고 생각합니다. 일반적인 Nifty 및 Nifty Next 50 조합은 낮은 비용으로 작업을 완료할 수 있습니다. Nifty 및 Nifty Next 50 펀드를 결합하여 대규모 중형 지수 포트폴리오를 생성할 수 있습니다.

기존의 액티브 또는 패시브 포트폴리오에서 Nippon India Nifty 50 Value 20 인덱스 펀드를 위한 자리를 찾는 것은 어려울 것입니다(투자자가 그러한 포지셔닝에 대해 걱정한다고 가정).

참고: 모멘텀 지수와 가치 지수 모두 독립적으로 S&P 500을 능가하지 못하지만 이 둘의 조합이 더 나은 성과를 냈습니다. 인도에 대한 모멘텀 주식 투자:효과가 있습니까?

리소스: