LIC는 2020년 3월 LIC Nivesh Plus(플랜 849)의 두 가지 새로운 ULIP(Unit-Linked Insurance Plan)를 출시했습니다. 및 LIC SIIP(LIC 체계적 투자 보험 계획, 계획 852) .

LIC는 전통적인 생명 보험 플랜의 거물이며 단위 연계 상품 분야에서 그다지 활발하지 않습니다. 민간 보험사는 ULIP 분야에서 매우 적극적이었고 ULIP 제품에서 상당한 양의 제품 혁신을 보여주었습니다. 비용이 감소했으며 이는 투자자에게 좋은 발전입니다. 제가 보기에 LIC는 이제 민간 보험사를 따라잡기를 원합니다.

이번 포스트에서는 LIC Nivesh Plus 플랜에 대해 자세히 알아보겠습니다.

ULIP의 다양한 요금 유형, 조정 방법 및 반환에 미치는 영향에 대한 자세한 내용은 이 게시물을 참조하세요.

ULIP는 요금에 대해 동일한 명명법을 사용합니다. LIC Nivesh Plus가 다른 인기 있는 ULIP보다 더 좋거나 더 나쁜 부분을 지적하겠습니다.

프리미엄 할당 요금 :이 비용은 돈이 투자되기 전에 보험료에서 공제됩니다. 이러한 요금에도 GST가 적용됩니다.

LIC Nivesh Plus에서 프리미엄 할당 요금은

따라서 계획에 Rs 10 lacs를 투자하면 오프라인 구매의 경우 Rs 41,300(18% GST 포함), 온라인 구매의 경우 Rs 17,700(18% GST 포함)이 부과됩니다. 이 돈이 없어졌습니다.

민간 보험사가 최소한 온라인 판매에 대해 보험료 할당 수수료를 제로로 전환하는 시점에서 이러한 비용은 끔찍합니다.

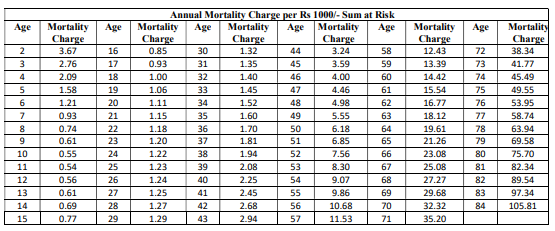

사망 비용: 이 요금은 생명 보장을 제공하는 데 사용됩니다. 사망 비용은 연령에 따라 다르며 매월 기금 단위 소각을 통해 매월 회수됩니다. 나는 LIC 웹사이트의 정책 문구 문서에서 사망률 표를 재현합니다.

사망률은 나이가 들면서 증가합니다. 따라서 나이가 많으면 사망 비용이 반품에 더 많은 영향을 미칩니다. 동시에 Type I ULIP(sum-at-risk =Sum Assurred – Fund Value)이기 때문에 사망 비용의 영향이 더 낮습니다.

그러나 보험 총액을 10배의 단일 보험료로 선택한 경우 사망 비용으로 인해 수익이 소멸됩니다(이에 대해서는 나중에 자세히 설명).

내가 본 민간 기업의 일부 ULIP보다 요금이 약간 높다는 것을 알았습니다.

이것은 매우 흥미롭습니다. LIC Nivesh Plus는 단일 프리미엄 플랜입니다. 단일 프리미엄 플랜에는 고유한 세금 문제가 있습니다.

생명보험금은 세금이 면제된다는 것은 모두 알고 있습니다. 예, 대부분이지만 항상 그런 것은 아닙니다. 만기금이 면세되기 위해서는 보장금액이 연간(또는 단일 보험료)의 10배 이상이어야 합니다. 이 조건이 충족되지 않으면 만기 대금이 과세됩니다. 5%의 TDS도 있습니다.

옵션 1(보장 총액은 단일 보험료의 1.25배임)에서는 이 조건이 충족되지 않습니다. 따라서 만기 수익금은 과세 대상이 됩니다.

옵션 2(보험금액은 단일 보험료의 10배)에서 이 조건이 충족됩니다. 따라서 만기 수익금은 세금이 면제됩니다. 그러나 Sum-at-Risk가 매우 높기 때문에 사망률이 수익에 큰 영향을 미칩니다.

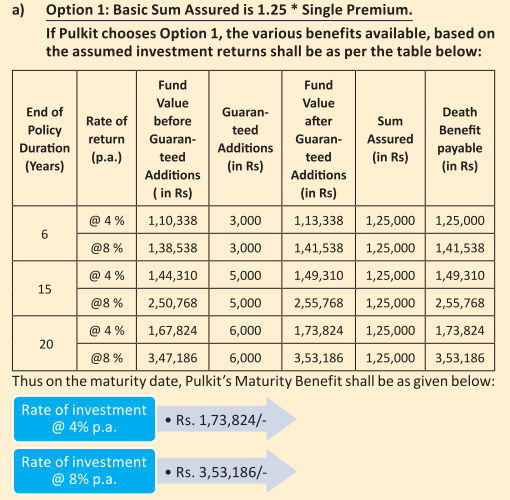

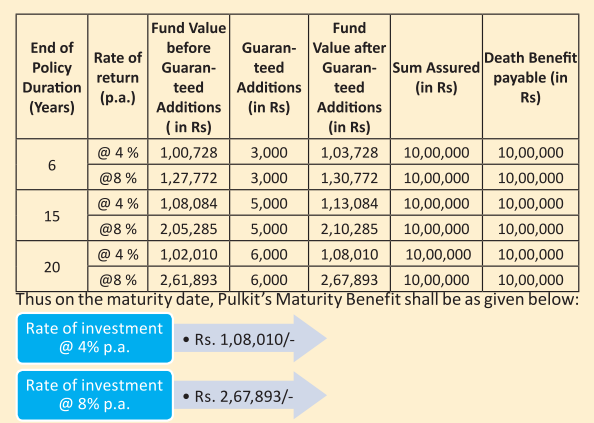

예제를 통해 이것을 이해합시다. LIC 덕분에 작업이 더 쉬워졌습니다. 제품 브로셔의 삽화를 재현했습니다.

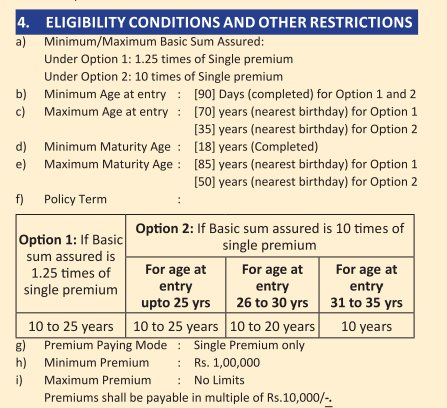

Pulkit은 30년 동안 이 계획에 1000루피를 투자합니다.

그림은 연 4% 및 8%의 총 투자 수익에 대한 수익을 보여줍니다. (IRDA에서 위임한 대로). ULIP인 경우 투자가 더 높은 수익을 올릴 것으로 기대하지만 지금은 중요하지 않습니다. 수익은 나이와 선택한 자금에 따라 달라집니다.

먼저 옵션 1을 살펴보겠습니다.

그림에 따르면 Pulkit이 20년 만기 보험에 투자하면 20년 말에 Rs 3.53 lacs를 얻게 됩니다(총 수익률이 연 8%라고 가정). 이는 연 6.51%의 순수익률입니다. 연 1.49% 노크했다. 돈은 어디로 갔습니까? 각종 요금에.

순수익률이 연 8%인 경우 이 투자에서 Rs 4.66 lacs로 끝났을 것입니다. 즉, 비용으로 총 수익의 거의 31%가 손실됩니다.

이 돈은 과세 대상입니다.

이제 옵션 2(Sum Assured는 단일 프리미엄의 10배)

Pulkit은 Rs 2.67 lacs(연간 총 수익률 8%)로 끝납니다. 이는 옵션 1의 Rs 3.53 lacs보다 훨씬 낮습니다. 옵션 2에서 순 수익률은 연 5.05%입니다. (옵션 1에서는 6.51%였습니다). 연 2.95%입니다. 총 수익을 깎았습니다. 비용으로 총 수익의 거의 55%가 사라집니다.

이 차이가 나는 이유는 무엇입니까?

Sum Assured가 10락(단일 보험료의 10배)이기 때문에 사망 비용은 훨씬 더 높습니다. 옵션 1에서 보장 총액은 Rs 1.25 lacs입니다.

유일한 위안은 이러한 수익금이 세금에서 면제된다는 것입니다.

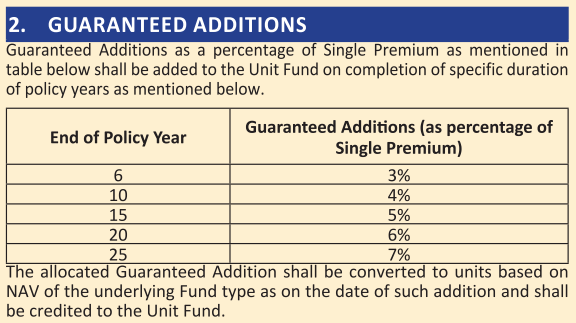

플랜은 추가 보장도 제공합니다(일종의 로열티 혜택).

항상 그렇듯이 이것은 순수한 넌센스입니다. 모든 것은 귀하의 돈에서 나옵니다(그들이 징수한 모든 비용에서). 이것은 마케팅 속임수에 불과합니다.

제 대답은 아니오입니다. 보험 상품과 투자 상품을 분리해 두는 것이 좋습니다. 기간 계획을 구매하고 PPF, 뮤추얼 펀드 등과 같은 순수 투자 상품에 투자하는 것이 더 나을 것입니다.

그러나 이 계획에 투자해야 하는 경우(많은 투자자가 LIC에 단순히 아니요라고 말할 수 없음) Sum Assurured 선택과 수익 및 세금 영향을 고려하십시오.