적합한 저축 계좌를 찾으면 올해 추가로 $200를 무료로 받으실 수 있습니다.

잔액에 따라 더 많은 돈을 벌 수 있습니다.

최고의 온라인 저축 계좌 중 하나에 10,000달러를 입금할 수 있다고 가정해 보겠습니다.

큰 은행 예금 계좌로 전환하면 얼마입니까? 대부분의 대형 은행의 APY(연간 수익률)는 0.15% 이하입니다. 1년 후 귀하의 계정 가치는 $10,015가 됩니다. 이득이 별로 없습니다.

나는 공짜로 돈을 버는 것을 좋아하지만 15달러를 더 받으면 흥분하기가 어렵습니다.

이제 동일한 $10,000를 사용하여 APY가 2.25%인 온라인 고수익 저축 계좌에 넣었다고 가정해 보겠습니다.

1년 후에는 $10,225를 받게 됩니다.

아무것도 하지 않는 데 225달러입니다. 어쨌든 비상 자금을 위해 손에 약간의 여분의 현금이 필요합니다. 그것이 거기 앉아있는 동안 당신이 할 수있는만큼 많이 얻을 수 없습니까? 올바른 계정을 개설하기만 하면 됩니다.

우리는 무엇을 찾아야 하는지, 어떤 계좌가 가장 좋은지, 가장 높은 APY를 얻는 방법 및 저축 계좌를 최적화하기 위한 요령에 대해 자세히 알아볼 것입니다.

다룰 내용은 다음과 같습니다.

온라인 저축 계좌를 선택할 때 중요한 사항:

온라인 저축 계좌 검토:

온라인 저축 계좌 선택을 위한 4단계 프로세스

이 모든 것을 건너뛰고 지금 계좌를 개설하려면 다음과 같은 고금리 온라인 저축 계좌가 가장 높은 평가를 받았습니다.

당신은 그들 중 하나에 만족할 것입니다. 개인적으로 가장 좋아하는 것은 Ally입니다.

개인 재정을 최적화하고 싶으십니까? 소파를 떠나지 않고도 개선할 수 있습니다. 오늘 구현할 수 있는 팁은 개인 금융에 대한 궁극적인 가이드를 확인하세요.다음은 이러한 계정을 평가하는 방법입니다.

요즘은 좋은 온라인 앱과 모바일 앱이 큰 차이를 만들어 냅니다. 하지만 이율이 높은 온라인 저축 계좌를 찾을 때는 그다지 중요하지 않습니다.

충분히 좋아야 하지만 훌륭하지 않아야 합니다.

왜?

우리는 저축 계좌에 거의 로그인하지 않기 때문입니다. 보통 한 달에 최대 6번까지 출금할 수 있는 한도가 있습니다. 정의에 따르면 정기적으로 사용되는 것은 아닙니다.

자금에 빠르고 쉽게 접근하는 것은 평판이 좋은 회사와 일하는 것보다 덜 중요합니다.

대부분의 고객은 긴급 상황에서 고금리 계좌에 빠르게 액세스할 수 있지만 모든 금융 기관이 동일하게 생성되는 것은 아닙니다. Wells Fargo, Goldman Sachs 및 Bank of America와 같이 Harris Poll 기업 평판 순위에서 65% 미만을 기록한 회사는 건너뛰었습니다. 우리는 또한 지난 5년 동안의 주요 스캔들을 고려했습니다.

맨 위로 돌아가기

온라인 저축 계좌의 경우 유지비 없이 계좌를 만드는 것이 절대적으로 중요합니다. 월 유지 보수 비용은 일반적이었습니다. 고맙게도 대부분의 계정에서 삭제되었습니다.

좋은 저축 계좌에서는 정상적인 사용 중에 수수료가 거의 발생하지 않습니다. 그러나 최상의 계정에서도 특정 이벤트에 대해 수수료를 발동할 수 있습니다.

유지 관리 비용이 있는 은행은 목록에 포함하지 않도록 했습니다. 하지만 모든 계정에 존재하는 이러한 기타 수수료 항목 중 일부를 알고 있어야 합니다.

보너스: 수입과 유연성을 높일 수 있는 사업을 시작할 준비가 되었지만 어디서부터 시작해야 할지 막막하신가요? 지금 시작하려면 30가지 입증된 비즈니스 아이디어의 무료 목록을 다운로드하십시오.맨 위로 돌아가기

우리가 저축 계좌에서 "편리한" 것으로 간주하는 것은 개인 재정 여정의 어디에 있느냐에 따라 두 가지로 나뉩니다.

처음으로 저축을 할 때 최소 잔고가 없는 계좌를 만드는 것이 중요합니다. $5 필요한 잔액이나 이와 유사한 것은 괜찮습니다. 더 높은 금액에 대해 걱정할 필요가 없습니다.

상당한 최소 잔액이 필요한 계정을 참지 마십시오. 균형 요구 사항이 전혀 없는 옵션이 너무 많습니다. 이것은 특히 비상 상황이 발생하여 현금을 인출해야 하는 경우 초기에 걱정해야 하는 마지막 사항입니다.

나중에 편리하다고 생각하는 것이 일반적으로 변경됩니다.

자신을 위한 충분한 현금 버퍼를 구축하면 최소 잔액에 대해 훨씬 덜 신경쓰게 됩니다. 대신, 귀하의 계좌, 카드 및 은행이 모두 복잡해져서 단순함이 예전보다 훨씬 더 중요해졌습니다. 이 단계에서 일부 사람들은 계정을 통합하고 모든 것을 더 쉽게 관리할 수 있도록 더 낮은 APY를 선택합니다.

이것이 귀하의 현금에서 모든 성장을 얻기 위한 최적의 전략입니까? 아니요, 그렇지 않습니다. 그러나 여분의 마음은 비용의 가치가 있습니다. 이것이 매력적으로 들리면 주 은행의 저축 계좌에 유지 보수 비용 없이 충분한 APY가 있는지 확인하십시오. 그렇다면 최선의 선택이 될 것입니다.

맨 위로 돌아가기

FDIC가 보장하지 않는 온라인 저축 계좌는 절대 고려하지 마십시오. 이것은 계좌가 예금자당 최대 $250,000까지 연방 정부에 의해 보장된다는 것을 의미합니다. 은행에 끔찍한 일이 발생하면 연방 정부는 최대 $250,000까지 잔액을 계속 사용할 수 있다고 보장합니다. 이것은 예금자 1인당이므로 $250,000에는 같은 은행에 있는 모든 저축 계좌의 잔액을 합한 금액이 포함됩니다.

거의 모든 저축 계좌가 FDIC에 가입되어 있습니다. 오래전부터 표준 관행이었습니다. 그러나 현금을 보관하는 혁신적이거나 독특한 접근 방식을 고려할 때마다 이 점을 주의 깊게 살펴보십시오.

예를 들어, 어떤 사람들은 저축 계좌와 매우 유사하게 작동하는 머니 마켓 계좌에 현금을 저장할 것입니다. 머니 마켓 계좌는 일반적으로 FDIC 보험에 가입되어 있습니다. 그러나 머니 마켓은 자금 , 중개 계좌에서 현금을 입금하는 것은 FDIC 보험에 가입되어 있지 않습니다. 미약한 시기에 미묘하지만 결정적인 차이입니다.

또 다른 예:Robinhood는 3% APY를 약속한 당좌예금을 출시하려고 했습니다. 그것은 당시 이용 가능한 어떤 저축 계좌보다 거의 1% 가까이 더 높은 이자를 지급하는 당좌예금입니다. 놀랍지 않나요?

그것은 많은 캐치와 함께 제공되었으며 그 중 하나는 FDIC 보험에 들지 않는다는 것입니다. FDIC 보험이 없으면 더 높은 APY가 위험을 감수할 가치가 있다고 생각하지 않습니다.

우리의 입장은 우리 저축의 모든 달러가 FDIC로 충당되어야 한다는 것입니다. 잔액이 충분히 높아서 여러 저축 계좌로 나누어야 하는 경우에도 마찬가지입니다.

아래에서 검토하는 모든 계정은 FDIC 보험에 가입되어 있습니다. 현금을 보관하는 비정상적 접근 방식을 찾고 있다면 이 점에 유의하십시오.

보너스: 재택 근무의 꿈을 현실로 바꾸고 싶습니까? 재택 근무에 대한 궁극적인 가이드를 다운로드하여 재택 근무를 위한 방법을 알아보세요.맨 위로 돌아가기

APY 금리(연간 수익률)는 저축 계좌 간의 주요 차이점입니다. APY 요율이 높을수록 매월 자동으로 더 많은 돈을 받게 됩니다.

저축 계좌의 APY 금리는 일반적으로 3단계로 나뉩니다.

큰 은행 저축 계좌 APY

대다수의 대형 은행 저축 계좌의 경우 APY는 끔찍합니다. 큰 은행은 당신이 당좌예금과 함께 저축예금을 원한다고 가정하기 때문에 저축예금 자체를 위해 당신을 유인하기 위해 아무 것도 하지 않습니다. 많은 온라인 고수익 저축 계좌가 2%의 APY를 제공하더라도 대형 은행은 0.15%의 APY만 제공할 수 있습니다. $10,000의 저축 잔고에서 연간 $200를 버는 것과 연간 $20를 버는 것의 차이입니다.

이것은 모든 대형 은행에 적용되는 것은 아니지만 대부분이 이 범주에 속합니다. 따라서 이것들을 주시하십시오. 계정을 통합하고 APY를 낮추어 편의성을 극대화하고 싶지 않다면 APY가 더 높은 계정을 찾는 것이 좋습니다.

고수익 저축 계좌 APY

고수익 저축 계좌는 매우 인기가 있습니다. 이 은행은 지점이 없으며 100% 온라인입니다. 물리적 위치가 없어 많은 비용을 절약할 수 있기 때문에 더 높은 APY로 절약한 금액을 귀하에게 전가합니다.

Ally와 American Express는 이 범주에서 가장 인기 있는 두 은행입니다.

APY는 시간이 지남에 따라 업데이트된 상태로 유지됩니다. 금융 위기 당시 연준은 금리를 0%로 낮추었고 대부분의 하이일드 저축 계좌의 APY는 0.5~0.7%였습니다. 연준이 이자율을 인상함에 따라 이 동일한 계정도 APY를 인상했습니다. 이자율이 인상될 때마다 이러한 계정에서 자동으로 인상액을 받게 됩니다. 계속해서 계정을 전환하고 최적의 요금을 쫓을 필요가 없습니다.

최첨단 APY

어떤 주어진 순간에도 APY를 누구보다 높게 밀어붙이는 은행이 몇 군데 있습니다. 그들은 더 많은 고객을 유치하기 위한 판촉 전략으로 이것을 하고 있습니다. 이러한 은행 중 일부는 변화하는 이자율에 보조를 맞추지만 일부는 그렇지 않습니다.

APY에 대해 추가 0.1%를 추구하는 노력을 기울일 가치가 있다고 생각하지 않지만, 저축에 대한 APY를 최대화하려는 경우 이 은행이 옵션입니다.

개인 재정을 최적화하고 싶으십니까? 소파를 떠나지 않고도 개선할 수 있습니다. 오늘 구현할 수 있는 팁은 개인 금융에 대한 궁극적인 가이드를 확인하세요.다음은 가장 인기 있는 온라인 저축 계좌에 대한 정보입니다.

APY는 다른 고수익 저축 계좌보다 훨씬 낮습니다. 기껏해야 평균입니다. 다른 모든 고수익 저축 계좌에 대한 FDIC 한도를 이미 최대로 설정하고 모든 현금을 모으기 위해 더 낮은 APY를 받아야 하는 경우가 아니면 Axos 계좌를 개설할 이유가 없습니다.

이 목록에서 다른 계정 중 하나를 선택하는 것이 좋습니다.

Discover의 APY는 꽤 강력합니다. 정상은 아니지만 정말 가깝습니다.

또한 Discover 카드나 당좌예금이 있는 경우 계정을 한 곳에 보관하면 모든 것이 훨씬 간단해집니다.

다른 Discover 계정이 있다면 반드시 Discover 저축 계정을 만드십시오.

보너스: 하나 이상의 수입원을 갖는 것은 어려운 경제 시기를 극복하는 데 도움이 될 수 있습니다. 내 무료 궁극적인 돈 버는 가이드와 함께 돈 버는 방법을 배우십시오.HSBC에는 몇 가지 다른 저축 계좌가 있습니다.

HSBC 프리미어 저축

HSBC 프리미어 계정은 HSBC에 많은 금액을 예치한 고객을 위한 것입니다. 불행히도 APY는 끔찍합니다. 최소 잔액이 $100,000인 낮은 APY는 일종의 모욕입니다.

이것은 고전적인 큰 은행 저축 계좌의 좋은 예입니다. 끔찍한 APY로 인한 많은 제약. 이 계정을 완전히 건너뜁니다.

HSBC 직접 저축

HSBC에는 경쟁력 있는 APY가 있는 고수익 저축 계좌가 있습니다. 일반적으로 이 계정을 주요 경쟁자로 추천합니다.

그러나 HSBC는 끔찍한 은행일 뿐입니다. 그들과의 모든 상호 작용은 필요 이상으로 어렵습니다. 어떤 이유로 거대한 국제 은행이 필요한 경우 HSBC 계좌 개설을 고려했던 유일한 이유입니다.

이 계정은 서류상으로는 훌륭해 보이지만 귀하의 경험이 저희와 같다면 후회하게 될 것입니다.

우리는 Ally의 열렬한 팬입니다. 그들은 최고의 고수익 저축 계좌 중 하나가 되었습니다.

예, Ally는 기술적으로 가장 높은 APY를 가지고 있지 않지만 거의 비슷합니다. 그리고 그들은 APY를 자주 업데이트합니다. 따라서 금리가 계속 상승하면 아무 조치도 취하지 않고도 더 높은 APY를 얻을 수 있습니다.

계정 UI도 상당히 매끄럽고 항상 개선되고 있습니다.

본인도 Ally 계정을 가지고 있습니다.

여기에서 읽기를 중단하고 지금 바로 Ally 계정을 개설하십시오. 후회하지 않으실 겁니다.

Capital One에는 나머지 시장보다 뒤처진 APY가 있어 표준 이하의 선택이 되었습니다. 경쟁력 있는 APY를 얻으려면 다른 은행이나 그들의 Capital One 360 Money Market 계좌를 사용해야 합니다.

이제 그들은 대부분의 은행만큼 좋은 APY를 갖게 되었습니다. 최고의 경쟁자 중 하나입니다.

특히 캐피탈원 신용카드가 있다면 모든 것을 한 은행에 보관할 수 있어 정말 좋습니다.

Goldman Sachs는 가장 높은 APY 중 하나로 고수익 저축 계좌 영역에 뛰어들었습니다.

그들은 예금을 총 $1,000,000로 제한하지만 큰 문제는 아닙니다. 어쨌든 모든 FDIC가 보장되도록 현금 잔액을 여러 은행에 분할하고 싶을 것입니다.

첫 번째 고수익 저축 계좌를 찾고 있다면 이것은 환상적인 선택입니다.

American Express는 하이일드 저축 계좌를 최초로 도입한 회사 중 하나였으며 이제 얼마 동안 사용되었습니다.

요즘 APY는 일부 경쟁사보다 약간 낮습니다. American Express는 수익률을 자주 업데이트하지만 항상 최고 요율에서 0.10-0.20% 할인됩니다. 여전히 훌륭한 옵션이지만 이 이유 하나만으로 다른 계정 중 하나를 선택하겠습니다.

또 다른 주의 사항:American Express 저축 계정은 American Express 신용 카드와 동일한 로그인 계정에 통합되어 있지 않습니다. 둘 다 가지고 있어도 두 개의 다른 은행이 있는 것처럼 느껴집니다. 통합을 시도하는 것보다 더 간단한 것은 없습니다.

또 다른 훌륭한 옵션입니다. 훌륭한 APY, 유지 관리 비용 또는 최소 잔고 없음 — Barclays 온라인 저축 계좌로 잘못 갈 일이 없습니다.

개인 재정을 최적화하고 싶으십니까? 소파를 떠나지 않고도 개선할 수 있습니다. 오늘 구현할 수 있는 팁은 개인 금융에 대한 궁극적인 가이드를 확인하세요.동기화도 훌륭한 옵션입니다. APY는 가장 높은 것 중 하나이며 최소 또는 유지 보수 비용이 없습니다.

이 계좌는 은행에 물리적 위치가 없기 때문에 더 높은 수익을 제공합니다. 그들은 낮은 최소 보증금으로 경쟁력 있는 APY를 제공합니다. 종이 명세서를 받는 데 5달러의 수수료가 부과되고 매월 할당된 6건의 거래에 대한 인출에 대해 10달러의 수수료가 부과됩니다.

Comenity Bank는 경쟁력 있는 요금을 제공하며 유지 관리 비용을 청구하지 않습니다. 고객은 또한 모바일 앱 또는 ACH 이체를 통해 무료 ACH 이체, 무료 온라인 명세서, 무료 수신 이체 및 무제한 예금을 받을 수 있습니다. 그들은 나가는 전신 송금, 공식 수표 요청 및 종이 명세서 수수료를 청구합니다. Comenity는 1천만 달러의 잔액에 대한 이자 수익 한도가 있습니다.

Citizen's Access는 이자를 받기 위한 최소 잔액이 더 높지만 APY는 경쟁이 매우 치열하며 CD에서도 높은 순위를 기록합니다. Citizen's Access에는 모바일 앱이 없고 당좌예금도 제공하지 않으므로 두 금융 기관에 자금을 나누어야 합니다.

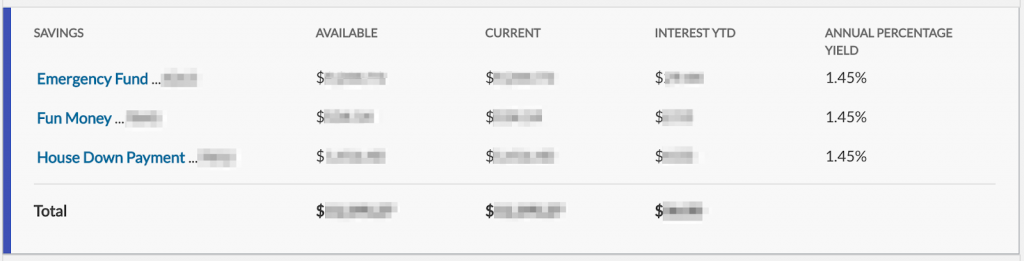

우리가 가장 좋아하는 저축 계좌 트릭 중 하나는 "하위 계좌"를 여는 것입니다. 이를 통해 매월 약간의 비용을 절약하여 더 큰 구매에 대한 예산을 쉽게 책정할 수 있습니다. 모든 계정을 분리하여 모든 것을 추적할 수도 있습니다.

예를 들어 내 저축 계좌에 다음 카테고리가 있습니다.

매달 돈은 내가 설정한 자동 이체를 통해 이 별도의 각 계정으로 들어갑니다. 그리고 목표 달성을 위해 얼마나 절약했는지 쉽게 확인할 수 있습니다.

Ramit’s savings accounts used to look like this back before ING Direct was bought by Capital One:

Here’s a more current example in Ally:

Some savings accounts will call these “sub-accounts,” and everything will be part of the same savings account. This is a rare feature to find though.

For everyone else, simply open up multiple savings account under the same bank login. You can easily have 5-10 accounts at the same bank. Then treat each account for whatever saving category that you like.

This means you can get “sub-accounts” at any bank, even if they don’t have a “sub-account” feature.

Look, there’s always a bank that has a slightly higher APY. Banks use it as a promotion strategy to get more accounts, so it’s always changing.

Regularly researching new APY rates, looking for that extra 0.05% APY, opening accounts, and transferring money all over the place wastes more time than it’s worth.

Don’t be a rate chaser.

Remember IWT’s philosophy of big wins. Focus on the major wins that really move the needle and forget about the small stuff. Chasing higher APYs on savings accounts definitely falls into the “small stuff” category.

Pick a savings account that has a competitive APY from a bank that you trust for the long term. Then stick to that decision and work on improving other areas of your life.

The difference between money market accounts and savings accounts can be pretty confusing.

That’s because there’s no practical difference.

Here are the similarities:

Basically they’re the same account. If your bank happens to offer a money market account with no maintenance fees, no minimum, and a competitive APY, feel free to use it.

Now for the confusing part:money market funds are completely different. They’re part of brokerage accounts and allow you to place cash while you wait to invest it. Since money market funds are not FDIC insured, so it’s not a good habit to store lots of cash in them.

If you ask high net worth folks which savings accounts they have, sometimes they’ll list off half a dozen different banks.

At first, this makes no sense. Why all the extra complexity and different accounts?

There’s one reason:FDIC insurance limits.

Most people are limited to $250,000 worth of insurance at any given bank. Joint accounts and accounts across different categories (like retirement accounts) can increase this limit, but that only goes so far. If you have a substantial amount of cash, the only way to keep it insured is to open up savings accounts across several banks.

That’s why folks will start opening up savings accounts across multiple banks.

If you have multiple savings accounts to manage, Max will automatically move balances around your accounts to optimize for the highest APY while keeping all your cash insured. They do charge a 0.08% annual fee for the service.

As for which accounts to open, we recommend starting with these:

Any combination of accounts that have strong APYs will work.