가장 성공적인 은행은 아웃소싱 활동의 혜택을 받는 동시에 관련 위험을 관리할 수 있습니다. 모든 은행이 아웃소싱 활동으로 인한 위험을 성공적으로 관리한 것은 아니며 이에 대한 대응으로 FINMA는 개정된 회람 2018/3에서 은행, 증권 딜러 및 처음으로 스위스에 소재한 보험 회사의 아웃소싱 활동에 대한 최소 위험 관리 요구 사항을 요구합니다. 외국 보험 회사의 지점뿐만 아니라. 개정된 FINMA Circular 2018/3은 2018년 4월 1일에 발효되지만 해당 날짜에 이미 아웃소싱 계약에 대한 과도기적 조치가 시행되고 있습니다.

이 블로그는 회람의 주요 규제 요구 사항을 설명합니다.

개정된 FINMA 커리큘럼 2018/3에는 아웃소싱 활동과 관련된 위험 관리와 관련된 여러 규제 요구 사항이 포함되어 있습니다.

다음 5가지 핵심 사항으로 요약됩니다.

구현을 위한 모범 사례

Circular 2018/3의 조항을 성공적으로 구현하기 위한 몇 가지 기본 요구 사항이 있습니다.

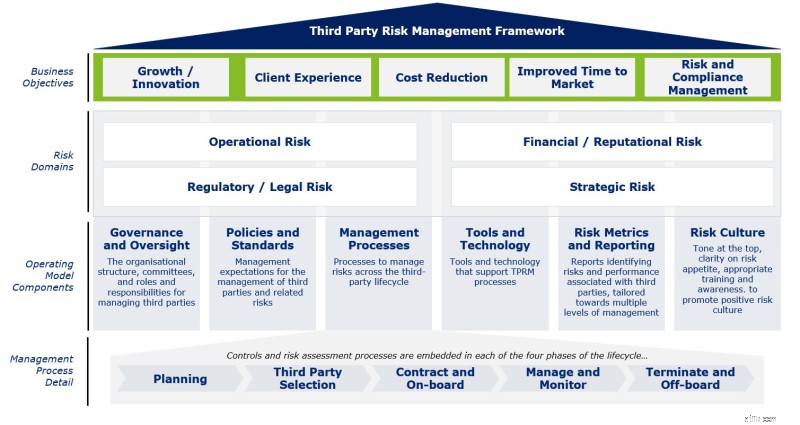

1. 각 아웃소싱 활동의 전체 수명 주기에 걸쳐 통제 및 위험 관리 프로세스를 정의합니다. 여기에는 계획, 평가 및 선택, 계약 및 온보딩 제3자 제공업체, 관리 및 모니터링, 관계 종료 또는 갱신이 포함되어야 합니다. 아웃소싱 프로젝트에 대한 내부 승인 프로세스를 따라야 하며, 서비스 제공업체에서 전체 계약 및 규정 준수 검토를 언제든지 제한 없이 수행할 수 있어야 합니다. 위험을 이해하고 적절하게 완화하려면 통제를 회사의 기존 내부 통제 프레임워크에 통합해야 합니다.

2. 모든 내부 및 외부 아웃소싱 서비스에 대해 최소한 다음 세부 정보를 포함하는 아웃소싱 활동의 포괄적인 인벤토리를 유지합니다.

또한 상호 의존성 또는 클러스터 위험과 같은 아웃소싱된 각 활동의 잠재적 위험을 강조하고 이러한 위험이 어떻게 분류되었는지, 회사의 위험 선호도와 어떻게 일치하는지, 어떤 시정 조치를 취했는지를 권장합니다. 식별된 위험을 완화합니다.

3. 제3자 위험 관리 프로세스에서 명확한 역할을 정의하고 다음 세 가지 요소를 포함하는 거버넌스 구조를 정의합니다.

기타 고려 사항 및 복잡성

회사가 감사 회사와 FINMA가 언제든지 아웃소싱 파트너를 검사하고 감사할 수 있는 권한을 행사할 수 있음을 보증할 수 있는 경우 다른 국가로의 아웃소싱이 허용됩니다. 또한, 스위스에서 아웃소싱 회사가 구조 조정 또는 청산되는 경우 필요한 모든 정보에 대한 액세스가 스위스에서 항상 제공된다는 보장이 있어야 합니다.

개정된 FINMA 커리큘럼 2018/3은 그룹 내 아웃소싱 활동에도 적용됩니다. 즉, 그룹의 다른 부분에 대한 아웃소싱 활동에는 외부 아웃소싱과 동일한 모니터링 및 위험 관리 접근 방식이 필요합니다. 여기에는 내부 서비스 수준 계약을 정의하고 승인 프로세스를 마련하고 명확한 거버넌스 구조를 수립해야 한다는 요구 사항이 포함됩니다.

강력한 전사적 타사 위험 프레임워크는 기업이 규제 요구 사항을 충족하고 기존 및 미래의 타사 아웃소싱 위험으로부터 기업을 보호하는 데 도움이 됩니다. 아래에 요약된 프레임워크는 비즈니스에 통합되어 아웃소싱 활동과 관련된 위험을 관리하는 강력하고 비례적이며 사전 예방적이며 확장 가능한 방법을 허용합니다.

주요 구현 날짜

개정된 회람 2018/3을 준수하기 위해 FINMA는 이미 시행 중인 아웃소싱 활동에 대해 은행 및 증권 딜러에게 5년의 전환 기간을 부여했습니다. 2018년 4월 1일부터 신규 보험사는 개정된 회보의 요건을 즉시 적용받게 됩니다. 기존 보험사는 규제 사업 계획이 변경된 경우에만 새로운 규정의 적용을 받습니다.

아웃소싱 활동에 대한 현재 위험 관리 프레임워크의 성숙도 평가를 수행하거나 고려 중이거나 위에 요약된 프레임워크의 개별 구성 요소 및 요구 사항에 대해 더 자세히 알고 싶다면 당사에 연락하여 전문가.