독자들은 지난 몇 년 동안 단 3개의 중형 펀드와 3개의 소형 펀드만이 Nifty Next 50을 지속적으로 능가했다는 최근 연구를 알고 있을 것입니다. 이것은 Nifty Next 50 인덱스 펀드에 투자하는 명백한 사례이지만 독자는 관련 위험을 알고 있어야 합니다.

이 위험을 인식하기 위해 멀리 볼 필요가 없습니다. ICICI Nifty Next 50 인덱스 펀드의 마지막 3년 수익률은 0.02%입니다(인덱스 펀드에 대한 정기 계획을 사용하는 천재의 경우 -0.38%). 마지막 5년 수익률은 6.4%입니다. Nippon India ETF Junior BeES의 최근 10년 수익률은 9.3%(ETF 가격 사용)입니다.

이것만으로도 게시물 제목이 정당화되지만 부정하지 않는 사람들에게만 해당됩니다. "충돌 후 수익률 계산을 중단하면 분명히 더 낮을 것입니다!" AMC에서 일하는 분석가가 수익률을 계산할 시기를 선택하고 선택할 수 있지만 실제 생활은 사뭇 다릅니다.

다음은 Nifty Next 50에 대한 몇 가지 사실입니다. 이 지수의 기준일은 1996년 11월 4일(가격 =1000)이고 시작일은 1996년 12월 24일입니다. 출처:Factsheet. 그러나 총 수익률 지수 데이터는 2002년 8월 11일부터 사용할 수 있습니다.

글로벌 금융 위기 이후인 2008년 11월 25일에 지수는 332로 떨어졌으며, 이는 12년 후 -12%의 연간 수익률에 해당합니다. 2020년 3월 23일, 10년 NN50 TRI 수익률은 7%로 떨어졌습니다. 수익률이 10% 아래로 떨어진 것은 약 9년 만에 두 번째입니다.

Nifty Next 50이 얼마나 변동성이 있는지는 2002년 11월 8일부터 Nifty 50과 Nifty Next 50의 총 수익률 지수를 정규화한 비교에서 분명하게 알 수 있습니다. 상승하는 것이 있으면 하락하기도 합니다.

<노스크립트>

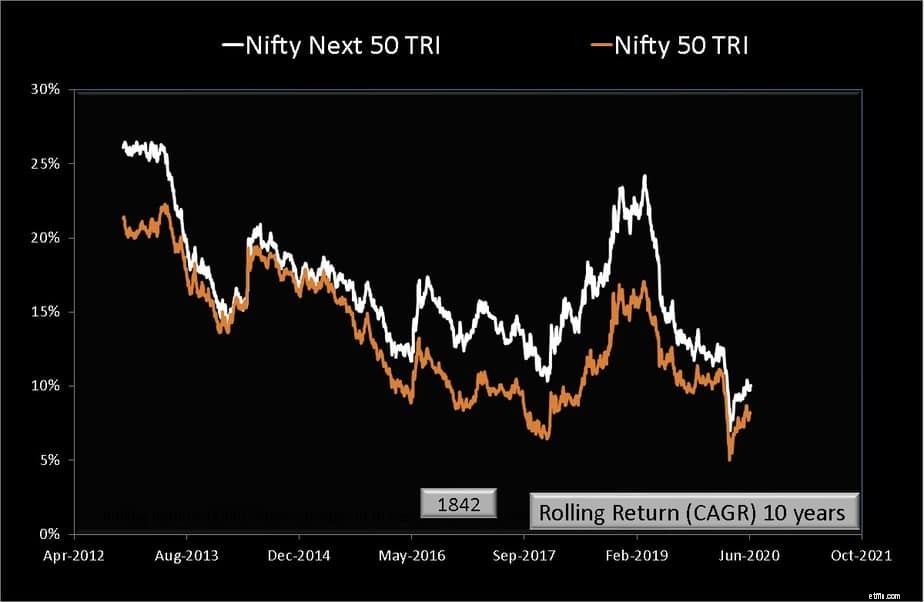

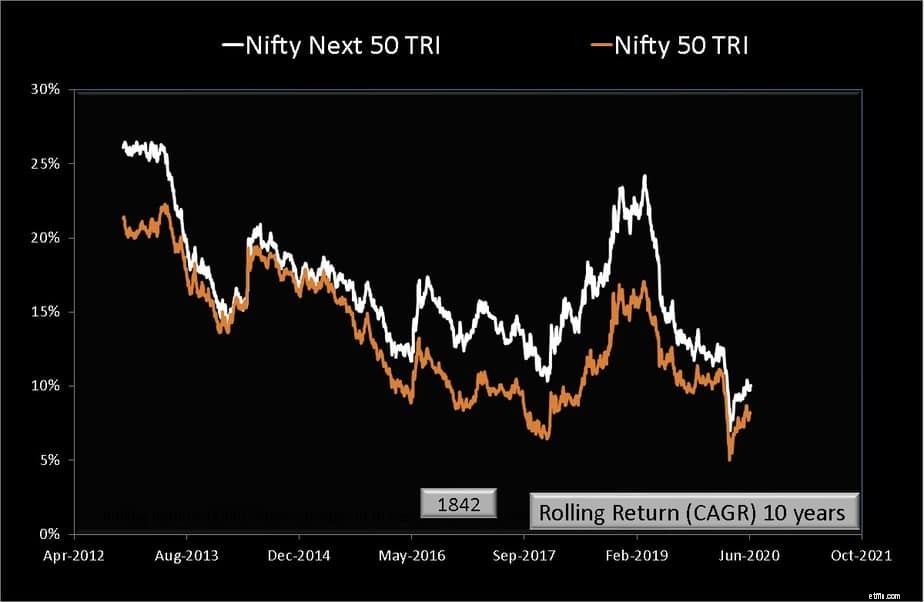

Nifty 50과 Nifty Next 50의 10년 롤링 수익률은 비슷한 경향을 보여줍니다. 참조:15년 Nifty SIP는 충돌을 8%로 반환합니다(2014년 이후 51% 감소). 시간이 지남에 따라 둘 다 떨어지지 않았으며 Nifty Next 50과 Nifty 50 사이의 격차는 주기적으로 0으로 떨어집니다.

<노스크립트>

이 모든 것이 투자자에게 의미하는 바는 무엇입니까? 적극적으로 관리되는 펀드가 더 낫다고 성급하게 결론을 내리지 마십시오. 그들은 그렇지 않습니다. NN50을 포트폴리오에 추가하면 항상 위험이 증가합니다. 항상 그에 상응하는 보상을 받을 수는 없습니다.

따라서 두 자릿수 수익을 기대하는 Nifty Next 50에 투자하지 마십시오. NN50의 추가 위험은 Nifty와 부채로 주기적으로 재조정되어야 합니다. 이를 체계적으로 또는 전술적으로 수행할 수 있습니다. 향후 기사에서 이러한 측면에 대해 논의할 것입니다.