우리 모두는 가짜 은행 계좌, 중복 팬, ID 등으로 인한 문제와 같은 금융 세계의 부정에 대해 들었습니다. 몇 년 전만 해도 난리였던 그런 일들로 인해 불규칙이 발생했습니다. 그러나 기술의 급격한 변화는 재정적 투명성을 높이고 불규칙성을 줄였습니다. Aadhar 카드의 도입은 데이터베이스 및 금융 정보의 중앙 집중화를 가져왔습니다. 뮤추얼 펀드 회사도 비슷한 문제에 직면해 있으며 투자자가 직접 확인할 수 있는 더 나은 솔루션을 제시합니다.

나 리프 으 IPV의 역사 디 꼬리:

IPV는 자금 세탁 방지법 2002를 통과한 후 발효됩니다. 이 법은 누구도 투자 도구를 사용하여 부당하게 얻은 부를 세탁할 수 없도록 하기 위해 고안되었습니다. 은행 및 금융 중개업체에 고객의 신원 확인 의무를 부과하도록 통지했습니다. 법이 시행된 직후 SEBI는 고객의 투자를 지원하는 모든 중개인이 KYC 정책을 유지해야 한다고 명령했습니다. 2011년 1월 1일 이후에 모든 범주의 투자자에게 KYC 준수가 의무화되었습니다. 이는 투자 금액과 무관하며 다음 거래를 포함합니다.

IPV를 얻는 방법 완료:

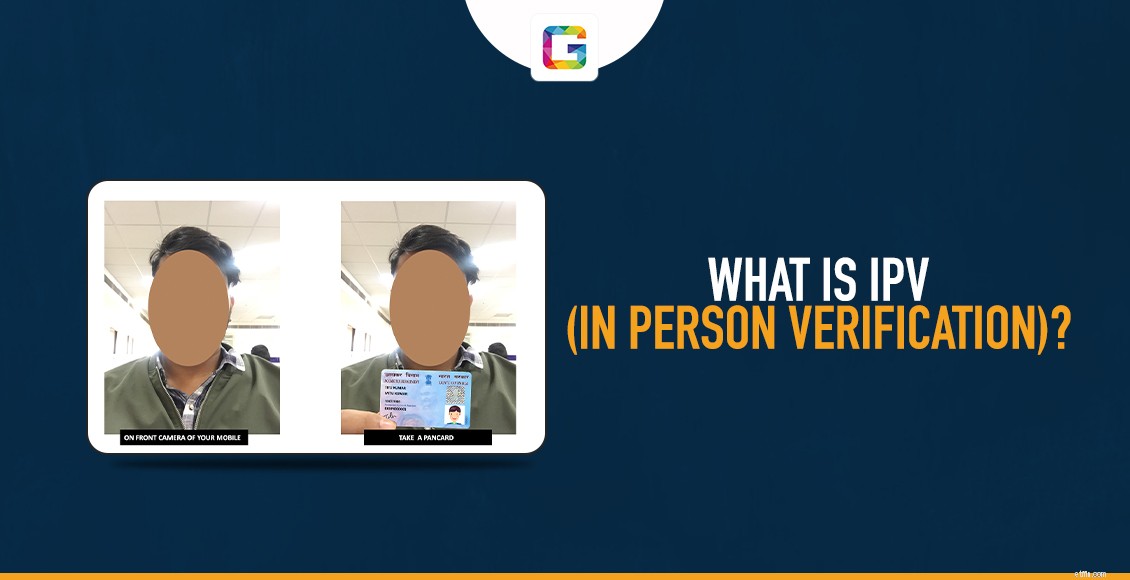

IPV를 완료하려면 투자자는 신분증 원본과 거주 증명서를 제출해야 합니다(펀드 하우스에서 전자적으로 제출함). 요즘은 사무실에 직접 출석하지 않고 미리 약속한 시간에 화상회의를 통해 실시간 인증만 하고 있다. 그러나 인터넷 연결이 빠르다는 점에 유의해야 합니다.

절차 – IPV 승인 관련:

IPV 승인을 수행하려면 이러한 문서가 있어야 합니다.

펀드 하우스는 직접 확인 후 KYC를 완료합니다.