Aditya Birla SunLife Pure Value Fund는 최근 투자자들 사이에서 엄청난 수익률을 자랑합니다. 그 결과 규모가 상당히 커졌습니다. 이제 펀드의 가치는 얼마나 순수합니까? 알아봅시다.

시작

이 펀드의 역사를 간단히 살펴보겠습니다.

Aditya Birla SunLife Pure Value 펀드는 2008년에 3년 동안 폐쇄형 펀드로 시작하여 이후 개방형 펀드로 전환되었습니다. 이는 2011년부터 언제든지 이 펀드에 투자하거나 매도할 수 있음을 의미합니다.

기금은 그 후 몇 년 동안 시들었습니다.

그러나 2014년에 주목을 받았습니다.

Birla Sunlife 뮤추얼 펀드의 CIO인 Mahesh Patil은 펀드의 펀드 매니저가 되었고 적어도 수익만큼은 제공하기 시작했습니다.

성장은 어렵지 않았다. 약 Rs. 2016년 3월 400억원 규모에서 2016년 3월 약 4000억원으로 늘었다. 2017년 3월에 1,000 crores. 그 이후로 단 7개월 만에 펀드의 규모는 약 Rs로 두 배가 되었습니다. 2,020억(2017년 10월 기준).

물론 펀드는 최신 편향으로 고통받는 투자자와 함께 상승하는 시장의 형태로 순풍의 이점을 얻었습니다. 이러한 성장을 이 펀드에 제공한 것입니다.

Aditya Birla Sunlife Pure Value 펀드의 투자 목표는

가치 투자에 대해 자세히 알아보려면 이 노트를 읽어보세요.

이 펀드는 반대 스타일이 아니라 가치 스타일을 따른다는 것을 충분히 분명히 합니다. 후자의 경우 내재가치 이하에서 사용할 수 없는 일시적으로 비호의적인 주식을 찾는 데 중점을 둡니다.

투자 전략과 관련하여 펀드 매니저는 대형, 중형, 소형을 포함한 시가 총액 전반에 걸쳐 기회를 선택합니다.

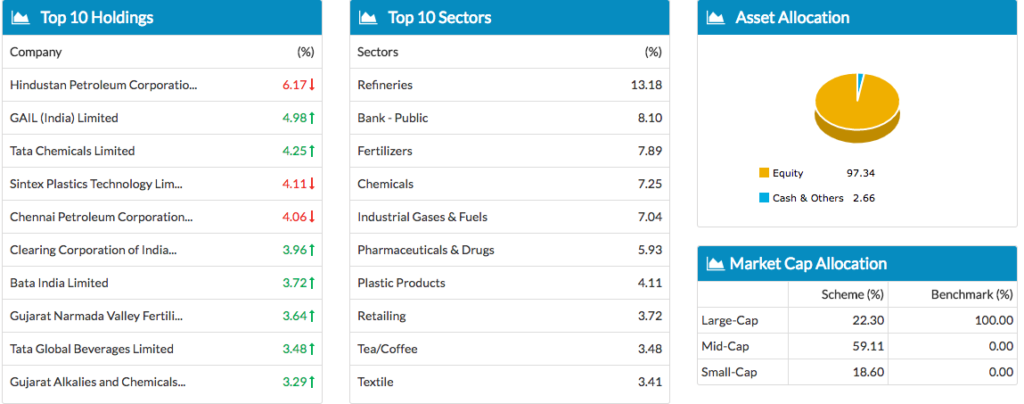

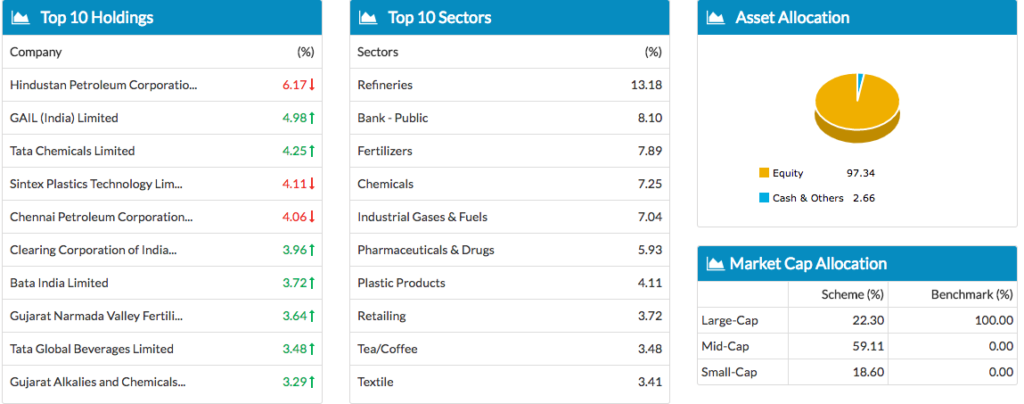

하지만 실제 포트폴리오를 보면 중소형주에 대한 편견이 분명히 존재합니다.

Aditya Birla SunLife Pure Value Fund의 보유 지분 분석

<노스크립트>

출처 :Unovest, 2017년 10월 데이터.

이 펀드의 특징은 2014년 경에 상승하여 그 존재감을 느끼게 한 다른 가치 스타일 펀드인 ICICI Pru Value Discovery Fund와 섬뜩할 정도로 유사합니다. Value Discovery가 블록버스터가 되면서 곧 방향을 바꾼 것은 또 다른 문제입니다.

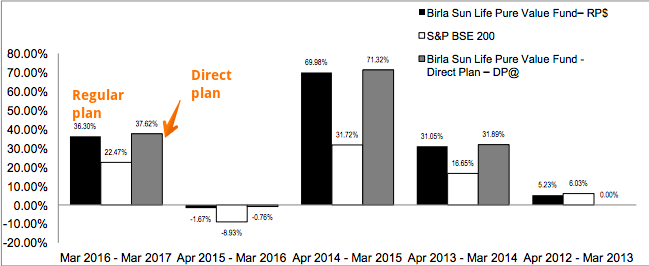

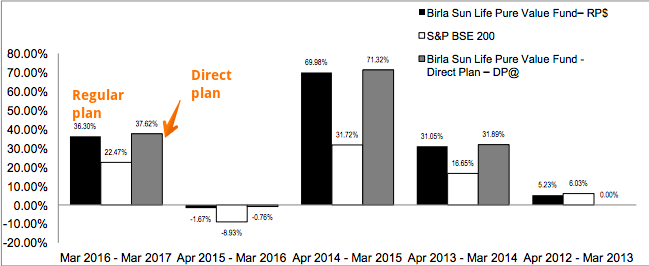

회계 연도별 실적을 보면 펀드가 합리적으로 잘 수행되었습니다. 이는 중소형주를 지배적으로 보유하고 있는 상황에서 그러할 수밖에 없습니다. 보유지분은 앞의 차트를 참고하세요.

<노스크립트>

출처 :제도 정보 문서

위의 차트와 비교에는 몇 가지 명백한 문제가 있습니다.

첫 번째 , 지수 수익률은 가격만을 기준으로 하며 배당금을 포함한 총 수익률은 포함하지 않습니다.

두 번째 , 지수 자체가 이 펀드에 대해 올바르지 않습니다.

이 펀드의 벤치마크는 S&P BSE 200입니다. 이것은 스타일과 초점과 일치하지 않는 것으로 보입니다. 이상적으로 벤치마크는 BSE 500 또는 Nifty 500이어야 합니다. 사실, 역사적 보유 주식의 경우 더 적절한 벤치마크는 BSE Mid cap 또는 Nifty Free Float Mid cap 100입니다.

Nifty Free Float Mid cap과 비교하면 펀드의 성과는 지수에 비해 약할 것입니다. 멀리 갈 필요가 없습니다. Aditya Birla SunLife 중형 펀드를 살펴보십시오.

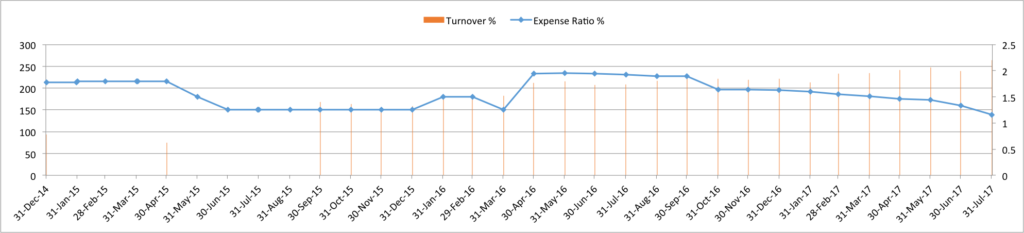

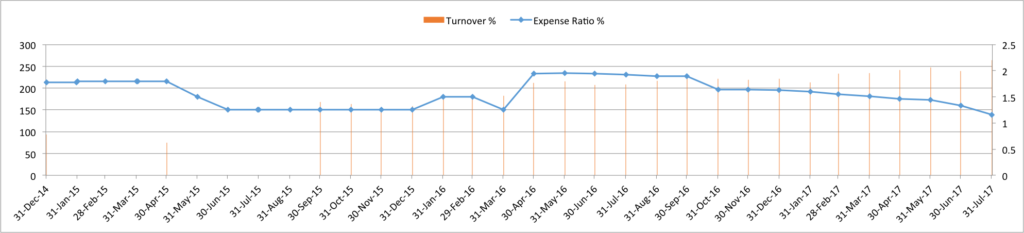

평가하기 어렵지만 이 펀드의 2가지 측면인 비용 및 회전율을 살펴보겠습니다. .

<노스크립트>

출처 :Unovest Research. 정보표, 제도 정보 문서. 위 차트는 2014년 12월부터 2017년 7월까지의 비용 및 매출 수치를 매핑한 것입니다.

비용 측면에서 펀드는 시간이 지남에 따라 점진적으로 감소했습니다. 이것은 좋은 징조입니다. 2017년 10월 자료표에 따르면 현재 비용 비율은 직접 계획의 경우 1.11%입니다.

그러나 회전율에 관해서는 펀드가 끝없이 나를 당황하게 합니다. . 200% 이상의 회전율을 꾸준히 유지하고 있습니다. 최근 보고된 이 펀드의 회전율은 무려 272%입니다. . 평신도인 저에게 이것이 의미하는 바는 평균적으로 주식이 포트폴리오에 남아 있는 기간은 4개월 미만이라는 것입니다.

이것이 가치 거래 전략인지 또는 근본적인 장기 투자인지 확실하지 않습니다. 회전율이 무엇이든 가치 스타일과는 거리가 멀다. . 동종 기업을 포함하여 밸류에이션이 우수한 펀드는 회전율이 20% 미만입니다. 인내심이 가치 스타일 투자의 가장 큰 아이디어인데, 이 펀드는 전혀 부족해 보입니다.

펀드의 자산배분을 봐도 2017년 10월 현재 펀드는 거의 만실이다. 밸류에이션과 고가의 PER에 대해 모두가 울부짖는 시장에 100% 투자도 마찬가지다. 가치 스타일 펀드, 이상해 보입니다.

전반적으로, 이 펀드는 투자 목적과 대조적으로 매우 일관되지 않은 방식으로 운영되는 것으로 보입니다.

펀드 통합에 대한 현재 지침이 그대로 구현되면 Aditya Birla Sunlife Pure Value 펀드는 완전히 망가질 것입니다.

Aditya Birla SunLife 순수 가치 펀드에 대해 자세히 알아보려면 여기를 클릭하십시오.

참고 :최근 편향은 최근 사건이나 결과에 영향을 받고 미래에도 같은 일이 계속되거나 반복될 것이라고 믿는 것을 의미합니다.

<시간 />Pure Value Fund에 대해 어떻게 생각하십니까? 그것은 당신의 돈을받을 가치가 있습니까? 최근 편향이 당신을 위해 일하고 있습니까? 생각과 피드백을 공유하세요.