중형 펀드와 소형 펀드는 변동성이 크다는 것은 잘 알려져 있습니다. 그들은 빠른 시간 안에 뛰어난 수익이나 손실을 제공할 수 있습니다. 투자자들이 중형 및 소형 뮤추얼 펀드의 이익을 전술적으로 예약하는 것이 합리적입니까? 알아보도록 하겠습니다.

분석가로서 전술적 자산 배분 또는 시장 타이밍의 주요 목표는 포트폴리오 위험을 낮추는 것입니다. 더 높은 수익은 바람직한 부작용일 뿐입니다. 투자자로서 주요 목표는 목표 기한이 가까워짐에 따라 포트폴리오 성장의 변동성을 낮추는 것입니다. 또한 과거에 전략을 테스트할 때 전술적 전략과 "매월 구매" 전략 간의 수익률 차이는 연구 기간 동안 시장이 폭락했는지 여부에 따라 달라집니다. 위험 차이는 시장의 기복과 거의 무관합니다.

이익 예약 전략을 사용하기 전에 고려해야 할 사항이 많이 있습니다. 다음 내용에서는 "매월 매수 후 보유" 중형주 또는 소형주 펀드(더 나은 말을 원하지 않는 체계적인 투자)와 중소형주 + 대형주 전술 전략을 비교하겠습니다.

즉, 시장 상황에 따라 중형 펀드(또는 소형 펀드)에서 대형 펀드로 또는 그 반대로의 전술적 배분을 고려할 것입니다. 이렇게 하면 투자자 포트폴리오의 자산:고정 수입 자산 할당이 변경되지 않습니다. 자기자본 부분의 시가총액만 다를 것입니다.

<노스크립트>

이전의 모든 전술적 자산 배분 연구에서 일반적으로 수행된 것처럼 출구 부하 및 세금을 고려하지 않았습니다. 두 가지 이유 (1) 여기의 체계적인 포트폴리오는 그것들과 달리 주식만 가지고 있습니다. (2) 제 목표는 전술적 움직임이 어떻게 위험을 낮추는지 확인하는 것입니다. 투자자가 세금을 두려워하여 이익을 기록하지 않으려면 손실을 입어야합니다. 케이크도 먹고 케이크도 먹을 수는 없습니다.

우리는 2005년 4월 1일부터 43개의 10년 백테스트를 고려했으며 Nifty Midcap 150 TR 지수, Nifty Small Cap 250 TR 지수 및 Nifty 50 TR 지수를 사용합니다. 활성 자금을 사용하면 전술적 이익 예약의 이점을 낮출 수 있지만 백 테스트에서 사용하면 편향이 생깁니다. 다시 말하지만, 투자자는 케이크를 먹고 너무 가질 수 없습니다.

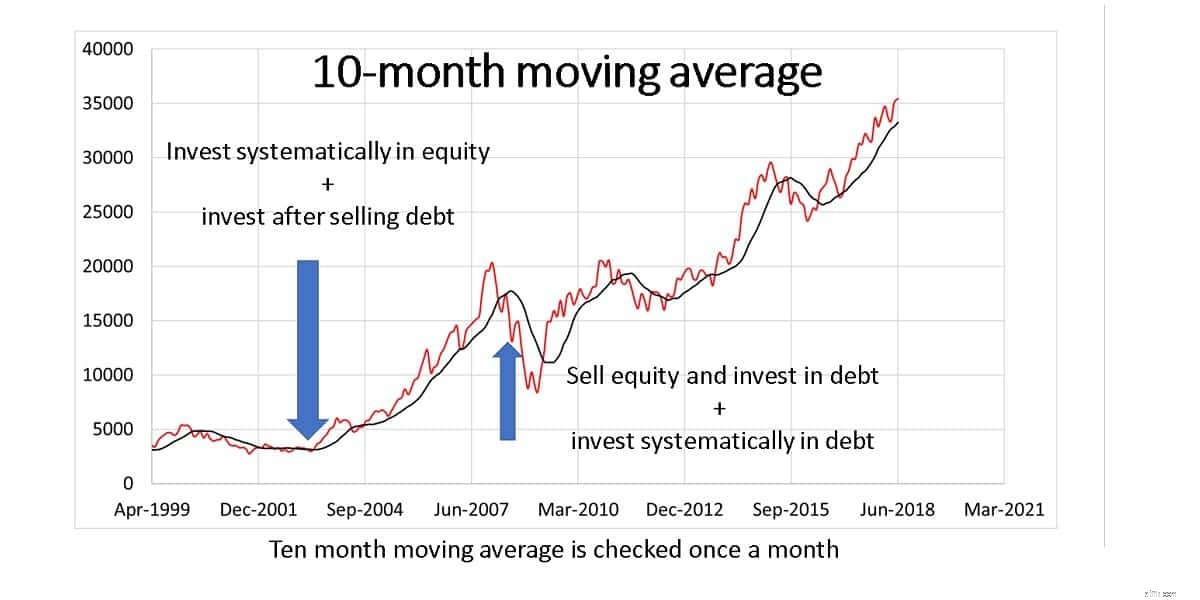

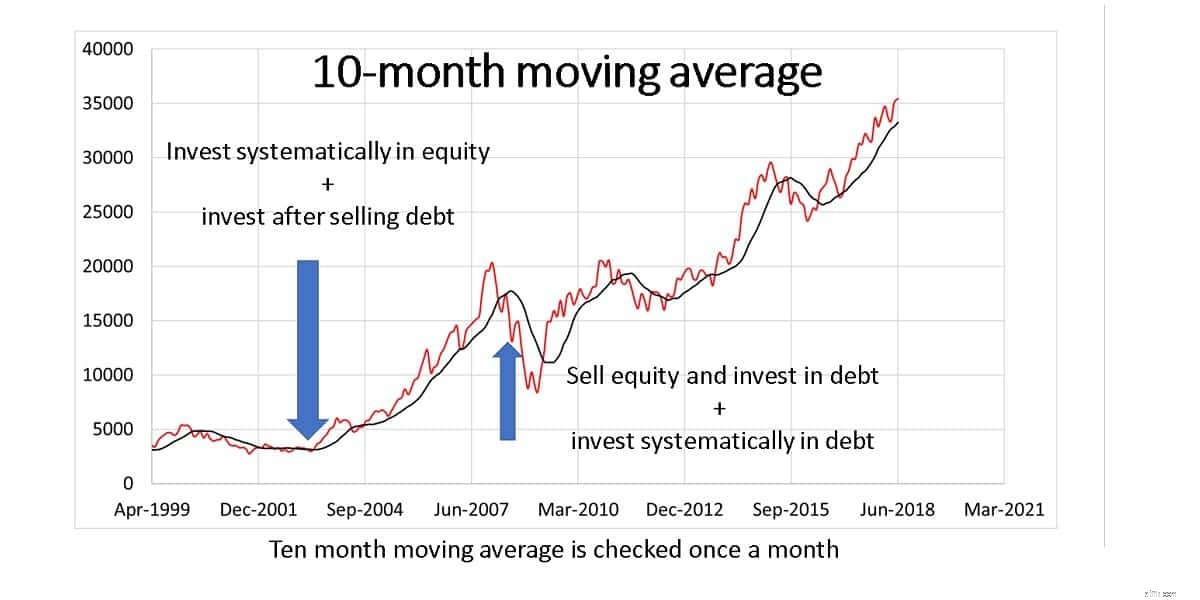

독자들은 내가 10개월 이동 평균(10 MMA)으로 상세한 전술적 자산 배분 분석을 수행했음을 기억할 수 있습니다. 자세한 내용은 이 기사를 참조하십시오. 다음은 관련 이미지입니다. 이 연구의 경우 자기자본을 중형주 또는 소형주로, 부채를 nifty 50으로 대체합니다.

<노스크립트>

나는 아래에서 방법의 요점만을 제공할 것이다. (1) 싱글 10 MMA 및 (2) 더블 10 MMA의 두 가지 접근 방식을 고려할 것입니다.

월초 중형주 지수의 가격을 보십시오. 지난 10개월 평균 가격보다 높으면 중형주만 매수하고 기존 NIfty 50 보유 주식을 매도하고 중형주에 투자하십시오. 반면에 현재 가격이 <10 MMA이면 모든 중형주 보유를 매도하고 Nifty 50에 투자하고 Nifty 50에 계속 투자합니다. 우리는 이 방법을 중형주 지수의 SIP와 비교할 것입니다. 소형주 지수에도 동일한 전략이 사용됩니다.

이 경우 Midcap 및 Nifty 10 MAA 모두의 결정을 내립니다.

중형 가격> 중형 10 MMA 또는일 때 Nifty 가격> Nifty 10 MMA, 중형주 구매, 기존 Nifty 보유 주식 매각 및 중형주 구매.

중형 가격 <중형 10 MMA 또는일 때 Nifty price

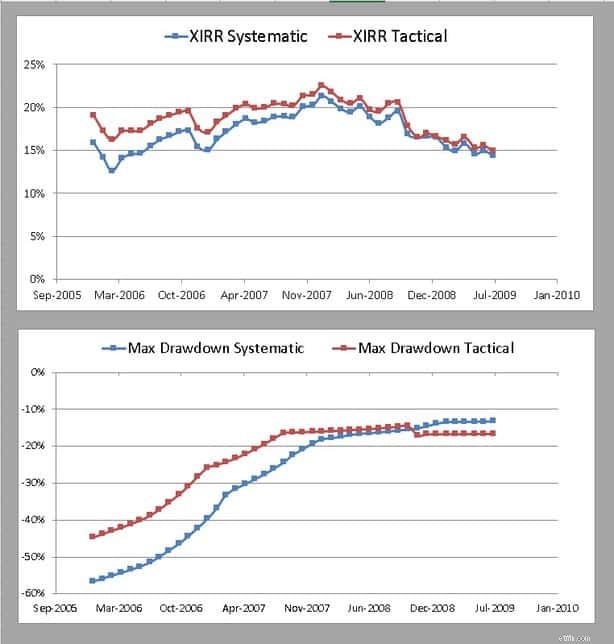

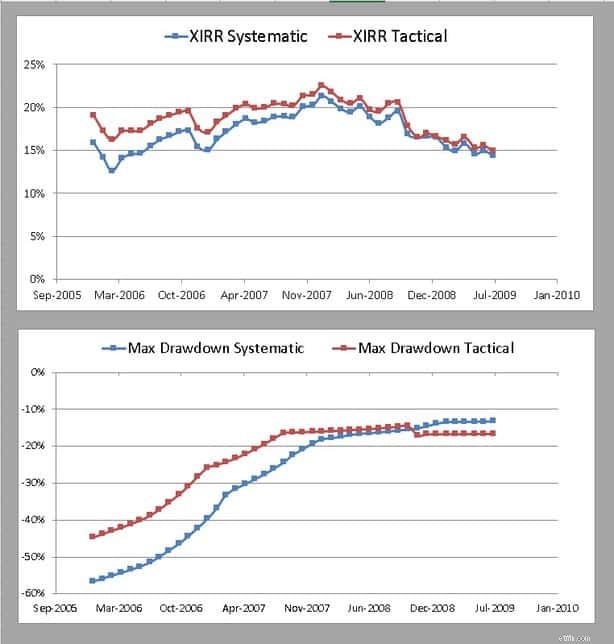

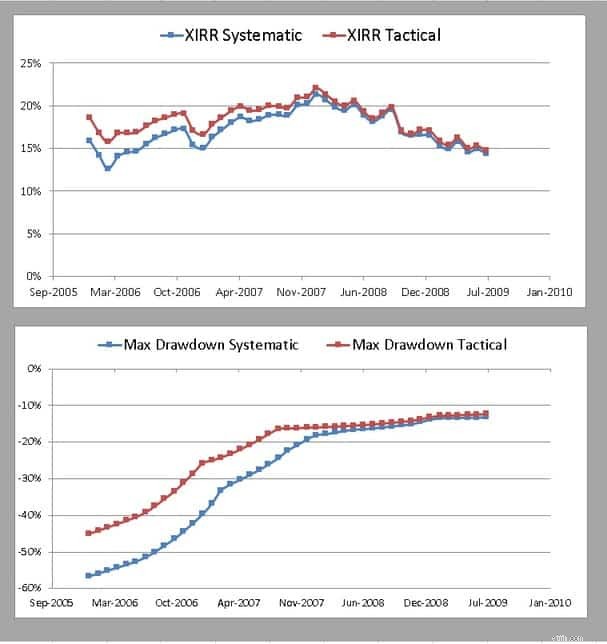

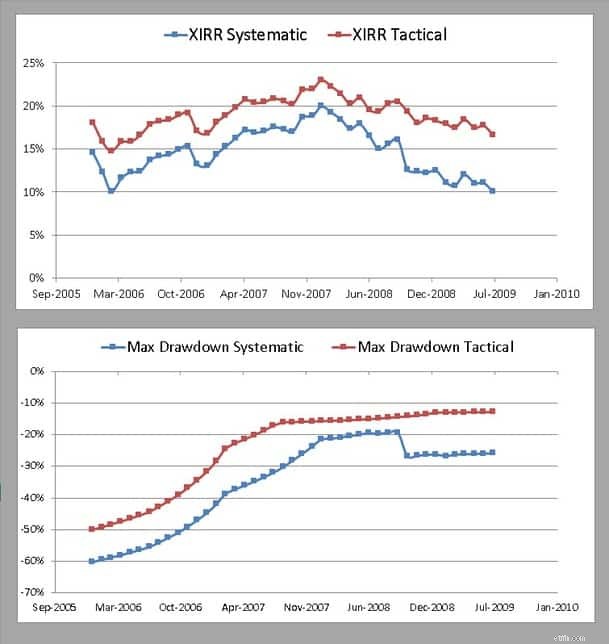

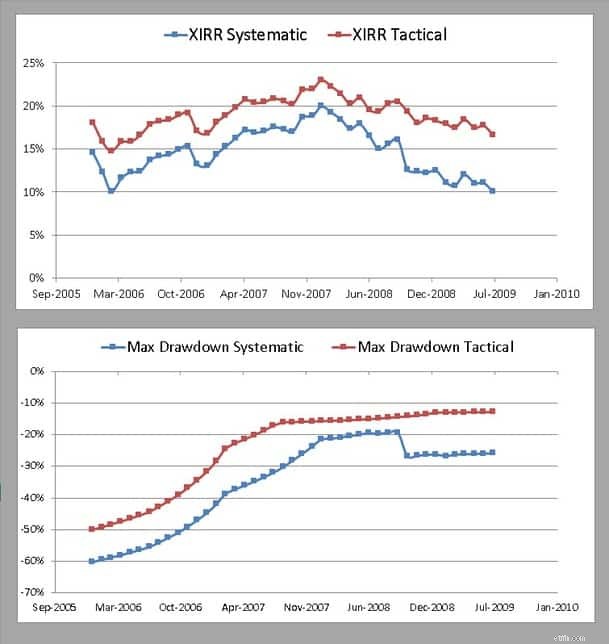

먼저 43개의 백테스트를 고려하십시오. 상단 패널은 연간 수익률 XIRR 비교를 보여줍니다. 전술적 전략은 항상 잘 해왔습니다. 초과 성과의 양은 창문이 시장 붕괴를 보았는지 여부에 달려 있습니다. 하단 패널은 포트폴리오 축소를 보여줍니다. 그것은 최고점에서 최대 하락입니다. 일반적으로 전술적 전략은 정점에서 더 낮은 하락을 보입니다. 다른 방법에 대한 유사한 그래프는 추가 설명 없이 아래에 표시됩니다.

<노스크립트>

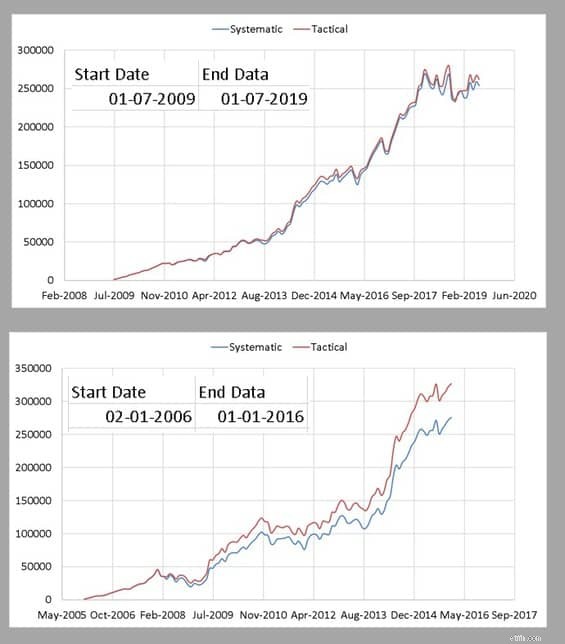

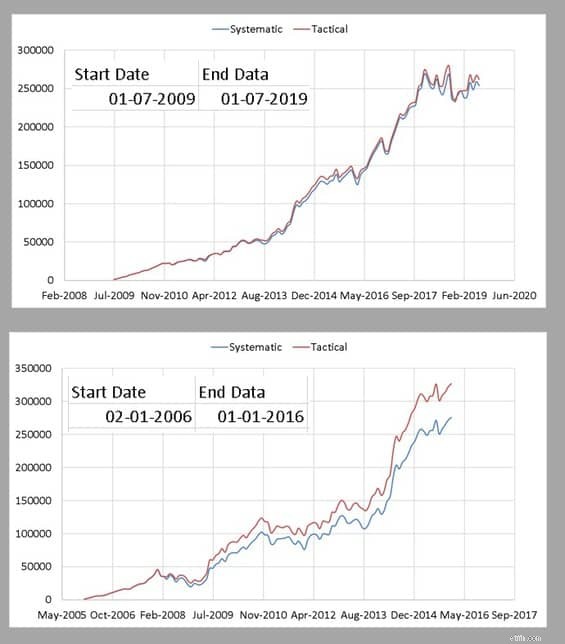

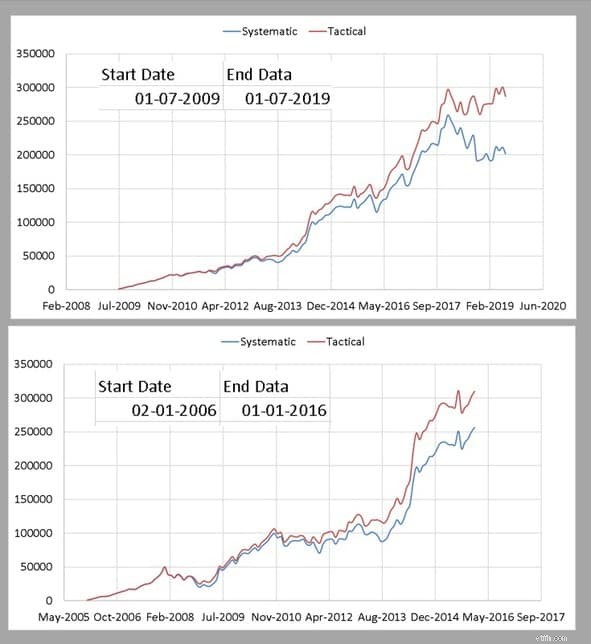

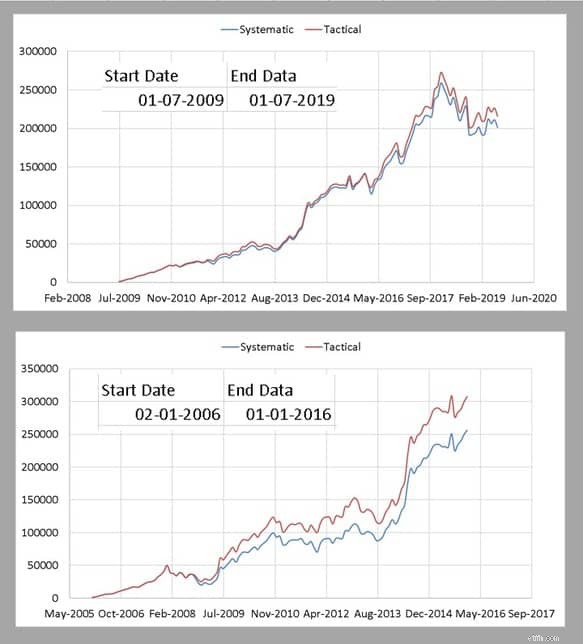

다음으로 두 가지 포트폴리오 성장 차트를 살펴봅니다. 43개의 이러한 인스턴스가 위에서 컴파일되었음을 유의하십시오.

<노스크립트>

2개의 10-MMA(Midcap 150 및 Nifty 50)를 사용하는 경우 수익 초과 성과는 약간 낮고 위험 초과 성과(하단 패널)는 약간 높습니다.

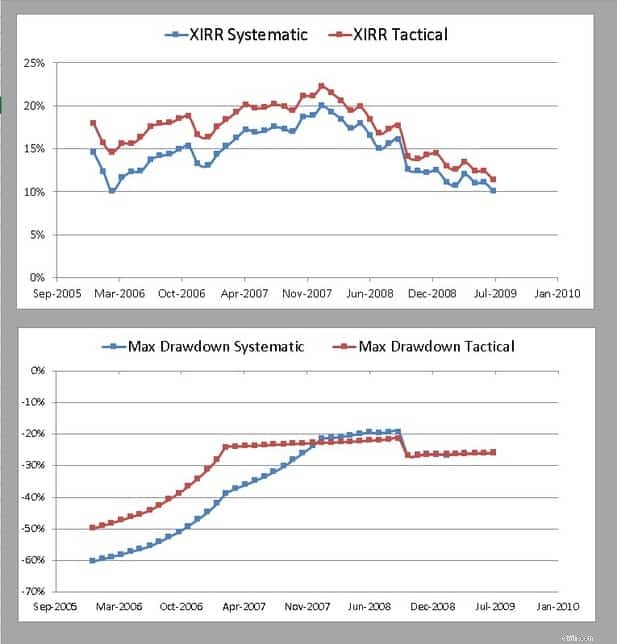

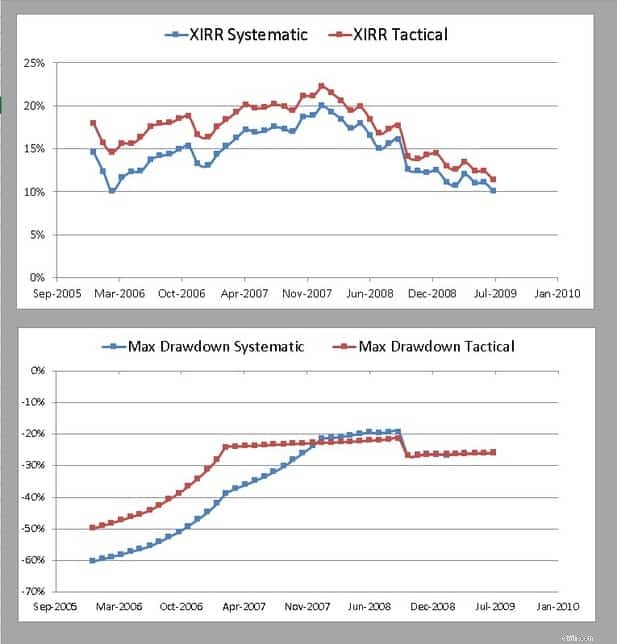

소액주에서 예약 이익의 이점이 중형주보다 높다는 점에 유의하십시오.

<노스크립트>

<노스크립트>

나는 소형 뮤추얼 펀드를 보유하지 말 것을 제안하지만, 그런 경우에는 먼저 소형 뮤추얼 펀드가 이 벤치마크를 능가하는지 확인하십시오! 그렇다면 위의 이익 예약 전략을 추천합니다. 자세히 알아보기: 6명의 일관된 소형 뮤추얼 펀드 출연자

중형 뮤추얼 펀드에도 분명한 이점이 있지만 여기서 투자자는 위의 것보다 포트폴리오 관리 및 자산 배분의 기본을 더 잘 이해해야 합니다. 그래서 나는 모든 사람에게 그것을 추천하지 않을 것입니다. 그러나 이것은 명확한 목표 말뭉치를 가진 사람들에게 도움이 될 것입니다.

이러한 수익예산 대신에 대형 및 중형 펀드 또는 중소형 펀드를 사용하지 않는 이유는 무엇입니까? 전자에 예. 후자에서는 위험이 너무 커서 약간의 전술적 플레이가 필요하다고 생각합니다. 어떻게 생각하세요? 시도해 보시겠습니까? 중형 펀드의 이익 예약

단일 MMA 전략(중간 캡)

이중 MMA 전략(중간 캡)

소액형 펀드를 통한 이익 예약

소액형 펀드를 통한 이익 예약싱글 10 MMA(작은 대문자)

백테스트 예시 43개 중 2개입니다.

백테스트 예시 43개 중 2개입니다.

더블 10 MMA(소형 캡)

마지막으로 두 가지 샘플 백테스트

마지막으로 두 가지 샘플 백테스트

중형 및 소형 뮤추얼 펀드에서 이익을 예약해야 합니까?

중형 및 소형 뮤추얼 펀드에서 이익을 예약해야 합니까?