Coinbase, Coinbase Pro, Gemini, Uphold, Kraken 및 기타 암호화 거래소는 고객에게 1099-K 세금 문서를 발행하기 시작했습니다. 이 문서는 암호 투자자를 양식에서 예기치 않게 많은 숫자를 보았기 때문에 혼란과 공포의 세계로 보내고 있습니다. 이러한 큰 숫자는 세금으로 지불해야 하는 금액이 아니라는 점에 유의하는 것이 중요합니다(*exhale). 따라서 모두가 묻는 질문은 이 기사에서 다루는 질문입니다. 1099-K로 무엇을 합니까?

IRS는 암호화폐를 자산으로 취급합니다. 즉, 비트코인, 이더리움, XRP 및 기타 알트코인과 같은 암호화폐는 세금 목적상 다른 형태의 재산(주식, 금, 부동산)을 소유하는 것처럼 취급되어야 합니다. 다른 형태의 재산과 마찬가지로 연말에 자본 이득 및 손실을 IRS에 제출해야 합니다. 이 프로세스에 대한 자세한 개요는 암호화폐 세금의 기본 사항을 다루는 가이드를 참조하세요. .

1099-K는 해당 연도에 받은 신용 카드 거래 및 제3자 네트워크 지불을 보고하기 위한 정보 양식입니다. "입력" 문서가 아닙니다. , 이는 세금 보고서에 첨부하거나 "포함"할 필요가 없음을 의미합니다.

종종 신용 카드 거래에서 지불을 받거나 제3자 네트워크에서 지불을 받은 경우 1099-K를 받습니다. 암호화폐의 경우 지불 금액이 $20,000 이상이거나 거래가 200건 이상인 경우 타사 네트워크(Coinbase, GDAX, Gemini 또는 기타 거래소)에서 1099-K를 보내야 합니다.

예를 들어 Coinbase pro에서 250번의 거래를 하고 이러한 거래를 모두 합하면 거래량이 $20,000 이상인 경우 1099-K를 받게 됩니다.

1099-K에서 보고해야 하는 지불 총액은 그렇지 않습니다. 모든 조정을 포함하고 포함하지 않습니다. IRS를 보고해야 할 수 있는 모든 손익을 나타냅니다. 네트워크에서 이루어진 모든 거래의 총 수익금만 보고합니다(이 경우 Coinbase).

그것은 많은 멋진 언어입니다. 요약하자면 1099-K는 Coinbase와 같은 암호화폐 거래소에서 거래한 금액을 집계하여 보여줍니다. 하지만 않습니다 총 이익 또는 손실을 보고하십시오!

이 1099-K는 자동으로 IRS로 전송되므로 제3자 거래소에서 귀하의 활동에 대해 알 수 있습니다. 그러나 이것은 귀하가 세금을 위해 걸고 있는 금액이 아닙니다.

1099-K를 받든 받지 않든 암호화폐를 신고해야 합니다. 세금에 대한 거래. 그러나 자본 이득에 대해서만 세금을 납부합니다. 1년 동안 손실이 있는 경우 실제로 세금 고지서에서 돈을 절약할 수 있습니다. 여기에서 암호화폐 손실로 인한 세금 절약에 대해 자세히 알아보세요. .

100달러의 비트코인으로 시작하여 6개월 동안 보유한 후 500달러에 판매했다면 400달러의 이익에 대해 세금을 내야 합니다. 반대로 2018년 1월에 2,000달러의 ETH를 구입하고 11월에 LTC로 거래했다면 손실을 입었을 가능성이 있으며 이를 세금으로 상각할 수 있습니다.

예, 세금에 대한 암호화폐 거래를 보고해야 합니다. 모든 판매 및 모든 코인 대 코인 거래는 과세 대상입니다. 이것들은 모두 양식 8949에 보고되어야 합니다. 따라서 실제로 1099-K를 받든 받지 않든 암호화 세금을 신고해야 합니다.

암호화 세금을 올바르게 제출하려면 두 가지 양식이 필요합니다. 8949 및 1040 스케줄 D . 거래 날짜, 암호화폐를 획득한 날짜, 비용 기준, 수익금, 손익과 함께 모든 거래를 8949에 나열하십시오. 모든 거래를 나열하면 맨 아래에서 합계하고 이 금액을 1040 스케줄 D로 이체하십시오. 이 두 가지 양식을 연간 세금 신고서에 포함시키십시오. 여기에서 세금에 암호화폐를 신고하는 방법에 대해 자세히 알아보세요. .

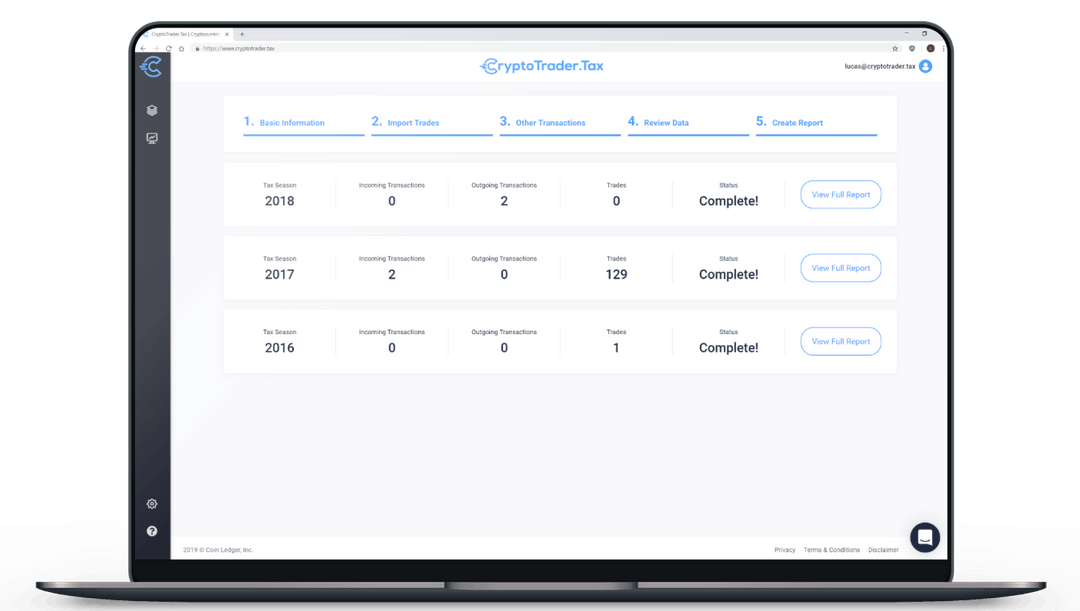

거래를 CryptoTrader.Tax에 업로드하여 전체 8949 생성 및 암호화 세금 보고 프로세스를 자동화하는 데 시간과 에너지를 절약할 수 있습니다. . 소프트웨어는 필요한 세금 문서를 자동으로 생성하여 세무 전문가에게 제공하거나 TurboTax와 같은 세금 준비 소프트웨어에 업로드할 수 있습니다.

우리는 고객 중 한 명이 이메일로 보낸 아래 이야기를 공유하는 것이 적절하다고 생각했습니다. 그는 오해의 소지가 있는 1099-K의 결과로 완전히 부정확한 IRS로부터 편지를 받았습니다. 복잡한 세금 문제를 해결하는 데 혼자가 아니라는 점에 유의하는 것이 중요합니다. 당신과 같은 수천 명의 다른 사람들이 있습니다. 여기 CryptoTrader.Tax 팀이 도와드리겠습니다. 저희에게 직접 연락하실 수 있습니다!

"데이비드,

이것은 귀하와 귀하의 회사가 받을 자격이 있는 기한이 지난 긍정적인 피드백입니다. 이 이야기는 최대한 짧게 하겠습니다.

2017년에는 Coinbase 및 Gdax/CoinbasePro로 다양한 암호화폐를 거래했습니다. 나의 초기 투자는 $100이었고 나는 (많은 거래 후에) $456의 총 이익으로 올해를 끝낼 것입니다. 다음 과세 시즌에 2017년 보고서에 단기 이익(정확하지는 않지만)을 보고했습니다.

2019년 8월 초에 IRS로부터 제3자로부터 받은 정보로 인해 17,318달러의 빚이 있다는 편지를 받았습니다. 멋지지 않아!

Coinbase는 내가 신고서에 입력한 내용과 일치하지 않는 정보를 IRS에 제공했습니다. 반환이 정확하지 않은 것은 물론 내 실수였습니다. 하지만 17,318달러가 아니라 456달러의 이득을 확신했습니다!

IRS에 전화를 걸고 두 번째 편지를 보낸 후 저는 문제를 해결하기 위해 CPA에게 도움을 요청하기 시작했습니다. 한 CPA는 암호화 문제에 익숙했으며 그의 서비스 비용이 $1600에 달할 것으로 추정했습니다. (4시간 @$400/시간). 나는 더 적은 비용을 청구할 회계사를 찾기 위해 이리저리 전화를 걸었다. 나는 그 CPA의 조언을 받아 IRS에 보낸 사본을 Coinbase에 요청했습니다. 이것은 내가 "편지"에서 배운 대로 1099k였습니다. 이 세금 정보는 내 코인베이스 계정 어디에도 표시되지 않아 코인베이스 지원팀에 사본을 요청했습니다. 그들이 이 정보를 나에게 이메일로 보내는 데 5주가 걸렸습니다.

암호 문제를 알고 있거나 이해하는 회계사를 얻기 위해 성공하지 못한 후 전화를 걸어 귀하의 서비스와 CryptoTrader.Tax에 대해 알게 되었습니다. 나는 데모에 등록했고 내가 본 것을 좋아했고 내 보고서에 대해 86달러를 지불했습니다. 내 순 이익에 대한 귀사의 총액은 456달러 대 454.99달러였습니다. 수백 건의 거래를 위한 것이었습니다. 수고하셨습니다!

귀하의 이 정보와 IRS에 대한 또 다른 전화를 통해 저는 정부에 몇 가지 양식을 팩스로 보내 마침내 이 오해를 해결할 수 있었습니다. 나는 세금 법원에 청원할 마지막 날이 월요일 1/13/20이고 그 전 금요일에 IRS와 통화했다고 덧붙였습니다. 귀하의 회사에서 생성한 양식 8949와 기타 4페이지에 대해 올바르게 작성된 사본을 팩스로 보냈습니다.

IRS는 모든 혼란을 종결했으며 IRS에서 그 내용을 담은 편지를 받았습니다.

감사합니다!!"

요약하자면:Coinbase 또는 기타 암호화폐 거래소는 1099-K를 보내야 했습니다. 왜냐하면 20,000달러 이상의 거래 또는 200건 이상의 거래가 있었기 때문입니다. IRS는 이 1099의 사본을 보냈으므로 귀하의 활동을 알 수 있습니다. 1099는 세금으로 납부해야 하는 금액을 표시하지 않으며 이를 사용하여 세금을 신고하는 것은 부정확합니다. 거래 활동에 대한 세금을 올바르게 보고하려면 8949 및 1040 일정 D를 작성하세요.

암호화 세금에 대한 질문이 있는 경우 에서 저희 팀에 직접 연락할 수 있습니다. help@cryptotrader.tax .

*이 게시물은 정보 제공의 목적으로만 사용되며 세금 또는 투자 조언으로 해석되어서는 안 됩니다. 디지털 통화에 대한 과세를 어떻게 처리해야 하는지 세무 전문가, CPA 또는 세무 변호사에게 문의하세요.