옵션이 모든 사람에게 적합하지 않을 수도 있지만 가장 유연한 투자 옵션 중 하나입니다. 계약에 따라 옵션은 상승, 하락, 중립 시장에서 다양한 투자자의 포트폴리오를 보호하거나 강화할 수 있습니다.

내용 1. 옵션으로 위험 감소 2. 모든 투자자를 위한 옵션 3. 적은 투자로 이익 4. 결론많은 투자자에게 옵션은 주가 하락으로부터 포트폴리오를 보호하는 방법으로 작용하는 위험 관리 도구로 유용합니다. 예를 들어, 투자자 A가 XYZ Corporation의 주식 가격이 곧 떨어질 것을 우려하는 경우 만기 전에 시장 가격이 얼마나 낮아도 행사 가격으로 자신의 주식을 팔 수 있는 권리를 부여하는 풋옵션을 구매할 수 있습니다. . 옵션 프리미엄을 대가로 투자자 A는 행사가 이하의 손실로부터 자신을 보호했습니다. 이러한 유형의 옵션 관행을 헤징이라고도 합니다.

옵션으로 헤징하면 위험을 관리하는 데 도움이 될 수 있지만 모든 투자에는 약간의 위험이 따르며 수익은 결코 보장되지 않는다는 점을 기억하는 것이 중요합니다. 옵션을 사용하여 위험을 관리하는 투자자는 잠재적 손실을 제한하는 방법을 찾습니다. 손실은 프리미엄에 대해 지불한 가격으로 제한되기 때문에 옵션을 구매할 수 있습니다. 그 대가로 그들은 기본 증권을 수용 가능한 가격으로 사고 팔 수 있는 권리를 얻습니다. 그들은 또한 옵션을 행사하지 않고 시장에 되팔기로 선택하는 경우 옵션 프리미엄의 가치 상승으로 이익을 얻을 수 있습니다. 옵션 작성자는 때때로 불리한 가격에 주식을 사거나 팔도록 강요받기 때문에 특정 공매도 포지션과 관련된 위험이 더 높을 수 있습니다.

보수적

보수적인 태도를 가진 투자자는 옵션을 사용하여 포트폴리오를 헤지하거나 가치 하락 가능성을 어느 정도 보호할 수 있습니다. 옵션 작성은 소득을 강화하기 위한 보수적인 전략으로도 사용될 수 있습니다. 예를 들어, 현재 $56에 거래되는 XYZ Corporation의 주식 100주를 소유하고 주당 $50를 지불할 의사가 있다고 가정해 보겠습니다. 당신은 XYZ 50을 쓰고 프리미엄을 주머니에 넣습니다. 가격이 하락하고 옵션이 행사되면 주식을 각각 $50에 매수하게 됩니다. 가격이 오르면 옵션은 행사되지 않고 만료됩니다. 여전히 XYZ 주식을 구매하기로 결정한 경우 더 높은 비용은 받은 프리미엄으로 상쇄됩니다.

약세

시장 침체를 예상하는 투자자는 풋옵션을 구매한 주식을 보유하고 있는지 여부에 관계없이 가격 하락으로부터 이익을 얻거나 포트폴리오를 보호하기 위해 주식 풋옵션을 구매할 수 있습니다.

경험 법칙

콜을 매수하면 낙관적인 전망을 갖고 기본 증권의 가치가 상승할 것으로 예상합니다. 풋옵션을 매수하면 약세이며 기본 증권의 가치가 떨어질 것이라고 생각합니다.

장기적

투자자는 특정 날짜 또는 그 이전에 자신이 수용할 수 있는 가격으로 매도할 수 있는 권리를 부여하는 풋옵션을 구매하여 주식의 장기적 미실현 이익을 보호할 수 있습니다. 프리미엄 비용에 대해 최소 이익을 잠글 수 있습니다. 주가가 상승하면 옵션은 무의미하게 만료되지만 프리미엄 비용은 주식 가치에 대한 이익으로 상쇄될 수 있습니다.

강세

시장 상승을 예상하는 투자자는 해당 주식을 소유하는 데 드는 비용의 일부만으로 해당 주식의 가격 상승에 참여하기 위해 주식을 매수할 수 있습니다. 롱 콜은 또한 주식 소유로 인한 가격 하락의 위험을 감수하지 않고 강세장에서 특정 주식의 구매 가격을 고정하는 데 사용할 수 있습니다.

공격적

공격적인 전망을 가진 투자자는 주식의 미래 방향을 알고 있다고 믿을 때 시장에서 포지션을 활용하기 위해 옵션을 사용합니다. 옵션 보유자와 작성자는 많은 자본을 투입하지 않고도 시장 움직임에 대해 추측할 수 있습니다. 옵션은 투자자에게 레버리지를 제공하기 때문에 주식 소유를 통해 얻을 수 있는 것보다 주어진 상승 또는 하락에 대해 더 높은 비율의 수익을 달성할 수 있습니다. 그러나 이 전략은 손실이 더 클 수 있고 투자한 전체 금액을 잃을 수 있기 때문에 위험한 전략이 될 수 있습니다.

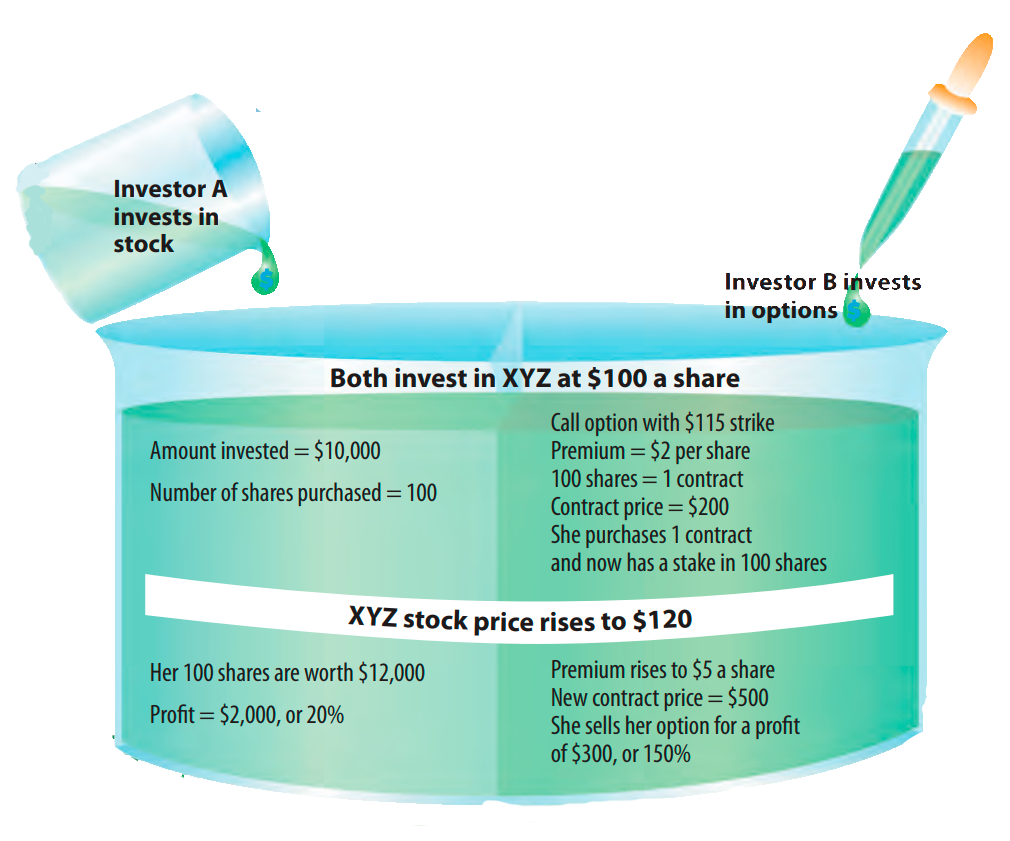

옵션을 통해 보유자는 해당 주식을 소유하는 비용의 일부만으로 주식 가격 변동의 이점을 누릴 수 있습니다. 예를 들면:투자자 A와 B는 현재 $100에 거래되고 있는 회사 XYZ의 주식이 앞으로 몇 달 안에 오를 것이라고 생각합니다. 투자자 A는 100주를 구매하는 데 10,000달러를 지출했습니다.

그러나 투자자 B는 투자할 돈이 많지 않습니다. 그녀는 주식 100주를 사는 대신 행사가 $115에 XYZ 콜 옵션 1개를 구입합니다. 옵션의 프리미엄은 주당 2달러 또는 계약당 100주를 포함하므로 계약당 200달러입니다. XYZ 주식의 가격이 $120로 상승하면 옵션 가치가 $5 이상으로 상승할 수 있으며 투자자 B는 이를 $500에 매각하여 $300의 이익 또는 150%의 투자 수익을 올릴 수 있습니다. XYZ 주식 100주를 100달러에 샀던 투자자 A는 2,000달러를 벌 수 있었지만 투자 수익은 20%에 불과했습니다.

옵션 투자자가 사용하는 대부분의 전략은 위험이 제한되어 있지만 잠재적인 이익도 제한되어 있습니다. 이러한 이유로 옵션 전략은 빨리 부자가 되는 계획이 아닙니다. 거래는 일반적으로 등가 주식 거래보다 적은 자본을 필요로 하므로 등가 주식 거래보다 더 적은 금액을 반환하지만 잠재적으로 더 높은 투자 비율을 반환합니다.

비공개 콜(uncovered call) 작성과 같은 투기적 전략에 옵션을 사용하는 투자자들도 대개 극적인 수익을 실현하지 못합니다. 잠재적 이익은 계약에 대해 받은 프리미엄으로 제한되며 잠재적 손실은 종종 무제한입니다. 레버리지는 수익률이 중요할 수 있음을 의미하지만 여기에서도 현금 교환 금액은 동등한 주식 거래보다 적습니다.

옵션 거래의 이점은 무엇입니까? Inna Rosputnia 작성