좋은 투자 결정으로 인해 투자가 잘 되고 있는지, 아니면 과도한 수준의 위험을 감수하고 있는지 궁금해 한 적이 있습니까? 그 질문에 답하기 위해 우리는 위험 수준을 설명하는 다양한 포트폴리오의 성과를 비교하는 방법이 필요합니다. 이것이 바로 "위험 조정 수익"에 관한 것입니다.

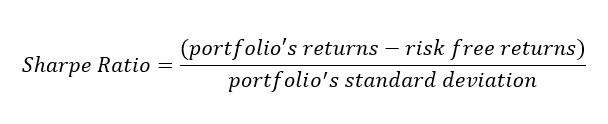

<섹션>위험 조정 수익을 측정하는 가장 잘 알려진 방법은 아마도 노벨상 수상자인 경제학자인 William Sharpe가 개발한 Sharpe Ratio일 것입니다. 일정 기간 동안 포트폴리오의 "초과 수익"을 결정한 다음 이를 변동성 위험의 척도인 포트폴리오의 표준 편차로 나누어 계산합니다.

포트폴리오의 초과 수익은 일반적으로 단기 미국 국채인 무위험 자산의 수익률보다 높은 금액입니다. 따라서 채권이 3%의 이자를 지급하고 포트폴리오가 5%를 얻었다면 초과 수익은 2%입니다.

우리는 다음 섹션에서 세부 사항을 파헤칠 것이지만 명심해야 할 주요 사항은 다음과 같습니다. Sharpe Ratio는 사실상 수익을 위험으로 나눕니다. 더 높은 샤프 비율은 더 나은 위험 조정 수익을 나타냅니다. (샤프 비율은 포트폴리오뿐만 아니라 뮤추얼 펀드 및 ETF와 같은 개별 투자를 비교하는 데에도 사용할 수 있습니다.)

<섹션>샤프 비율을 제대로 이해하려면 공식을 알아야 합니다.

<섹션> <섹션>

<섹션>  <섹션>

<섹션> 다소 복잡해 보일 수 있지만 그 의미는 매우 간단합니다. 투자자들은 더 높은 초과 수익을 원합니다(공식의 상반부). 숫자가 높을수록 샤프 비율이 높아집니다. 그러나 투자자들은 위험을 최소화하기를 원합니다(공식의 하단 절반에 표준 편차로 표시됨). 위험 수치가 높아지면 샤프 비율이 감소합니다.

<섹션>포트폴리오에 대한 샤프 비율을 계산하는 것만으로는 그다지 유용하지 않습니다. 이는 실제로 한 포트폴리오(또는 투자)를 다른 포트폴리오와 비교하는 데 도움을 주기 위한 것입니다. Sharpe Ratio 점수가 더 높은 포트폴리오는 일반적으로 주어진 위험 수준에 대해 더 효율적으로 투자합니다.

이를 더 잘 이해하기 위해 두 가지 예를 살펴보겠습니다. 먼저, 변동성 위험 수준이 동일한 3개의 포트폴리오(각각의 표준 편차는 15%)이지만 수익률은 다릅니다. 다양한 수익률이 샤프 비율에 어떤 영향을 미치는지 확인하십시오.

<섹션 클래스="기타">0

포트폴리오 수익:3%

무위험 비율:3%

표준 편차:15%

0.27

포트폴리오 수익:7%

무위험 비율:3%

표준 편차:15%

0.80

포트폴리오 수익:15%

무위험 비율:3%

표준 편차:15%

<섹션>포트폴리오 1은 가상의 무위험 자산과 동일한 수익을 창출하지만 그렇게 하기 위해 위험을 감수하므로 효율적이지 않습니다. Sharpe Ratio는 0입니다. 포트폴리오 2와 3은 약간의 초과 수익을 달성하지만, 다른 모든 조건이 동일할 때 포트폴리오 3은 추가 위험 없이 더 높은 수익을 생성하기 때문에 더 우수하고 더 높은 Sharpe Ratio를 갖습니다.

포트폴리오의 수익률은 같지만 변동성 위험 수준이 다른 두 번째 예를 살펴보겠습니다. 이제 위험이 변경됨에 따라 샤프 비율이 변경됩니다.

<섹션 클래스="기타">3

포트폴리오 수익:15%

무위험 비율:3%

표준 편차:4%

0.80

포트폴리오 수익:15%

무위험 비율:3%

표준 편차:15%

0.34

포트폴리오 수익:15%

무위험 비율:3%

표준 편차:35%

<섹션>이 시나리오에서 포트폴리오 1의 샤프 비율이 가장 높습니다. 많은 위험을 감수하지 않고 동일한 수익을 달성하기 때문에 포트폴리오 2 및 3보다 우수합니다. 표준편차(위험)가 커질수록 샤프 비율 점수는 낮아집니다.

<섹션>샤프 비율 계산은 포트폴리오의 수익률이 통계에서 "정규 분포"로 알려진 것과 같다고 가정합니다. 그러나 주식 시장이 항상 정규 분포를 따르는 것은 아니므로 포트폴리오의 표준 편차를 계산하는 데 문제가 발생할 수 있습니다. 그러면 Sharpe Ratio가 사라질 수 있습니다. 이것은 일반적으로 잘 분산된 포트폴리오와 소수의 주식이 있는 포트폴리오를 비교할 때 문제가 되지 않습니다.

변동성 위험은 투자자가 포트폴리오를 관리하거나 잠재적인 주식, 채권, ETF 또는 뮤추얼 펀드 투자를 평가할 때 고려해야 하는 요소 중 하나일 뿐임을 명심하는 것도 중요합니다.

<섹션>포트폴리오의 성과를 분석하거나 투자 결정을 내릴 때 위험을 고려하지 않고 투자 수익에 집중하기 쉽습니다. 샤프 비율은 위험과 수익 간의 균형에 대한 추가 통찰력을 제공할 수 있는 도구입니다. 뮤추얼 펀드 및 ETF와 같은 잠재적인 투자를 조사하고 비교할 때 찾을 수 있는 수치입니다.

대화형 차트를 사용하여 다양한 기간 동안의 수익률을 확인하고 포트폴리오를 여러 벤치마크와 비교하십시오.

성능 및 가치 arrow_forward로 이동

(로그인 필요)

관리 포트폴리오로 전문적인 자금 관리를 활용하십시오. 목표를 달성하는 데 도움이 되는 맞춤형 포트폴리오를 구축하고 목표를 달성할 수 있도록 관리하도록 도와드리겠습니다.

arrow_forward 자세히 알아보기