한때 훌륭한 경영, 노벨상 및 전구 제조로 유명한 회사였던 General Electric(NYSE:GE)은 회사가 수년간 재정 문제를 숨기고 있으며 곧 붕괴될 것이라고 주장하는 해리 마코폴로스(Harry Markopolos)의 최근 보고서를 주시하고 있습니다.

GE의 주가는 보고서가 발표되자 14%나 폭락했다. Markopolosal은 GE가 "Enron과 Worldcom을 합친 것보다 더 큰" 사기를 저질렀다고 주장했다.

현시점에서 누구를 믿어야 할지 결정하기 어렵고 투자자들은 이 정보로 무엇을 해야 할지 여전히 불분명합니다. 따라서 우리는 이러한 사기 주장과 보고서가 사실이라면 시장에 미치는 영향에 대해 알아야 할 모든 것을 살펴볼 것입니다.

짧은 보고서를 자세히 분석하는 것은 보고서의 깊이와 범위로 인해 비현실적이므로 이해를 돕기 위해 몇 가지로 요약해 보겠습니다.

2주 전, 버니 매도프를 체포한 유명한 사기 수사관 해리 마코폴로스(Harry Markopolos)는 이 산업 재벌 내의 사기 행위에 대한 자세한 보고서를 발표했습니다. 보고서를 살펴본 후 Markopolos가 주장한 두 가지 주요 문제는 다음과 같습니다.

LTC란 무엇입니까?

개호보험은 고령으로 장애가 되거나 건강상의 문제가 생겼을 때 필요한 개인 또는 의료에 대한 비용을 지원하는 보험 상품입니다. 싱가포르의 Eldershield에도 유사한 정책이 있으며 2020년에 새로운 "Careshield Life" 제도로 강화될 예정입니다.

Markopolos의 보고서에 따르면 GE의 LTC 보험 부문에는 청구 금액을 지불할 수 있는 충분한 준비금이 없습니다. 그는 장기 요양 정책에 대한 미래 지불금을 과소 평가하여 수십 년 동안 부채를 과소 평가했다고 주장했습니다.

전체적으로 그는 GE가 290억 달러를 장부에서 발견되는 불균형의 균형을 맞추기 위한 손상 비용(비현금).

Markopolos의 보고서가 사실이라면 산업 대기업은 정책에 수십억 달러를 더 지불하게 될 것입니다. GE가 당장 돈을 쏟아 부을 필요는 없더라도 몇 년이 지나면 나올 것이다. GE가 이미 2020년까지 긍정적인 현금 흐름이 없을 것이라고 발표하면서 재무 상황은 암울해 보이며 이는 앞으로 경기 침체가 없는 시나리오입니다.

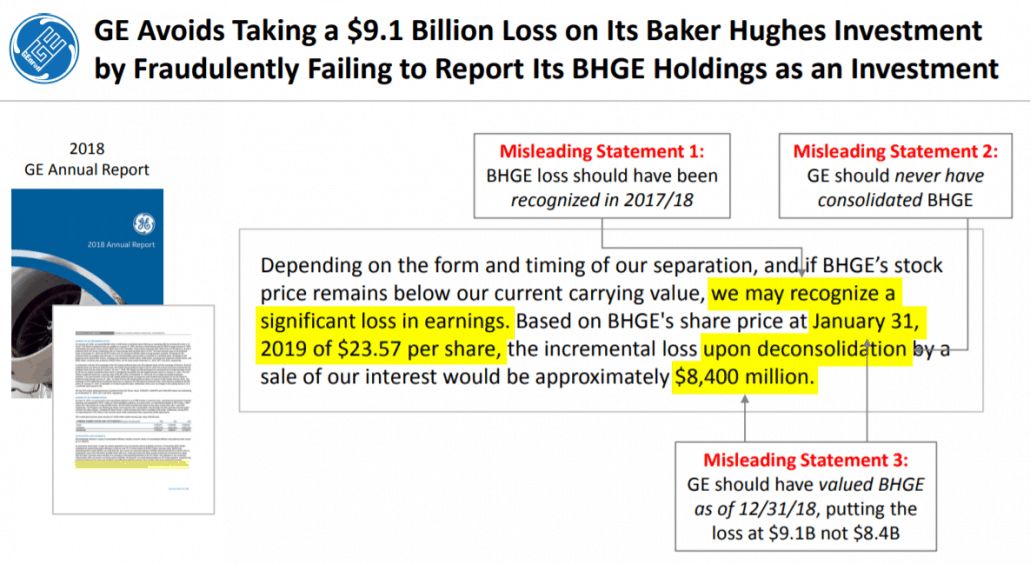

2016년 GE 경영진은 석유 및 가스 산업에서 강력한 기업을 만들기 위해 석유 및 가스 부문을 Baker Hughes와 결합하기로 결정했습니다. 거래가 완료되면 GE 주주는 결합된 회사인 Baker Hughes, A GE Company(NYSE:BHGE)의 지분 62.5%를 취득한 반면 Baker Hughes 주주는 특별 배당금을 받고 BGHE 지분의 37.5%를 보유하게 되었습니다.

불일치의 포인트는 Markopolos가 동의하지 않고 BHGE가 보고 주체가 되어야 한다고 주장한 GE가 BHGE를 자체 재무로 통합한다는 사실에 근거합니다. GE 장부에서 BHGE는 유가 증권으로 분류되고 공정 가치로 보고되어야 합니다.

내가 생각할 수 있는 최악의 경우는 재무제표에 분명히 명시되어 있는 91억 달러의 손실을 입는 것입니다. 그러나 나는 그것을 사기로 분류하지 않을 것입니다. 사기죄로 간주되기 위해서는 GE가 주주들에게 재무 정보를 공개하지 않아야 하지만, 이 경우 재무 보고에서 오류가 더 많이 발생합니다.

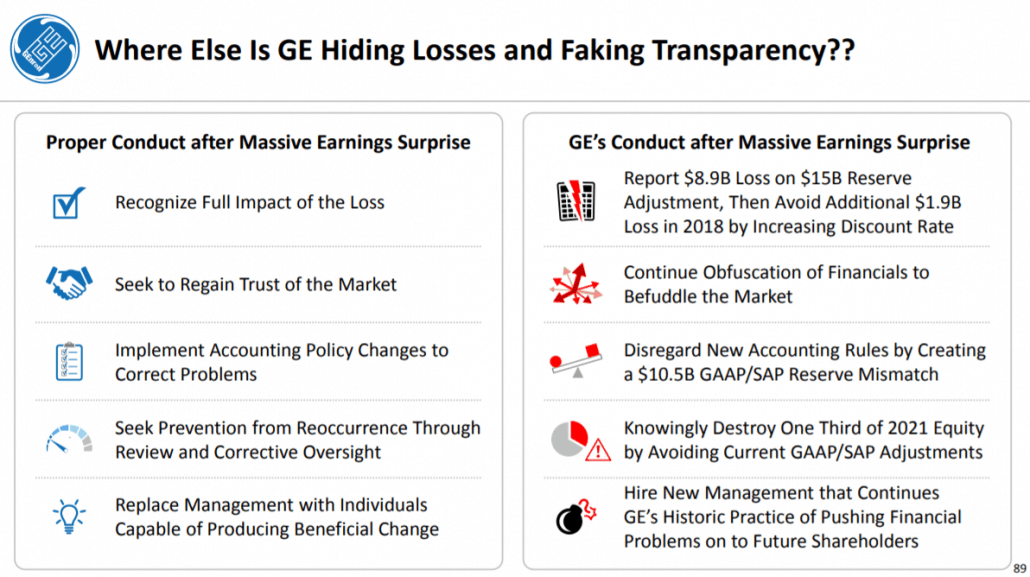

Markopolos가 주장하는 두 가지 가장 강력한 주장 외에 나머지 주장은 다음과 같습니다.

GeneralElectric의 경영진은 Markopolos의 주장을 강력하게 부인하는 데 시간을 낭비하지 않았습니다. CEO Larry Culp의 말에 따르면 "이것은 시장 조작입니다. 순수하고 단순합니다."

이것들은 그들의 주소에서 중요한 요점입니다.

보고서에 따르면 Markopolos는 현재 GE를 공매도하고 있는 헤지 펀드와 협력하고 있으며 성공할 경우 수익금의 일부를 얻게 됩니다. 단지 돈을 벌기 위한 정교한 짧은 캠페인일 수 있음을 보여주기 때문에 가능합니다. 물론, 나는 그가 단지 자신의 요점을 설명하기 위해 www.gefraud.com 도메인을 샀다는 것이 조금 과장되었다고 생각합니다.

LTC 보험 청구를 지불할 충분한 현금이 있으며 필요한 경우 더 많은 현금을 모으는 것이 GE에 문제가 되지 않아야 한다는 반론 지적 양식이 발표되었습니다. GE는 또한 조사 과정에서 재보험 계약과 보험 계약을 혼합하는 것과 같은 Markopolos의 회계 방식에 대해 질문했습니다.

그것이 그의 결백을 증명하기에 충분하지 않다면 GE의 CEO인 Larry Culp는 2백만 달러 상당의 주식을 다시 사들였습니다.

편집자 주; 나는 이것을 Markopolos의 주장에 대한 일종의 중지처럼 읽었습니다. 자사주 매입을 위해 내 주식을 저렴하게 만들어 주셔서 감사합니다.

그러나 투자자들은 대기업의 CEO가 거리의 평범한 사람과 달리 수백만 달러의 작은 잔돈을 찾는 경향이 있음을 알아야 합니다. 200만 달러는 2000만 달러에 비하면 아무것도 아니다.

적절한 자사주 매입은 투자자에게 좋습니다. 하지만 귀한 현금으로 부풀려진 가격에 주식을 사는 것은 어느 기업에나 좋은 일이 아니다. 이것을 주가를 부양하기 위한 임시방편으로 사용하는 것은 조금도 좋은 일이 아닙니다.

아직 초기 단계라 지금은 누가 거짓말을 하고 있다고 말할 수 없다. Markopolos는 재정적 부정 행위의 증거가 있는 사기를 주장하는 매우 상세한 보고서를 발행했습니다. 동시에 GE의 변호사가 청구를 거부하고 재정적 힘에 대한 증거를 제시하기 위해 지금 당장 숫자를 계산하고 있다고 확신합니다.

추측 게임을 하는 대신 투자자가 각각의 경우에 발생할 시나리오에 대해 생각하는 것이 더 중요합니다. 물론 투자자들은 GE 비즈니스에 대한 업데이트로 다음 재무 보고를 기대할 수도 있습니다.

Markpolos의 보고서를 살펴보고 싶다면 여기 링크를 클릭하세요.

건배.