투자 트레이너로서 탁월한 성과를 거두려면 종종 "신데렐라 이야기"를 하는 것이 도움이 됩니다.

전형적인 이야기는 트레이너의 상황이 얼마나 어려운지를 보여주는 것으로 시작됩니다. 아마도 그들은 가난하거나 깨진 가정에서 태어났을 것입니다. 그런 다음 그들은 적절한 투자 프레임워크를 갖는 것이 어떻게 사람의 운명을 바꿀 수 있는지에 대해 이야기합니다. 신데렐라의 이야기처럼, 이 이야기는 때때로 여가 시간에 많은 여행을 하거나 뒷마당에서 페라리를 포함하는 해피엔딩으로 끝납니다.

내가 이 직업에 들어갔을 때 하고 싶었던 것 중 하나는 신데렐라 이야기를 하지 않는 것이었습니다. 저는 특권을 누리는 위치에서 시작했습니다. 아버지는 Pet Lovers Centre의 설립자 중 한 분이셨고 저는 30년 이상을 토지 소유 부동산에서 보냈습니다.

깨어 있는 밀레니얼 세대는 내 문제가 첫 번째 세계 문제라고 말할 것 같습니다. 외동이였을 때 나는 모든 것이 결국 내 것이 될 것이라는 것을 알고 있었습니다. 하지만 여기 문제가 있습니다. 부모님은 모든 것이 결국 내 것이 될 것이라는 것을 알고 계셨기 때문에 부모님이 저를 망쳐 놓으셨습니다.

광둥어로 어린 녀석에게 적용할 수 있는 최악의 레이블 중 하나는 "Pai3 Kar1 Zhai2" 또는 문자 그대로 "fail-house-son"(败家子)입니다. 가장 가까운 영어 단어는 wastrel이었습니다. - 쓸데없는 낭비에 좋은 사람. 제 양육 덕분에 저는 인생파이 카르 자이 외에는 무엇이든 될 수 있다고 믿도록 배웠습니다. .

그래서 내 생각은 모든 것이 언젠가는 마침내 통제하에 놓이겠지만, 나는 결코 우리의 자금을 잘못 관리하거나 돈을 잃지 않았다는 것입니다. 이것은 나와 내 가족 모두에게 수치를 안겨줄 것입니다.

결과적으로 나는 대학을 졸업한 지 겨우 1년이 채 되지 않은 첫 번째 CFA 시험을 치르고 FRM 및 CAIA 자격을 취득할 때까지 중단하여 아주 어렸을 때부터 가족 자산을 관리할 준비를 했습니다. 10년 전 저는 뇌졸중 후 아버지의 자산에 투자하기 위한 전략을 조정하기 시작했습니다. Polyclinics에 더 쉽게 접근할 수 있도록 중심부에 있는 HDB로 이사해야 했습니다. 결국, 아버지의 건강이 더 이상 나아지지 않았기 때문에 돈으로 살 수 있는 최고의 수탁자가 되기 위해 더 잘 준비해야 할 필요성을 느꼈고 법학 3급 학위를 받았습니다.

ERM 프로그램은 10년 동안 7자리 합계에 대한 특권 액세스에서 비롯되었습니다. 더 높은 수준에서 문제는 종종 Tesla와 같은 주식을 찾는 것이 아니라 노년에 부모님을 부양하기 위해 약 5-7%의 수익률을 제공할 수 있는 광범위하게 분산되고 세금 혜택이 있는 포트폴리오를 찾는 것입니다. .

내 기사는 일반적으로 금융 영역에 적용된 데이터 과학에 관한 것이므로…

최근에 미리 보기용으로 일부 슬라이드를 업데이트했습니다.

한 슬라이드는 금융 블로고스피어의 전 동료와 주요 인물을 '흥분'시키는 큰 논쟁을 불러일으켰습니다. 매우 잘못된 이유로.

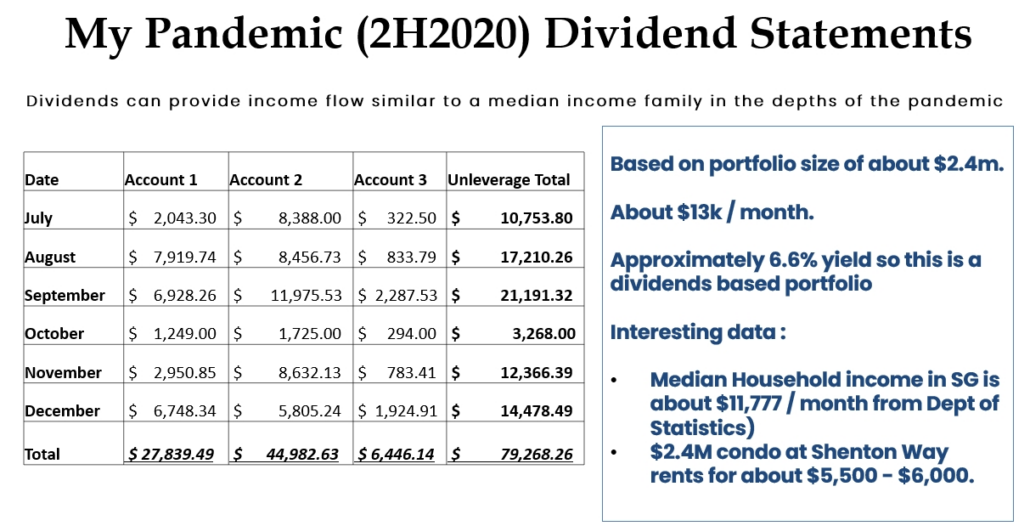

제 과거 발표를 보고 계셨다면 금전적 음란물 공유 혐의를 받고 싶지 않기 때문에 숫자가 바뀌었습니다. 과거에는 한 계정의 배당금만 공개했습니다.

예전에는 가족 계정을 내 계정과 별도로 유지했지만 2019년에 아버지가 돌아가셔서 법적으로 모든 권한이 있습니다. 그래서 st 에 2021년 1월, 저는 전염병이 가족 자산에 미친 총 피해를 평가하고 싶었습니다. 전염병이 매우 적은 피해를 준다는 것을 보여주는 것이 좋은 생각이라고 생각했습니다. 고수익 비레버리지 포트폴리오에 투자하고 가계 중위 소득 이상을 지불하는 것은 불가능하지 않습니다.

다음은 사람들이 호기심이 많기 때문에 제가 관리하는 포트폴리오에 대한 몇 가지 질문에 답하기 위한 몇 가지 요점입니다.

나와 비슷한 상황에 있는 다른 사람들과 몇 가지 팁을 공유하고 싶습니다.

재산을 물려받았을 때 죄책감과 수치심을 느끼는 것은 정상입니다. 많은 분들처럼 저도 아버지와 몇 년 더 함께할 수 있도록 돌려드리고 싶습니다.

대유행이 닥쳤을 때 2020년 3월에 일시적으로 이 돈의 일부를 잃는 고통을 설명할 수 없습니다. 아버지가 나에게 생명의 에너지를 건네준 것 같은데, 리츠가 30~40% 정도 폭락했을 때 나는 그것을 잃었다. 나머지 펀드와 달리 상속 재산에 레버리지를 적용하지 않으며 2020년에 어머니를 지원했는지 확인했습니다.

이러한 경우 낮은 베타, 평균 회귀 및 높은 배당 포트폴리오를 만드는 것이 도움이 됩니다. 가끔 엄마가 기술주와 비트코인에 대해 물어볼 것입니다. 나는 그녀에게 그것이 그녀에게 적합하지 않다고 말할 것이지만 일부는 나 자신에게 있습니다.

이 경우 수익을 최적화하는 것이 아니라 Sortino Ratio 또는 Sharpe Ratio와 같은 다른 위험 조정 조치를 통해 사랑하는 사람을 보호해야 합니다.

배당금은 배당금 등가의 금융 이론으로 무시할 수 없는 상속된 부에 감정적인 역할을 합니다. 자본을 쓸 때 그것은 아버지의 살을 식인하는 것과 같습니다. 은행 계좌에 배당금이 들어오면 아버지가 심은 나무가 당신이 먹을 열매를 맺게 됩니다.

이 교훈은 내가 엄마에게 계속해서 말하는 것 중 하나입니다. 배당금을 쓰는 것은 괜찮습니다. 왜냐하면 우리는 그것을 다시 포트폴리오에 재투자했기 때문입니다. 자본 지출 금지 의료 응급 상황이 아닌 한.

오늘날 우리는 배당금의 약 66%를 재투자합니다.

내 양육으로 인해 벌어 들인 돈을 내 손으로 쓸 수 없으며, 이는 내가 크면 내 아이들의 문제가 될 수 있습니다. 나는 아버지가 내 자녀의 교육을 지원하기 위해 자금을 원할 것이라고 믿습니다. 그것이 내가 지금 관리하고 있는 자본을 만질 수 있는 유일한 방법일 것입니다.

자녀를 상속인으로 지정하면 다시 주기가 시작됩니다. 아버지가 회사의 주식을 포기하고 프로덕션 운영자로 강등되는 것을 보았기 때문에 가치 전달은 훨씬 더 어려울 것입니다. 그러나 아이들은 내가 일주일에 하루는 강의를 하는 것을 봅니다. 그들은 생계를 꾸리는 방법에 대한 정말 왜곡된 생각으로 성장할 수 있습니다.

마지막으로 내가 상속받은 재산의 혜택을 받지 못했다고 생각하지 마십시오.

나는 여분의 현금을 권리 문제에 참여하는 데 사용합니다. 나는 일반적으로 가족 계정 초과분을 사용하여 REIT를 사서 권리를 행사한 후 REIT를 판매하고 돈을 팟에 반환합니다. 최근에 Lippo Mapletree Indonesia Retail Trust를 $0.060에 행사했습니다. 옵션 행사 가격이 이론상 권리 이전 가격(TERP)보다 25% 낮았기 때문에 저는 몇 주 후에 주식을 0.067달러에 빠르게 매도했습니다.

일부 남은 현금으로 더 이상 권리 문제를 불리한 사건으로 간주하지 않습니다.

X세대가 40대와 50대가 되면 베이비 붐 세대와 이전 세대의 싱가포르인에게서 가장 큰 부의 이전 중 하나를 경험하게 될 것입니다. 많은 개척자와 메르데카 세대, 특히 토지에 투자한 사람들은 인생을 잘 살아왔습니다.

자산을 이어받는 세대는 그러한 부의 이전에 종종 수반되는 죄책감과 수치심과 싸워야 할 것입니다.

이 글이 도움이 되길 바랍니다.