ERM(Early Retirement Masterclass) 전략은 과세 문제로 인해 미국 증권에 투자하지 않습니다. 첫 번째는 받은 모든 배당금에 대해 30%의 원천징수세입니다. 두 번째 문제는 상속세에 관한 것입니다. 투자자가 갑자기 사망할 경우 미국 세무 당국이 미국 주식에 관세를 부과할 수 있습니다.

그럼에도 불구하고 ERM 학생들이 미국 우량 카운터에 투자한다면 채택할 적절한 투자 스타일을 연구하는 것은 흥미로운 연습이 될 것입니다.

이 기사에서는 다우존스 산업평균지수(DJIA) 투자의 타당성을 평가합니다. , 30개의 상징적인 미국 우량주로 구성되어 있습니다.

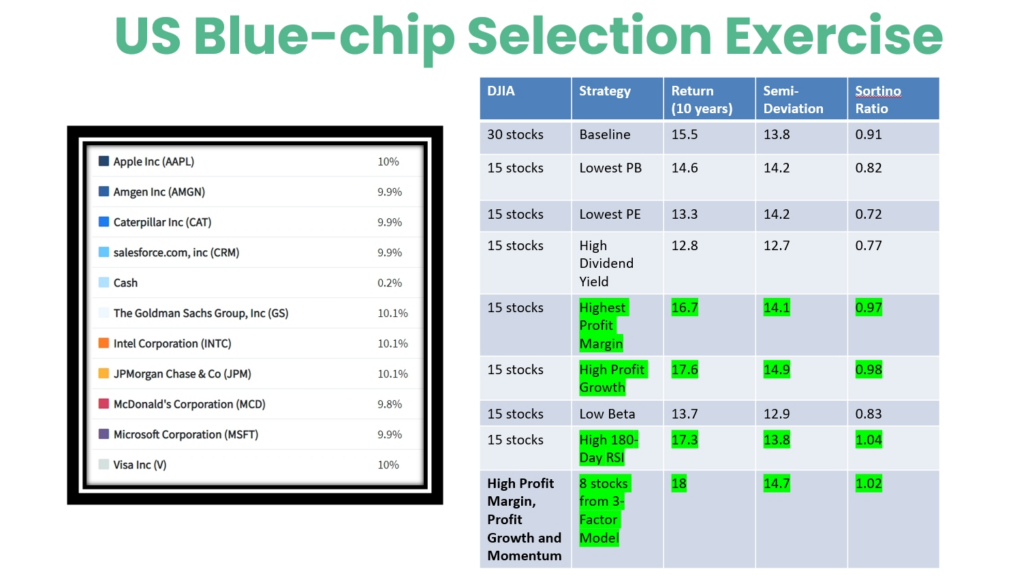

우리는 Pyinvesting을 사용하여 지난 10년간 (2011년 2월 22일 – 2021년 2월 22일자) 백테스트를 수행했습니다. . 우리는 먼저 30개의 모든 우량주로 구성된 동일 가중치 포트폴리오에 투자하는 기준 성과를 만들 것입니다. 그런 다음 다음 요소를 사용하여 15개 주식의 하위 집합 포트폴리오를 만듭니다.

각 전략의 수익률, 반편차 및 소르티노 비율을 기록합니다.

결과를 다음과 같이 표로 작성합니다.

다음은 이 실습에서 얻을 수 있는 몇 가지 결론입니다.

투자자들이 미국에서 저조한 가치 투자에 대해 이야기하는 것은 농담이 아닙니다. 주가수익비율과 장부가격 대비 주가가 낮은 15개의 카운터를 매수하는 것은 30개의 주식을 모두 매수하는 것보다 실적이 저조했을 것입니다.

DJIA에 대한 가치 투자 입장을 취하고자 한다면 가치 투자가 미국 시장에서 다시 유행하기까지 훨씬 더 긴 보유 기간이 필요하며 이 경우 더 높은 이자율을 요구할 수 있습니다.

배당금을 제공하는 미국 우량주 역시 30개의 우량주를 동일한 주식으로 매수하는 전략을 하회했습니다.

여기에 더해 더 높은 배당금 과세를 처리해야 합니다.

가치 및 배당 전략은 실적이 저조한 경향이 있지만 투자자는 대신 고수익 마진을 가진 회사에 집중해야 합니다. 과거에 좋은 성과를 보였던 주식은 180-ay RSI가 우수한 성과를 제공하는 것으로 입증된 바와 같이 미래에도 좋은 성과를 내는 추세를 계속할 것입니다.

이러한 접근 방식을 투자에 적용하는 데 따른 위험은 저금리 기간이 종료될 때 이러한 요소가 계속해서 더 나은 성과를 낼 것인지 여부에 대한 문제입니다.

세 가지 성공적인 요소를 하나로 결합하고 후보 목록 카운터의 수를 15개에서 8개로 줄이면 18%의 이익을 올린 우수한 포트폴리오를 얻을 수 있습니다. 지난 10년간 14.7%의 합리적인 반편차로 미국 주식의 실제 화면에는 Apple, Intel, Salesforce 및 Microsoft와 같은 일부 괜찮은 기술 카운터가 표시됩니다.

ERM은 다양한 기간에 걸쳐 훨씬 더 많은 요소 집합을 기반으로 분석을 수행하므로 독자는 이러한 화면을 기반으로 직접 투자해서는 안 됩니다. 또한 제 학생들에게 분석가 보고서를 읽고 해당 카운터가 포트폴리오에 포함하기에 적합한지 여부를 결정하기 위해 정성적 평가를 수행하여 카운터를 추가로 선정하도록 지시합니다.