간헐적인 붕괴가 기술주 투자에서 피할 수 없는 특징이라고 의심하기 시작했다면 맞습니다. 2018년 8월에 시작된 기술 경쟁은 가장 최근의 예일 뿐입니다. 기술 투자자는 최신 기술 단락의 원인과 폐허 사이에 거래가 있는지 알고 싶어합니다. 하지만 당신이 그러한 변동성이 큰 부문에 투자할 용기가 있는지도 물어봐야 합니다.

신기술은 항상 미국 생활에 혁명을 일으켰고 기술 주식은 항상 그 혁명의 일부였습니다. 철도 주식은 19세기 주식 시장을 지배했습니다. 상인들에게 라디오로 알려진 RCA는 광란의 20년대의 사자였습니다. 폴라로이드는 1960년대 고고 시대를 지배했고, 1990년대에는 마이크로소프트와 애플이 급등했고 Pets.com과 같은 모호한 인터넷 주식이 급증했습니다.

Facebook, Apple, Amazon.com, Netflix 및 Google의 모회사인 Alphabet(FAANG 주식)은 가장 최근의 강세장에서 가장 사랑받는 주식이었습니다. 소셜 미디어 분야의 Facebook, 하드웨어 분야의 Apple, 소매업 분야의 Amazon, 엔터테인먼트 분야의 Netflix, 인터넷 검색 및 온라인 광고 분야의 Google 등 5가지 모두 혁신적인 발전을 나타냅니다. 2018년 초부터 연말에 정점을 찍을 때까지 FAANG 주식은 평균 55% 상승했습니다(배당금 제외). 118.3% 증가한 Netflix가 선두를 달리고 있습니다.

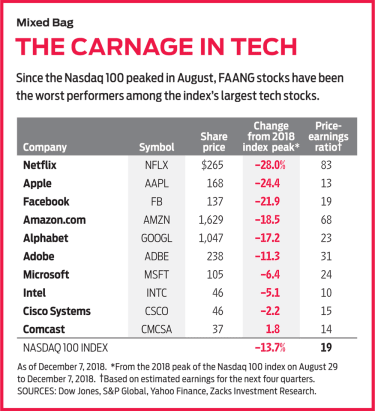

대부분의 대형 기술 집회는 좋지 않게 끝납니다. 가장 주목할만한 결과는 2000년에서 2002년 사이의 기술 난파선이었습니다. 기술이 풍부한 나스닥 100은 2000년 1월 14일부터 2002년 10월 9일까지 78.2% 하락한 반면 S&P의 500주 지수는 배당금을 제외하고 47.0% 하락했습니다. 이번에 나스닥 100은 8월 29일 고점에서 13.7% 하락했으며 S&P 500은 9.6% 하락했습니다. 다음 페이지의 표에서 볼 수 있듯이 FAANG은 더 나빠졌습니다. (이 이야기의 가격과 수익은 12월 7일까지입니다.)

무슨 일이에요? 적어도 부분적으로 일반적인 용의자를 비난하십시오. 기업 수익에 비해 높은 주가. Nuveen Asset Management의 선임 포트폴리오 매니저이자 최고 주식 전략가인 Robert Doll은 "평가가 약간 미쳤고 사람들이 불안해지면 상당한 이익을 줄 수 있는 것을 팔았습니다."라고 말합니다.

주식이 그만큼 모멘텀을 얻을 때, 그 주식이 계속 상승하려면 모든 것이 완벽해야 합니다. 대신, 많은 기술주에 대한 투자 이론이 깨지기 시작했습니다. 애플의 경우 11월부터 애플이 아이폰 생산 주문을 줄였다는 소문이 돌기 시작했다. Facebook의 고민은 올해 초 회사가 사용자 개인 정보 보호 관행에 대한 정밀 조사에 직면하면서 시작되었습니다.

투자자들은 또한 기술 거물들이 국내외에서 정부 규제 강화에 직면할 것이라고 걱정하기 시작했습니다. Microsoft는 유럽 연합과 수년간 반독점 분쟁에 직면해 있었습니다. 현재로서는 걱정할 일이 아니지만, 유럽에서 독점 금지 조치에 직면해 있는 Amazon, Facebook 및 Google은 결국 미국에서 독점 금지 조사에 직면할 수 있습니다. 캘리포니아는 6월에 강력한 새 개인정보 보호법을 통과시켰습니다. Bank of America Merrill Lynch의 미국 주식 및 양적 전략 책임자인 Savita Subramanian은 "기술은 규제 기관의 십자선에 놓여 있습니다."라고 말했습니다.

반도체 주가는 각각 부진한 실적 전망을 내놓은 칩 제조사인 엔비디아와 어플라이드 머티어리얼즈를 필두로 자체적으로 심각한 슬럼프를 겪었습니다. 호황과 불황을 겪던 마이크로칩 산업에서 흔히 볼 수 있는 것처럼, 급증하는 재고와 수요 둔화는 칩 제조업체를 혼란에 빠뜨렸고 중국과의 무역 긴장으로 인해 수요 둔화에 대한 두려움이 커졌습니다.

마지막으로, 기술주는 나머지 주식 시장을 침몰시킨 요인으로 타격을 받았습니다. 경기 침체에 대한 두려움과 연준이 금리를 너무 과도하게, 너무 빨리 인상할 수 있다는 우려가 바로 그것입니다. 기술주가 가장 많이 올랐기 때문에 가장 많이 내리기도 했습니다.

폐허의 가치. 기술 붕괴가 진행됨에 따라 최근의 붕괴는 비교적 온화합니다. 그러나 나스닥 100 지수에 포함된 기술 주식의 거의 절반이 52주 최고가보다 20% 이상 낮습니다. 큰 손실이지만 2000년 기술 파탄이 너무 심해 Nasdaq 100 벤치마크가 2000년 최고치를 경신하는 데 시간이 걸렸고 Pets.com을 포함한 많은 닷컴 주식이 단순히 사라졌다는 점을 명심하십시오.

이러한 간헐적인 붕괴는 모든 기술 회사가 시간의 시험을 견디는 것은 아니라는 것을 보여줍니다. 폴라로이드, 디지털 장비 및 수십 개의 다른 회사가 기술 묘지를 어지럽힙니다. "오늘날의 회사는 끝나지 않았습니다."라고 Doll은 말합니다. "그들은 좋은 수익 성장, 현금 흐름, 제품 및 대차 대조표를 가지고 있습니다."

예를 들어, Apple의 대차대조표에는 2,371억 달러의 현금이 있습니다. 아마존은 3분기 29억 달러의 사상 최대 순이익을 발표했다. Facebook은 주당 1.78달러의 수익을 올렸으며 이는 분석가의 추정치인 주당 1.46달러를 훨씬 웃도는 것입니다.

기술에 뛰어들기 전에, 특히 인덱스 투자자인 경우 이미 많은 자산을 소유하고 있을 수 있다는 점을 염두에 두십시오. 기술주는 S&P 500의 20%를 차지합니다. 지금은 또한 귀하의 위험 허용 범위를 재평가할 좋은 시기입니다. 경기 침체로 인해 밤에 잠에서 깨어나 "나 망했어!"라고 외치면 그렇다면 주식 시장의 방어적인 구석에 있는 것이 더 나을 것입니다.

그렇지 않으면 실패를 매수 기회로 생각하십시오. FAANG 5개 종목 중 Alphabet (기호 GOOGL, $1,047) 탐색할 가치가 있습니다. 이 회사는 다른 회사가 훔치기 어려운 온라인 광고 시장에서 매우 강력한 위치를 차지하고 있습니다. Alphabet은 또한 매우 건전한 잉여 현금 흐름, 즉 회사가 적합하다고 생각하는 방식으로 사용할 수 있는 현금을 보유하고 있습니다.

Microsoft를 비롯한 기타 기술 블루칩도 판매 중입니다. (MSFT, $105). 예를 들어 Windows 운영 체제는 여전히 전체 데스크톱 컴퓨터의 약 64%에 사용되며 클라우드 스토리지의 선두 주자입니다. 이 주식은 1.8%의 배당 수익률과 장부상 현금(거의 1,360억 달러)을 보유하고 있어 매우 오랫동안 지불금을 유지할 수 있습니다.

기술 산업의 지속적으로 변화하는 특성을 고려할 때 어떤 주식을 살지 전문가가 결정하도록 하는 것이 나쁠 것은 없습니다. 소득 지향 투자자는 First Trust NASDAQ Technology Dividend ETF를 고려할 수 있습니다. (TDIV), 배당금을 지급하는 기술 회사만 매수합니다. 이 펀드는 지난 12개월 동안 2.2% 증가했으며 연간 배당금 수익률은 2.8%입니다.

다양하고 적극적으로 관리되는 펀드의 경우 T를 고려하십시오. 로우 프라이스 글로벌 기술 기금 (PRGTX)는 평균 0.89% 미만의 비용을 청구합니다. 이 펀드는 지난 5년 동안 평균 17.9%의 수익률을 기록하여 평균적인 기술 펀드를 연간 4% 포인트 이상 앞질렀습니다. 백지장지였습니다. 이 펀드는 지난 3개월 동안 9.0% 하락했지만, 이는 여전히 일반 기술 펀드의 12.9% 손실보다 나은 수준입니다.

과거의 기술 난파선에서 얻은 교훈은 관점을 얻는 데 도움이 될 수 있습니다. Firsthand Capital Management의 최고 투자 책임자인 Kevin Landis는 "2002년에 당신이 할 수 있었던 가장 좋은 일은 '내가 사고 싶었지만 사지 못한 훌륭한 주식은 무엇인가?'라고 자문해 보는 것이었습니다."라고 말합니다. 오늘 같은 운동을 할 수 있습니다.