뮤추얼 펀드 SIP로 잘못 갈 수 없습니다. 할 수 있습니까?

SIP를 시작하고 잊어버리십시오. 좋은 수익이 보장됩니다.

일화 괜찮습니다. 데이터는 무엇을 알려줍니까?

SIP는 좋은 수익을 보장합니까?

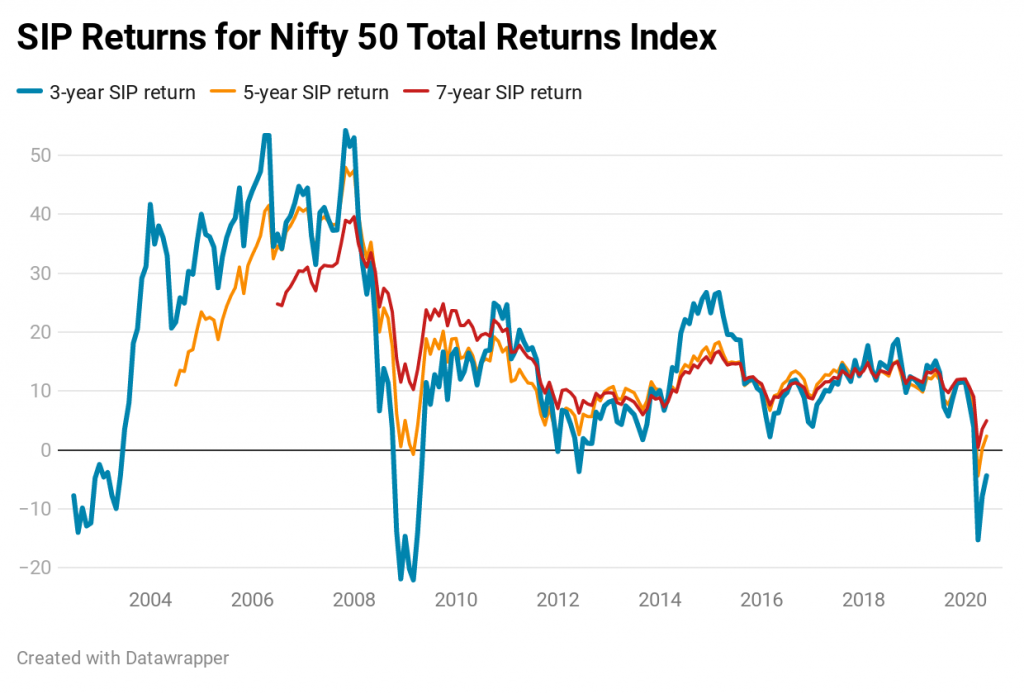

지난 20년 동안 Nifty 50 TRI에 대한 3년, 5년 및 7년 SIP 수익을 고려합니다. .

대형주 지수(Nifty 50 TRI)를 고려했습니다. 전체론적 연습은 전체 범주에 대해 이 연습을 수행해야 했지만 약간의 작업입니다. Nifty 50 TRI의 좋은 점은 적어도 적극적으로 관리되는 대형 펀드의 경우 이길 수 있는 강력한 벤치마크라는 것입니다. 일부 활성 펀드는 이 Nifty 50 TRI를 능가하는 반면 다른 펀드는 벤치마크보다 뒤처질 것이라는 데 동의합니다. 그러나 이 연습은 우리에게 무엇을 기대해야 하는지에 대한 공정한 아이디어를 줄 것입니다. 결과는 다른 지수나 다른 범주의 펀드에 따라 다를 수 있습니다.

1 st 의 SIP 할부를 고려합니다. 매월. 시장이 1 st 에 문을 닫는 경우 , 할부는 다음 영업일에 진행됩니다.

5년 SIP의 경우 2008년 7월 1일의 플롯은 2003년 7월 1일부터 2008년 6월 1일까지의 60개월 동안 SIP의 수익을 나타냅니다.

마찬가지로, 7년 SIP의 경우 2008년 7월 1일의 플롯은 2001년 7월 1일부터 2008년 6월 1일까지 84개월 동안의 SIP 수익률을 나타냅니다.

나는 매일 돈을 시작하는 SIP를 고려하고 결과를 컴파일 할 수 있습니다. 예, 그것이 더 강력했을 것입니다. 하지만 이 분석은 제 생각에 공정한 아이디어를 제공합니다.

먼저 롤링 리턴을 살펴보자. 이것은 연간 수익입니다.

3년 SIP가 마이너스 수익을 낼 수 있음을 알 수 있습니다.

실제로 2020년이 끝나갈 무렵에는 5년짜리 SIP도 적자를 볼 수 있습니다. 7년 SIP는 0보다 약간 높습니다.

그러나 긍정적인 수익뿐만 아니라 좋은 수익을 위해 주식형 펀드에 투자합니다. 좋은 임계값은 연 10%입니다. 모든 SIP 지평은 10% p.a 미만의 합리적인 시간을 소비합니다.

또 주의할 점은 SIP가 길수록 좋은 수익을 올릴 가능성이 더 높다는 것입니다. 우리는 이미 알고 있습니다. 그렇지 않나요?

과거에도 항상 좋은 수익이 나온 것은 아닙니다. 수익률이 좋아도 과거의 실적이 미래의 실적을 보장하는 것은 아닙니다.

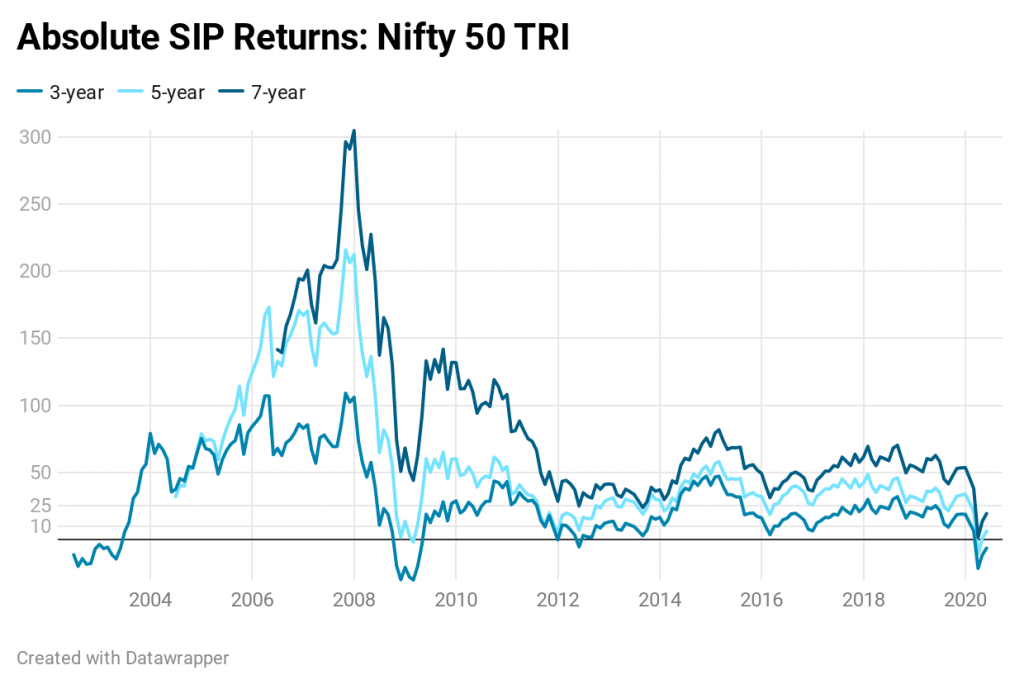

이제 절대 수익으로. 더 쉽게 공감할 수 있습니다.

정기예금에 돈을 넣어둘 수도 있습니다. 3년이면 11%(투자 금액), 5년이면 20%, 7년이면 30%가 쌓였을 것입니다. 3년 동안 월 Rs 1,000의 RD는 3년 동안 ~40,000이 됩니다(총 투자 Rs 36,000).

정기예금이 아닌 정기예금임을 기억하세요. 나는 RD에서 7%의 수익률을 가정했습니다(지난 20년 동안 RD 수익률이 더 높았던 때가 있었습니다).

Nifty 50 TRI의 SIP는 잘 작동하지만 장기간에 걸쳐 간단한 은행 예금이라도 Nifty SIP를 능가하는 경우가 있습니다. 인내심을 시험하기에 충분합니다.

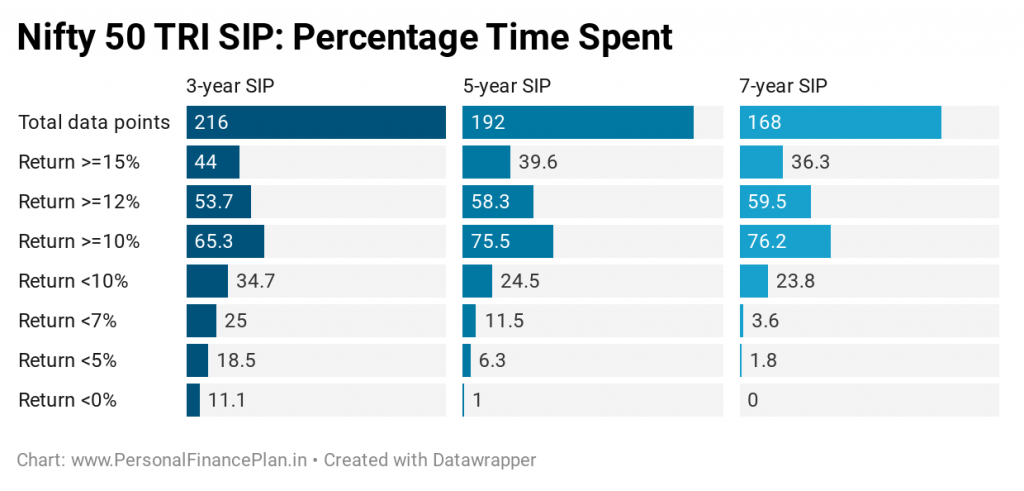

다음 차트는 매우 의미가 있습니다. Nifty 50 TRI SIP가 특정 범위에서 반환되는 시간의 백분율을 보여줍니다. 예를 들어, 5년 SIP의 경우 수익률은 15%(연환산 수익률) 이상이며 39.6%입니다. 수익률은 연 5% 미만입니다. 6.3%입니다.

3년 SIP의 경우 수익률은 마이너스 11.1%였습니다.

SIP를 통한 투자는 좋은 수익을 보장하지 않습니다. 긍정적인 수익을 보장하지도 않습니다. 그러나 SIP 기간이 길수록 적절한 수익을 얻을 확률이 높아집니다. 인덱스 데이터를 사용했습니다. 활성 펀드에서 SIP를 실행하고 있을 수 있으며, 이는 펀드 매니저 위험의 추가 변수를 추가합니다.

SIP를 장기간 운영한다고 해서 동일한 펀드를 영원히 유지한다는 의미는 아닙니다. 정기적으로 계획 성과를 검토하고 실적이 저조한 기업을 몰아내야 합니다. 그리고 기존 투자와 SIP를 다른 펀드로 옮기십시오. 그런 골치 아픈 일을 원하지 않는다면 인덱스 펀드에 투자(또는 SIP를 실행)하는 것이 좋습니다.

또한 Nifty 50 TRI에 비용이 적게 드는 투자 방법은 없습니다. 인덱스 펀드에도 비용 비율과 추적 오류가 있어 수익을 떨어뜨릴 수 있습니다. 그래서 어떤 면에서는 최고의 시나리오를 보여 드린 것입니다.

이것은 SIP가 주식 펀드에 투자하는 나쁜 방법이라는 말은 아닙니다. 제 생각에 SIP는 여전히 대부분의 투자자에게 가장 좋은 투자 방법입니다. SIP를 통해 투자합니다(단 SIP가 아님).

하지만 기대치를 제대로 맞춰야 합니다. 뮤추얼 펀드의 SIP는 좋은 수익을 보장하지 않습니다.

결과는 우리가 기대치를 낮추어야 한다고 지적합니다. 제 직업은 많은 투자자들과 교류해야 합니다. 많은 신규 투자자는 SIP가 잘못될 수 없으며 좋은 수익이 보장된다고 믿습니다. 주식 시장이나 MF 계획의 이러한 비합리적인 기대가 문제입니다. 이 투자자들은 단기 하락에 문제가 없습니다.

그러나 높은 기대치를 가지고 와서 5년의 SIP 할부 후 수익률이 은행 정기예금보다 훨씬 낮다는 사실을 깨닫고 좌절감을 느끼며 투자 원칙이 손상될 수 있습니다. 현실이 기대에 크게 미치지 못하더라도 포기하는 것은 어렵지 않습니다. 그리고 운이 바뀔 것이라는 보장도 없습니다. 활성 펀드에 투자하는 경우 펀드 매니저 위험이라는 또 다른 변수가 있습니다. 다른 사람들은 모두 괜찮은데 당신의 자금만 형편없다면?

제 생각에는 무엇보다 이러한 결과가 SIP에 대한 기대치를 낮추도록 유도해야 합니다. 투자를 유지하는 데 도움이 됩니다.

대부분의 경우 다음으로 충분합니다.

너무 무리한 경우 전문가의 도움을 받으십시오.