월스트리트에 이런 속담이 있습니다. 두뇌를 강세장과 혼동하지 마십시오.

결국, 대부분의 주식이 나날이 상승할 때 똑똑해 보이기 쉽습니다. 실제로, 시장은 지난 10년 이상 동안 황소 모드에 있었기 때문에 도전적인 투자가 어떤 것인지 기억하기 어렵습니다.

기술 분석가들은 강세장에 대한 정의에 대해 서로 다르지만, 한 가지 척도로 S&P 500은 2020년 8월 18일에 강세장에 있음을 확인했습니다. 당시 2월 19일에는 연초에 기록된 이전 사상 최고치를 넘어 마감했습니다. .

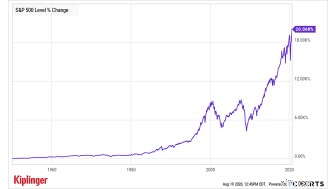

S&P 500 역사상 가장 긴 강세장은 2009년 3월에 시작되어 코로나바이러스 공포로 인해 2020년 3월에 갑자기 끝났습니다. 뒤이은 약세 시장은 빠르고 깊게 하락했지만 3월 말에 바닥을 쳤습니다. 저점에서 약 한 달 후, 시장은 강세장 영역으로 돌아가서 계속 헐떡거리기만 했습니다.

실제로 3월 23일의 저점에서 8월 18일의 최고치를 기록하여 새로운 강세장을 확인하는 기간 동안 S&P 500은 52%나 상승했습니다.

정당화되든 아니든, 우리 중 주식에 매달린 사람들은 아마도 요즘 꽤 똑똑하다고 느낄 것입니다. 그러나 주식의 장기 실행에 대해 알아야 할 것이 더 많습니다. 강세장에 대해 알아야 할 10가지 사항을 읽으려면 계속 읽으십시오.

여러 이론이 있습니다. 어떤 사람들은 뉴욕 증권 거래소가 17세기에 네덜란드인이 소를 경매하기 위해 사용한 땅에 지어졌기 때문이라고 말합니다. 또 다른 인기 있는 설명은 상승하는 시장이 한때 주식에 대해 과장된 주장(따라서 "강세 선"이라는 문구)을 가진 속삭이는 중개인에 의해 촉진되었다는 것입니다.

"황소의 선" 이야기가 사실인 만큼 가장 널리 받아들여지는 이론은 상대를 공격할 때 황소와 곰의 행동이 시장 움직임을 반영한다는 것입니다. 황소는 위로 밀고 곰은 아래로 쓸어내립니다.

강세장에 대한 많은 오해가 있습니다. 아니요, TV의 전문가들이 강세장에 있다고 해서 강세장에 있는 것이 아닙니다. Dow Jones Industrial Average, S&P 500 또는 Nasdaq Composite과 같은 주요 주식 시장 지수가 새로운 기록 최고치를 경신할 때도 강세장이 아닙니다.

오히려 S&P Dow Jones Indices의 시장 추적자는 강세장을 S&P 500이 이전 저점에서 20% 상승한 것으로 정의합니다. 저점에서 20% 상승한 해당 조치에 따르면 현재 강세장은 2020년 4월 8일에 시작되었습니다.

이 측정에 따르면 강세장은 S&P 500이 고점에서 20% 하락할 때 끝납니다.

그러나 다른 시장 분석 및 연구 기관은 강세장을 다르게 봅니다. 예를 들어 투자 리서치 회사인 CFRA의 수석 투자 전략가인 Sam Stovall은 Kiplinger의 Personal Finance에 다음과 같이 말했습니다. 그는 강세장도 최소 20%의 이익으로 정의하지만 시장도 이전 저점 아래로 떨어지지 않고 6개월 동안 지속되어야 합니다.

다른 시장 참가자들은 이전 최고점을 넘어설 때까지 강세장을 진정으로 확인할 수 없다고 말할 것입니다. 이에 따라 강세장은 2020년 3월 23일에 시작되었지만 S&P 500이 2020년 2월 19일에 설정한 이전 고점을 넘어선 2020년 8월 18일까지 확인되지 않았습니다.

그럼에도 불구하고 많은 전략가들의 정의에 따르면 우리는 새로운 강세장에 있습니다.

투자자들이 이 질문에 대한 대답이 "영원히" 있기를 바라는 만큼 강세장은 4년 미만 동안 지속되는 경향이 있습니다.

시장 조사 기관인 InvesTech Research에 따르면 1932년 이후 평균 강세장은 3.8년입니다. 위에서 언급했듯이 역사상 가장 긴 강세장은 2009년부터 2020년까지 11년 동안 지속되었습니다.

Ned Davis Research에 따르면 현재 상승세를 포함하지 않고(일부 전략가는 추가 확인을 원하기 때문에) 강세장과 약세장을 결정하기 위해 자체 신호 세트를 사용하는 Ned Davis Research에 따르면 1928년 이후 26번의 강세장이 있었습니다. 우리는 그 기간 동안 같은 수의 약세장을 보았습니다.

평균적으로 주식은 강세장에서 112% 상승합니다. 이는 약세장에서 평균 36%의 손실을 입은 것과 대조됩니다. 물론 주식은 장기적으로 상승했을 뿐입니다.

따라 다릅니다.

일반적으로 강세장에서 다양한 유형의 주식이 선두를 달리게 됩니다. 젊은 강세장(경제 확장 초기)에서는 금융, 임의 소비재(비필수 상품 또는 서비스를 제공하는 기업) 및 산업을 포함하여 금리와 경제 성장에 가장 민감한 순환 섹터가 가장 잘 작동합니다.

나중에 기술주는 사이클 중반을 주도하는 경향이 있으며 에너지 및 재료를 포함한 원자재 관련 섹터는 종종 경기 사이클의 마지막 단계에서 더 나은 성과를 냅니다.

그러나 이것은 전형적인 강세장이 아닙니다. 아래에서 볼 수 있듯이 기술주는 아웃퍼폼하고 금융은 뒤쳐져 있습니다. 다각화된 포트폴리오는 이러한 주식의 전부 또는 대부분을 소유할 것이지만 시간이 지나면서 그 비율이 바뀔 가능성이 있다는 점을 기억하십시오.

강세장이 "공식적으로" 언제 시작되는지에 대한 합의는 실제로 없습니다. 어떤 사람들은 시장이 약세장 바닥에서 20% 상승할 때라고 말하고 다른 사람들은 시장이 이전 고점을 회복할 때까지 그것이 강세장이 아니라고 주장합니다.

우리의 목적을 위해 - 그리고 뒤늦게 알아차림으로써 - 현재의 강세장을 3월 23일의 시장 바닥으로 날짜를 잡을 것입니다. S&P 500은 그 이후로 놀라운 52% 상승했으며, 임의 소비재 부문은 "잠시 맥주."

임의 소비재 부문은 71% 상승하여 이 강세장에서 최고 실적을 기록했습니다. 이 부문에는 레스토랑과 소매점에서 호텔 체인 및 크루즈 라인, 광고, 방송 및 출판 회사에 이르기까지 모든 것이 포함됩니다. 그것은 2월-3월 폭락에서 얼마나 심하게 패배했는지 때문에 크게 능가했습니다. 경제의 일부를 재개하기 위한 잠정적인 움직임도 감정을 부추겼습니다.

기술 부문은 본질적으로 재료 부문과 공동 2위입니다. 둘 다 약 64% 상승했습니다.

상위 5개를 제외하면 산업 부문은 58% 상승했으며 에너지는 3월 시장 바닥 이후 54% 상승했습니다. 그만한 가치가 있지만 재무 부문은 40%의 이익으로 뒤쳐져 있습니다.

요즈음 기술 거대 기업들이 누리고 있는 모든 영광에도 불구하고 3월 23일 이후 8월 18일 확인까지 S&P 500에서 가장 실적이 좋은 주식은 실제로 두 개의 에너지 섹터 이름입니다.

석유 및 가스 시추업체 Apache(APA)는 약세장 바닥 이후 254%의 상승률로 시장을 주도하고 있습니다. 214% 증가한 석유 서비스 회사 Halliburton(HAL)이 2위를 차지했습니다.

상위 5개 종목은 임의소비재 L Brands(+207%), 산업명 Whirlpool(WHR)(+183%) 및 소재 부문의 구리 광부 Freeport-McMoRan(FCX)(+167%)입니다.

모든 위대한 거품은 강세장에서 시작되었습니다. 1636-37년 네덜란드 튤립 구근 열풍부터 1973년에 붕괴한 Nifty Fifty 우량주, 세기의 전환기 기술 거품을 일으킨 닷컴 기업까지, 화려한 상승과 숨막히는 하락은 비합리적인 행복감을 증명합니다. 무리의 사고방식은 모든 시장을 망각으로 몰아넣을 수 있습니다.

때때로 인간의 본성과 금융 시장의 치명적인 결합에 대해 알아보려면 Manias, Panics and Crashes:A History of Financial Crises를 읽으십시오. , Charles P. Kindleberger 작성. 경제학자인 Robert Z. Aliber가 최신판 고전 책을 업데이트하여 2015년에 출시했습니다.

세속적 강세장은 일반적으로 연도가 아닌 10년 단위로 측정되는 발전이며, 때때로 더 짧은 약세장으로 구분됩니다.

1982년부터 2000년까지의 강세장은 1987년과 1990년의 약세장에도 불구하고 S&P 500 주식 가격이 1,200% 이상 상승한 기간을 포함합니다. 1949-1966년의 강세장은 1962년에 거의 30% 하락을 견뎠습니다. 세속적 상승세에 대한 이득은 500%에 가깝습니다.

인플레이션 상승, 더 높은 이자율 및 경기 침체는 모두 강세장을 죽이는 데 기여할 수 있습니다. 하지만 타이밍이 전부입니다.

주식 시장은 일반적으로 경기 침체가 시작되기 6~9개월 전에 정점에 달할 것으로 예상합니다. 상황을 더욱 어렵게 만들기 때문에 주식은 때때로 실현되지 않는 경기 침체를 예상합니다. 또한 주식은 높은 금리와 인플레이션 상승 초기에 좋은 성과를 내는 경향이 있습니다. 결국 경제가 강화되고 있다는 신호입니다.

그러나 인플레이션이 투자 수익의 가치를 잠식함에 따라 결국 더 높은 이율은 성장을 질식시킵니다.