1998년 초, 미국 기업 연구소(American Enterprise Institute) 동료인 케빈 해셋(Kevin Hassett)은 훗날 트럼프 행정부에서 경제자문위원회(Council of Economic Advisers) 의장이 될 저명한 학자로서 아이디어를 제안했습니다. 지난 세기의 3/4 동안 주식은 연평균 약 11%, 국채는 5.5%의 수익률을 보였습니다. 그러나 장기적으로 볼 때 주식은 채권보다 더 위험하지 않습니다. 경제학자 Jeremy Siegel이 1994년 그의 고전 Stocks for the Long Run에서 증명한 현상입니다. Siegel은 "채권이나 어음과 달리 주식이 17년 이상 지속되는 기간 동안 투자자에게 마이너스 실질 수익률을 제공한 적이 없다는 것은 매우 중요합니다."라고 썼습니다.

즉, 주식은 투자자가 감수하는 추가 위험에 대해 보상하기 위해 채권에 비해 큰 프리미엄을 가지고 있지만 추가 위험은 없었습니다!

이 역설을 주식 프리미엄 퍼즐이라고 하며 케빈과 나는 사람들이 주식 가격을 적정 수준으로 올려서 그 수수께끼를 풀고 있다고 믿었습니다. 오늘날 더 높은 가격은 더 낮은 미래 수익을 의미하므로 두 자산 클래스가 논리적 균형에 도달할 수 있습니다.

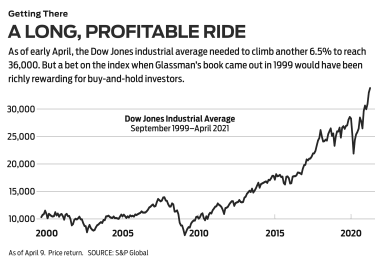

36,000으로 가는 길. 우리는 Wall Street Journal 1998년 3월 3일에 "주식은 과대평가 되었습니까? 기회가 아닙니다.” 당시 다우존스 산업평균지수는 8782였습니다. 우리는 많은 경고와 함께 다우지수가 35,000이 되어야 한다고 제안했습니다. 1년 반 후 약간의 수정을 거쳐 우리의 논문은 Dow 36,000이라는 책이 되었습니다. 다우 자체의 경우 매직 넘버에 도달하는 데 생각보다 시간이 오래 걸렸지만 4월 9일 현재 6.5%에 불과하여 도달이 임박한 것으로 보입니다.

우리 책의 주요 취지는 다양한 주식 포트폴리오를 매수하고 보유하는 것이 단연 최고의 투자 전략이며 Dow 36,000 그는 강력한 포트폴리오를 구축하는 방법에 대한 조언에 전념했습니다. 그렇게 한 투자자들은 배당금을 다시 주식에 투자하여 만족스러운 수익을 얻었을 것입니다. 책 출간 이후 451% 또는 월스트리트 저널 이후 576% 기사가 나왔습니다.

매수 후 보유 투자에 대해서는 옳았지만 주식과 채권의 수익률 격차가 빨리 사라질 것이라는 이론은 틀렸습니다. 주식 위험 프리미엄은 지난 20년 동안 거의 동일하게 유지되었습니다. 이것은 실제로 좋습니다 소식. 이는 투자자가 과거와 같은 미래를 기대할 수 있음을 의미합니다. 장기적인 안목과 용기를 가진 주식 투자자에게는 상당한 수익이 있습니다.

그럼에도 불구하고 우리의 이론은 틀렸습니다. 왜요? 가장 좋은 대답은 매수 후 보유 투자의 조상인 버튼 말키엘에게서 나옵니다. 1974년 프린스턴의 경제학자는 역사상 가장 위대한 투자 책 중 하나인 A Random Walk Down Wall Street을 저술했습니다. 거기에서 그는 주식이 "과거 행동을 기반으로 미래의 단계나 방향을 예측할 수 없는" 패턴으로 움직인다고 말했다. 그 이유는 이 순간 기업의 가치와 관련된 모든 정보가 오늘의 주가에 반영되기 때문입니다. 미래의 정보는 현재로서는 알 수 없는 방식으로 가격을 움직일 것입니다.

Malkiel은 Dow 36,000을 검토했습니다. 월스트리트 저널 그는 우리의 논문을 이해했고 우리보다 더 간결하게 제시했습니다. 그는 일부 비평가의 수학적 비판을 "요점에서 벗어난" 것으로 일축했습니다.

Malkiel 자신의 비판은 Siegel 교수의 데이터가 보여주는 것과 상관없이 "장기적으로 주식이 국채보다 더 위험하지 않다는 사실을 받아들이기 어렵다"는 것이었습니다. Malkiel은 이 사고 실험을 사용했습니다. 20년 후에 은퇴하고 6.65%의 수익률을 제공하는 20년 만기 미 국채를 살 수 있다고 가정합니다. 또는 예상 총 수익률이 6.65%인 다양한 주식 포트폴리오에 투자할 수 있습니다. 누가 주식을 선택하겠습니까? Malkiel은 따라서 주식 포트폴리오가 채권과 동일한 수익을 달성하도록 가격이 책정될 것이라고 가정하는 것은 "비논리적"이라고 씁니다.

다시 말해, 투자자들은 주식의 가격을 결정하고, 역사가 보여주든 상관없이 더 높은 수익을 요구합니다. 투자자들은 인플레이션으로 인해 가치가 급격히 고갈될 수 있지만 안전한 피난처로 여겨지는 미국 국채의 가치보다 주식 가격에 어떤 일이 일어날지 더 두려워합니다. 이 두려움은 사실입니다. Malkiel이 쓴 것처럼 자유 시장의 확산에도 불구하고 "세계는 여전히 매우 불안정한 곳이고 경제 상황은 항상 우리를 놀라게 합니다."

단기적으로는 상황이 발생합니다. 실제로, 그가 리뷰를 작성한 지 불과 몇 달 만에 고공행진하는 기술주가 땅에 떨어졌습니다. Intel 및 Oracle과 같은 견고한 회사는 가치의 80%를 잃었습니다. 1년 반 후, 세계 무역 센터의 쌍둥이 빌딩이 땅에 추락했습니다. 그로부터 7년 후, 미국은 대공황 이후 최악의 재정 위기를 겪었고 실업률은 10%에 이르렀습니다. 11년 후, 바이러스가 갑자기 전 세계를 휩쓸고 561,000명의 미국인이 사망하고 그 수가 늘어나고 있습니다.

재무 위험은 자산 가치의 변동성, 즉 기복의 극단으로 정의됩니다. 20년 이상의 기간 동안 주식은 놀라울 정도로 일관된 수익률을 보여왔으며 인플레이션 이후 손실은 없습니다. 그러나 투자자들은 단기적으로 끔찍한 일이 발생할 수 있기 때문에 전반적인 위험이 더 높다고 인식했습니다. 그러나 Dow 36,000 이 발표된 이후로 많은 끔찍한 일에도 불구하고 Dow에 대한 $10,000 투자는 여전히 $50,000 이상일 것입니다.

몇 년 전, 나는 투자자들을 두 가지 범주로 나눈 또 다른 출판물에 칼럼을 썼습니다. 좋은 기업을 찾고 장기적으로 파트너가 되려고 하거나 단순히 낮은 비용으로 인덱스 펀드를 통해 시장 전체 또는 대부분을 구매하려고 하는 "파트커(partakers)".

이러한 선택 중 몇 가지:SPDR Dow Jones Industrial Average (기호 DIA, $338), 다이아몬드라는 별명을 가진 상장지수펀드로, 다우를 모방하고 연간 0.16%를 부과합니다. Vanguard Total Stock Market Admiral (VTSAX)는 0.04%의 비용 비율로 상장된 모든 미국 주식을 복제하려고 시도합니다. 슈왑 1000 (SNXFX), 0.05%를 부과하는 1,000개의 미국 최대 주식을 반영하는 뮤추얼 펀드; 및 SPDR S&P 500 ETF 신탁 (SPY, $411), Spiders로 알려져 있으며 인기 있는 대형주 벤치마크에 연결되어 있으며 0.095%를 청구합니다.

다우 36,000으로 나는 두 가지 방법으로 그것을 가지려고 노력했다. 나는 투자자들이 참여자 접근 방식을 고수해야 한다고 주장했지만 사람들이 결국 주식에 대한 두려움을 잃고 합리적으로 행동할 것이라고 예측함으로써 나 자신보다 더 현명해지려고 노력했습니다. 내가 진정으로 말한 것은 내가 많은 투자자들보다 더 잘 알고 있다는 것입니다. 내 오류는 중요한 교훈을 제공합니다. 시장을 존중하십시오.

그러나 또 다른 교훈도 있습니다. Malkiel 교수는 Dow 36,000 “어떤 사람들에게는 진정으로 위험할 수 있는 어느 정도의 낙관주의와 안일함”을 불러일으켰습니다. "낙관주의와 안일함"이 다우 지수에 투자하고 그것을 잊어버리는 것을 의미했다면, 잘 된 것 같습니다.