효율적인 시장은 사용 가능한 모든 정보를 자산 가격에 통합해야 합니다. 그러나 데이터 발표와 가격 변경 사이에는 시차가 있을 뿐만 아니라 시장이 과매수 또는 과소매도되는 기간이 있습니다. 이러한 경우에 대한 설명은 무엇입니까? 투자자 감정 때문인가? 바로 여기에서 반대 지표가 등장합니다.

대부분의 투자자는 FOMO(Fear of Missing Out)로 인해 건전한 결정을 내렸다고 생각하기를 원하지만, 많은 사람들은 공황 상태로 인해 고점 근처에서 매수하고 저점 근처에서 매도할 것입니다. 이러한 무리 행동을 시장 감정이라고 합니다. . 감정이 높을 때 대다수는 가치가 상승할 것이라고 생각합니다. 그러나 그들은 옳은 것보다 잘못된 경우가 더 많습니다. 시장은 일반적으로 다수의 감정에 반하여 움직입니다. 전문 머니 매니저와 트레이더는 시장 심리를 역지표로 사용하여 비관이 가장 높을 때 매수하고 가장 낙관적일 때 매도합니다. 여러 가지 반대 감정 지표를 거래에 활용할 수 있습니다.

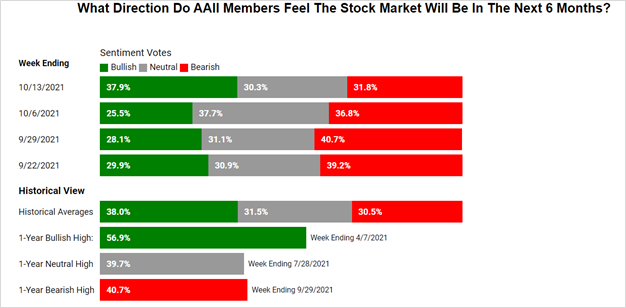

AAII 감정 조사는 일주일에 한 번 발행되며 여기에서 확인할 수 있습니다. AAII 사이트 회원을 대상으로 향후 6개월 동안의 주식 시장 움직임에 대해 낙관적인지, 약세적인지 또는 중립적인지 묻는 설문조사입니다. 이는 자발적인 응답이며 평균 AAII 회원 및 응답자는 다음과 같습니다.

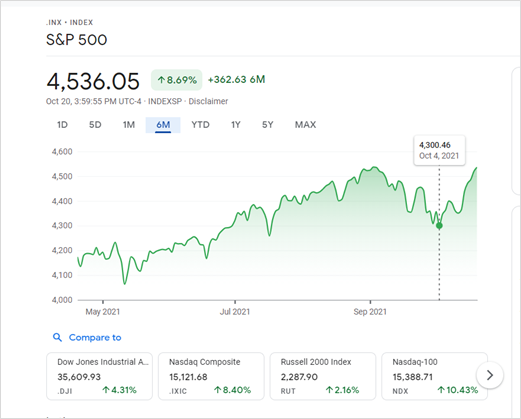

이것은 일반적인 시민은 아니지만, 설문조사는 상당한 포트폴리오를 가진 은퇴 연령에 가까운 적극적이고 실제적인 개인 투자자를 나타냅니다. 이 반대 지표의 정확도는 상당히 정확한 것으로 입증되었습니다. 9월 말 시장은 하락세를 보였다가 지수의 약세 고점 직후 회복세를 보였습니다. 최적의 구매 시기입니다.

S&P 500에 대한 강세 백분율 지수(빨간색 및 검은색)는 S&P 500이 녹색 점선으로 표시되어 있습니다. 원시 차트는 여기에서 찾을 수 있습니다.

BPSPX는 주식 그룹을 살펴보고 포인트 및 그림 차트에서 포인트 및 그림 매수 신호가 있는 해당 주식의 비율을 기록합니다. . S&P 500의 BPI는 2.5년을 기준으로 합니다.

BPI가 80을 초과하면 모든 것이 정상입니다. 65 이상이면 조정 및 급락 기회를 나타냅니다. 65 미만은 더 심각한 조정이 오고 있다는 표시입니다. 마지막으로 신호가 25로 떨어지면 단기 바닥을 나타냅니다. 현재 차트는 특히 파란색 하단 추세선을 벗어날 경우 향후 조정을 보여주고 있습니다.

"공포 게이지"라고도 하는 CBOE 변동성 지수 또는 VIX는 시카고 옵션 거래소(CBOE)에서 실시간으로 계산합니다. VIX는 S&P500 지수의 가중 혼합 옵션입니다. 옵션 가격은 일반적으로 변동성이 높을수록 오르고, VIX도 변동성이 높거나 이에 대한 기대에 따라 뛰게 됩니다.

VIX는 시장의 최고점과 최저점을 나타내는 데 사용됩니다. 위의 그림은 VIX의 파란색 피크가 S&P500의 저점에 어떻게 대응하는지 보여줍니다. 5월 12일 및 9월 20일 일 봉우리에는 100포인트 S&P 500 상승이 뒤따랐습니다.

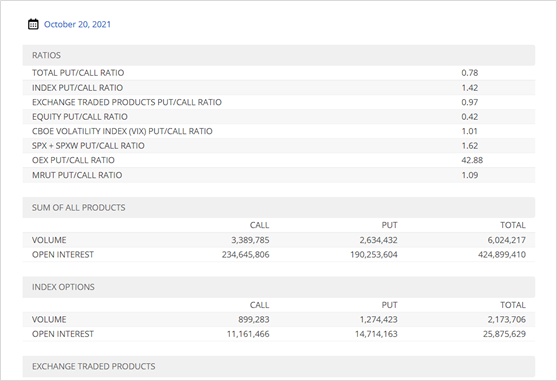

풋 콜 비율은 풋 거래량을 콜 거래량으로 나눈 비율입니다. 투자자들은 시장 침체로부터 자신을 보호하고 강세장에서 이익을 얻기 위해 풋옵션을 매수할 것입니다. 콜에 비해 풋옵션이 많다는 것은 투자심리가 낮다는 신호다. 여기를 클릭하면 CBOE의 최신 비율을 볼 수 있습니다.

풋콜 비율이 1보다 높으면 투자자는 자산을 하방 위험으로부터 보호하고 있는 것입니다. 비율이 계속 상승하면 더 비관적이며 이는 시장 바닥의 신호입니다. 비율이 떨어지기 시작하면서 투자자들은 더 안주하고 결국 지나치게 낙관적이 될 수 있습니다. 이는 현재 비율이 .70 미만인 경우일 수 있습니다.

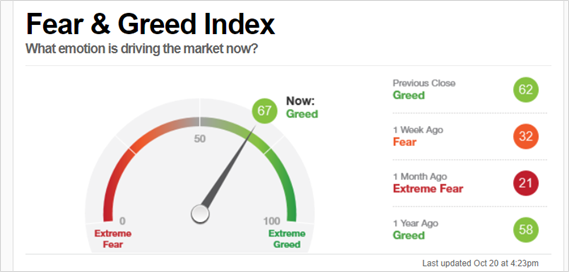

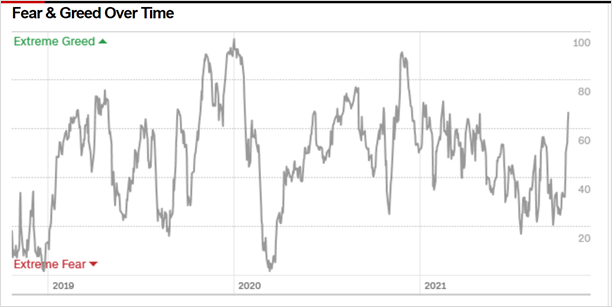

몇 가지 공포와 탐욕 지수가 개발되었습니다. 상당히 정확한 것은 CNNmoney에 의해 개발되었으며 실시간으로 제공됩니다. 감정(풋 콜 비율 및 VIX 포함)을 결정하기 위해 자체적으로 자주 사용되는 7가지 지표를 살펴보고 단일 지표로 결합합니다.

CNN 인덱스를 만드는 데 사용되는 항목은 다음과 같습니다.

시장 저점은 일반적으로 "극도의 두려움"으로 발생하고 "극도의 탐욕"으로 정점을 찍을 것입니다.

반대 지표는 심각한 손실을 초래할 수 있는 무리의 사고 방식에 빠지지 않도록 하는 데 탁월합니다. 이러한 지표 중 어느 것도 거래 결정을 내리는 데 단독으로 사용되어서는 안 됩니다. 그것들은 전체 전략에 통합되어야 합니다. 그러나 또한 더블 딥하지 마십시오. 공포와 탐욕 지수는 풋 콜 비율과 VIX를 모두 고려하므로 세 가지의 조합이 상관 관계가 있을 뿐 아니라 동일할 때 상황이 좋고 나쁨을 나타내는 신호라고 생각하지 마십시오.

항상 그렇듯이 잃을 것보다 한 포지션 이상 위험을 감수하지 말고 모든 거래에서 행운을 빕니다.