Apple, Alphabet, Amazon, Facebook, Microsoft와 같은 미국 기술 기업은 거대 기업이 되었으며 우리 삶 전체에 스며든 제품과 서비스를 보유하고 있습니다.

우리 모두는 그들이 오늘날 사회에서 중요한 역할을 하고 주식 시장이 그 중요성을 반영한다는 데 동의합니다. 기술은 현재 S&P 500에서 가장 큰 부문입니다. 기술 거물이 없는 포트폴리오는 우리와 같은 미국 시장을 크게 하회했을 것입니다. (우리는 기본적으로 비싼 주식을 사는 것을 거부합니다. 당신이 지불하는 가격이 당신이 얻는 수익을 결정한다는 것을 기억하십시오.)

확실히 FOMO 느낌과 함께 지금 들어가고 싶은 충동이 있습니다. 펀드 매니저인 Vitaliy Katsenelson도 이를 관찰했습니다.

그러나 당신은 그것에 자신을 이길 필요가 없습니다. Warren Buffett조차도 더 일찍 Google과 Amazon을 인수할 분명한 이유를 찾지 못했고 Berkshire Hathaway AGM에서 기술주를 놓치고 있음을 인정했습니다.

관찰력이 있다면 버핏의 '기적' 사용에 대해 더 자세히 읽을 수 있습니다. 그는 가치 투자자가 주식에 대해 원하는 것이 거의 없었기 때문에 초기에 아마존에 투자한 것이 큰 행운이라고 제안하는 것 같았습니다.

Amazon은 몇 년 동안 계속해서 적자를 내고 현금을 태우고 있었습니다. Amazon은 결국 주가가 경이적인 상승으로 이어졌지만 비슷한 프로필을 가진 다른 많은 회사들이 무너지고 불타버렸습니다.

따라서 가치 투자 원칙을 포기한다면 올바른 돈에 베팅하는 것보다 지옥 같은 돈을 잃는 것이 훨씬 쉽습니다.

Amazon은 생존 편향의 완벽한 표본이며 이후에야 분명히 좋은 투자가 되었습니다. 성공했습니다.

그러나 우리는 너무 늦었다고 생각하며 현시점에서 가격표가 지불할 가치가 있다고 생각하지 않습니다. 지금 기술주를 쫓는다면 가치 원칙을 버리는 것입니다.

하지마. 포모. Vitaliy Katsenelson이 다시 한 번 잘 말했습니다.

또 다른 일반적인 결론은 미국을 사고 나머지 세계는 잊어야 한다는 것입니다. 이 진술은 인간이 그렇게 하기 쉬운 역사의 최근 외삽에서 파생됩니다.

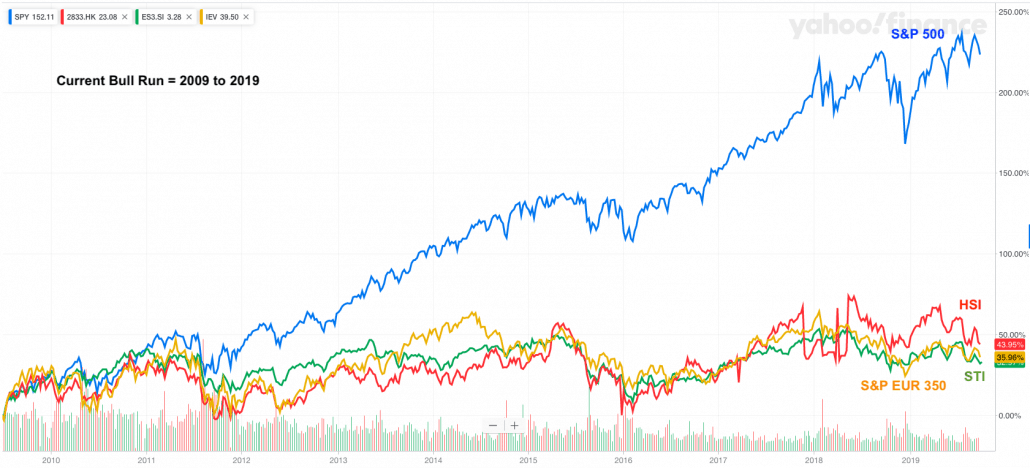

심리학에서는 최근성 효과라고 합니다. 미국은 실제로 주식 시장에서 매우 좋은 성과를 거두었습니다. S&P 500은 지난 10년 동안 200% 이상 올랐지만 STI는 같은 기간 동안 36%만 관리했습니다.

이로 인해 많은 투자자들은 STI ETF가 완전한 시간 낭비이며 S&P 500 ETF에 투자하는 것이 더 낫다고 생각하게 되었습니다. 일부는 이미 전환을 완료했을 수 있습니다.

우리는 투자자들의 좌절을 이해하며 모두가 가능한 한 가장 빠른 방법으로 돈을 벌기를 원합니다.

부(富)는 상대적이며, 다른 모든 사람이 잃는다면 36%를 얻는 것은 괜찮습니다. 그러나 200%를 만든 다른 악기가 있을 때 36%를 만드는 것은 확실히 옳지 않습니다.

FOMO가 다시 시작됩니다.

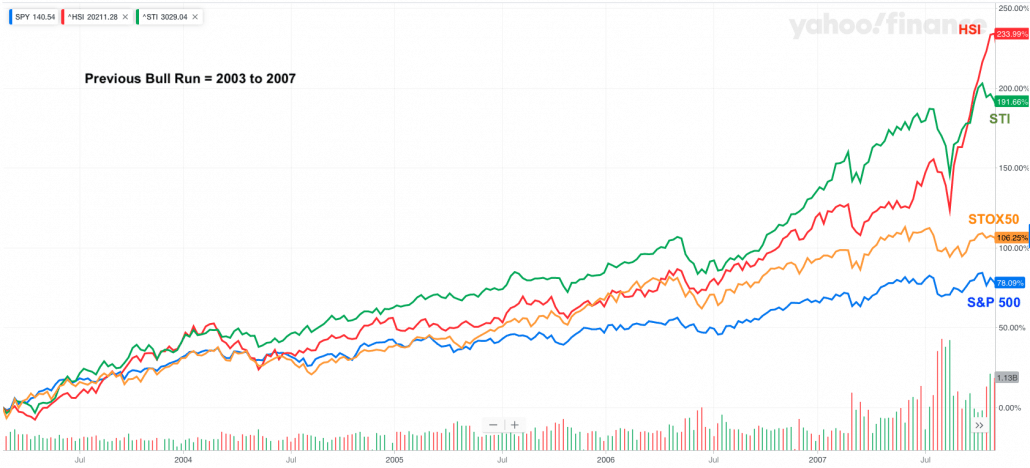

사실은 역사를 조금 더 거슬러 올라가 보면 2003년부터 2007년까지의 이전 강세장에서는 S&P 500이 각각 234%와 191%를 얻었지만 홍콩이나 싱가포르에 투자하지 않은 것은 실수라고 쉽게 말할 수 있었습니다.

우리는 역사에서 배우는 것이 너무 서툴고 잘못된 결론을 내립니다. 우리는 많은 투자가 나중에야 명백해지며 참여하기에는 너무 늦은 경우가 많다고 생각하지 못했습니다. 많은 편견이 명확하게 생각하는 능력에 영향을 미치며 이는 투자 결과에 직접적인 영향을 미칩니다. 여기 몇 가지 예가 있어요;

Fooled by Randomness를 읽어보시기 바랍니다. 나심 탈렙. 읽었다면 다시 읽을 가치가 있습니다.

편집자 주 :이것은 사람들이 투자에 실패하는 가장 큰 이유 중 하나입니다.

그들이 충분히 똑똑하지 않거나 충분히 훈련되지 않았기 때문이 아닙니다. 오히려 그들의 감성적 논리적 두뇌는 옳고 그른 분석의 차이를 깨달을 수 있을 만큼 깊은 수준에서 자기 성찰을 하지 못한다.

의심의 여지 없이 그러한 모든 편견을 제거하면서 우리가 그것을 수행하는 방법에 관심이 있다면 여기에서 라이브 데모를 볼 수 있습니다.