2013년 1월 뮤추얼 펀드 다이렉트 플랜이 출범한 지 6년이 넘었습니다. MF 다이렉트 플랜과 일반 플랜의 성과를 비교해 볼 수 있는 좋은 기회가 되었습니다.

요약하자면, 각 MF 계획에는 직접 및 일반 계획 변형이 있습니다. 포트폴리오와 펀드 매니저는 두 변형에서 동일합니다. 차이점은 수수료 지불에 있습니다. 직접 뮤추얼 펀드는 수수료를 지불하지 않습니다. MF 계획의 일반(변형)은 유통업자에게 수수료를 지불합니다. 직접 계획의 비용 절감은 더 나은 수익으로 이어집니다.

이 연습을 철저하게 수행할 수 있지만 단일 계획의 직접 및 일반 변형의 성능을 비교하여 요점을 파악할 수 있다고 생각합니다. 나는 이 분야에서 가장 인기 있는 주식 펀드 중 하나를 선택하고 그 직접 및 일반 계획 변형이 어떻게 수행되었는지 확인합니다. 저는 비교를 위해 미래이머징블루칩펀드를 선택했습니다. 참고:이 펀드에 대한 투자를 권장하지 않습니다.

MF 계획에 대해 이 연습을 수행하고 차이점을 확인할 수 있습니다.

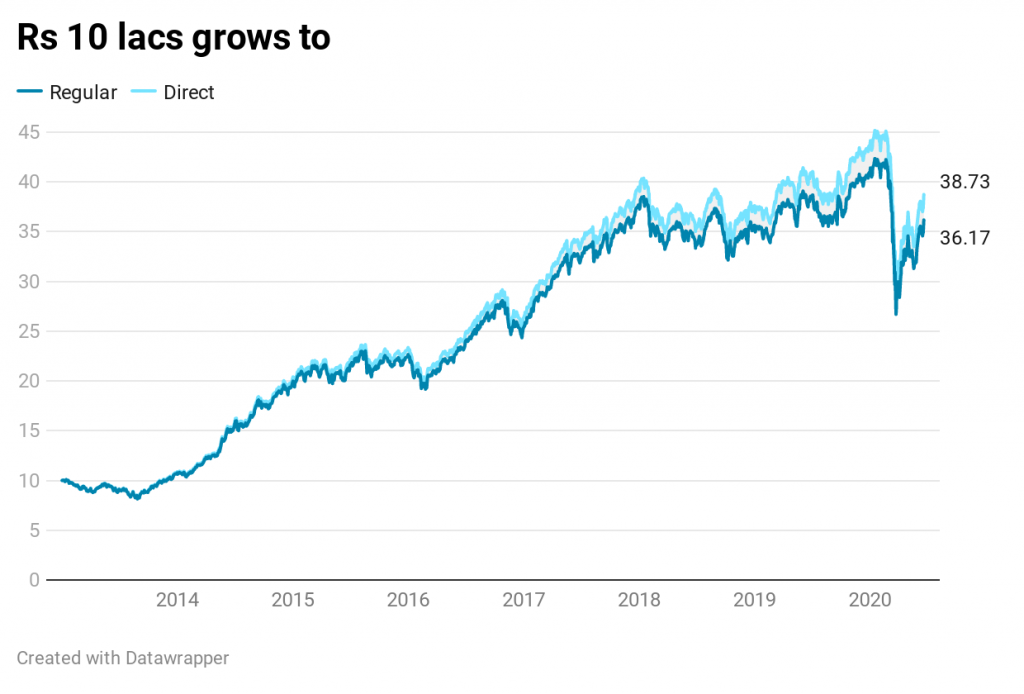

2013년 1월에 미래에셋 이머징 블루칩 펀드의 직접 및 정기 변종에 각각 10락씩 투자했습니다.

일반 계획을 사용하면 Rs 36.17 lacs가 있습니다. 직접 계획을 사용하면 Rs가 있습니다. 38.73 lacs, 일반 계획보다 7.06% 더 많습니다.

주식 시장의 수익률은 2013년 1월 이후로 양호했습니다. 이 펀드는 예외적으로 좋은 성과를 거두었습니다. 일반 계획 변형의 경우에도 성능이 우수했지만 직접 계획 변형이 더 좋았습니다.

왜?

포트폴리오(총) 수익은 일반 계획과 직접 계획 모두에서 동일하기 때문입니다. 직접 계획은 비용 절감으로 인해 앞으로 조금씩 나아갑니다. 이 비용 차이는 작게 보일 수 있지만(0.5-1.0%) 장기적으로 상당한 차이를 만듭니다.

2014년 1월 2일의 직접 계획 및 일반 계획 변형:Rs 14.105

2020년 6월 19일 현재

일반 계획의 NAV는 51.024입니다. 연간 18.80%의 CAGR

직접 계획의 NAV는 54.629입니다. 연간 19.90%의 CAGR

다이렉트 플랜의 NAV가 더 빠르게 성장한 것을 확인할 수 있습니다.

그리고 이것은 수학적 구성입니다. 다이렉트 플랜과 일반 플랜의 NAV 차이는 매달 계속해서 벌어질 것입니다.

이는 비용을 제외하고는 일반 요금제와 직접 요금제가 모두 동일하기 때문에 발생합니다. 포트폴리오는 동일합니다. 펀드매니저도 마찬가지다. 유일한 차이점은 직접 뮤추얼 펀드는 수수료를 지불할 필요가 없다는 것입니다. 일반 뮤추얼 펀드는 수수료를 지불해야 합니다. 직접 계획의 현재 사업비(2020년 5월 31일)는 연 0.86%입니다. 일반 계획은 연 1.87%입니다. 차이는 연 1.01%입니다. (CAGR의 차이에 따라) 비용 비율(및 일반 계획과 직접 계획의 비용 비율 차이)은 계속 변경됩니다.

일반적인 오해는 직접 계획의 NAV가 더 높다는 것입니다. 따라서 (일반 계획보다) 적은 수의 단위를 얻게 됩니다. 네, 맞습니다. 그러나 그것은 중요하지 않습니다. 중요한 것은 어떤 변형이 앞으로 더 나은 수익을 낼 것인지입니다. 그리고 그것은 직접적인 계획이 될 것입니다. 이 게시물에서 이 질문에 대해 답변했습니다. 사실 다이렉트 플랜이 NAV가 높은 이유는 수익률이 더 좋기 때문입니다. 직접 및 일반 변형 모두 2013년 1월에 동일한 NAV에서 시작되었음을 기억하십시오.

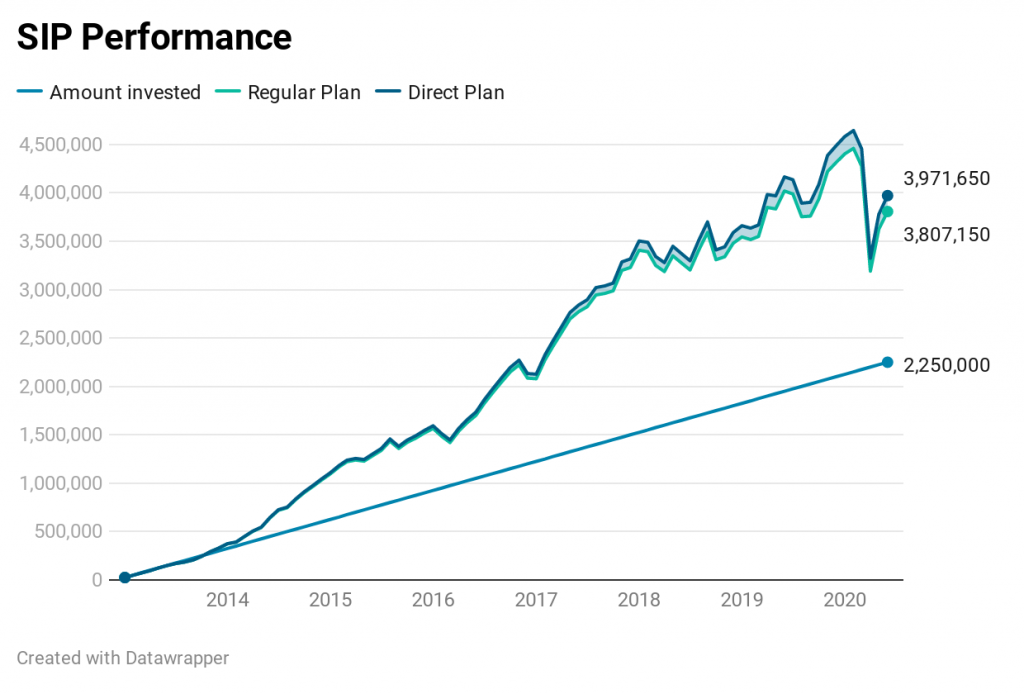

매월 1일에 25,000루피의 SIP에 대한 데이터를 플로팅합니다. 지금까지 90편이 들어왔습니다. Rs 22.5 lacs의 총 투자

이 펀드의 일반 계획에 투자함으로써 Rs 1.64 lacs를 잃었습니다. 또는 일반 계획과 비교하여 직접 계획에서 SIP를 실행하면 Rs 1.64 lacs가 더 많이 생깁니다. 직접 계획의 경우 IRR 14.82% 대 일반 계획의 경우 13.72%입니다.

놀랍지 않습니다.

앞서 언급했듯이 이 차이(최소한 백분율 기준)는 계속해서 증가할 것입니다.

결과(SIP 또는 일시불)는 제도 범주, 제도 및 AMC에 따라 다릅니다. Debt MF 제도는 주식형 펀드에 비해 수수료가 더 낮습니다. 주식 공간 내에서 적극적으로 관리되는 주식 펀드는 더 높은 수수료를 지불할 가능성이 높습니다. 패시브 인덱스 펀드는 더 낮은 수수료를 지불할 가능성이 높습니다. 자금의 차액을 확인할 수 있습니다.

당신이 DIY 투자자라면 일반 계획에 투자하는 것은 범죄입니다. 무료로 추가 비용이 발생합니다. 이제 (대부분의 경우) 운영상의 편의성 문제가 아닙니다. MFU, Kuvera, PayTM Money 등과 같은 많은 플랫폼을 통해 단일 인터페이스에서 여러 AMC의 직접 뮤추얼 펀드에 투자할 수 있습니다.

전문적인 도움을 받으려면 선택을 해야 합니다.

배급사와 협력하여 정기 계획에 투자할 수 있습니다. 당신은 배포자에게 아무것도 지불하지 않습니다. AMC는 귀하를 대신하여 대리점에 지불하고 NAV 내에서 지불을 조정합니다. 따라서 수표를 작성하지 않더라도 조언과 운영상의 편의에 대해 비용을 지불하게 됩니다. 정기적인 계획에는 항상 이해 상충의 가능성이 있습니다. 중개자는 더 높은 수수료를 제공하는 제품을 선호할 수 있습니다. 당신의 관심사가 뒷전으로 밀려날 수 있습니다. 꼭 그렇지만은 않습니다. 매우 훌륭한 일을 하고 있는 많은 유통업체가 있습니다.

또는 SEBI 등록 투자 고문(RIA)과 협력하여 조언 비용을 지불하고 직접 계획에 투자할 수 있습니다. . SEBI RIA는 다른 작업 및 보상 모델을 가질 수 있습니다. 일부는 고정 수수료 모델을 사용하고 일부는 자산 기반 비율을 사용하고 다른 일부는 이 둘을 혼합하여 사용합니다. 옳고 그른 모델은 없습니다. 보상은 투자자와 고문 모두에게 공정해야 합니다.

신규 투자자인 경우 빠르게 시작할 수 있는 방법을 원하면 클라이언트당 5시간 접근 방식으로 작업하는 고문과 협력할 수 있습니다. 그들의 접근 방식은 비용 효율적일 수도 있습니다.

진지한 투자자인 경우 , 힘들게 번 돈을 위한 맞춤형 솔루션을 원하고 의사 결정에 더 많이 참여하고 싶다면 더 많은 컨설팅 프로세스를 선호하고 투자자와 더 많은 시간을 보내는 RIA와 협력하고 싶을 수 있습니다.

ValueResearchOnline