투자에는 항상 계절의 풍미가 있습니다. 때로는 대형주입니다. 때로는 소형주입니다. 금이 될 수 있습니다. 또는 은행 또는 제약 주식. 비트코인. 또는 국제 뮤추얼 펀드(2020년).

최근 실적은 항상 관심과 투자자의 돈을 끌어들입니다. 이를 파악하려면 실적이 가장 좋은 뮤추얼 펀드의 규모가 얼마나 빨리 성장하는지 살펴봐야 합니다.

그러나 투자에 있어 항상 효과가 있는 것은 없습니다.

이는 자산군이나 주식 범주에만 적용되는 것이 아니라 투자 전략에도 적용됩니다. 우리는 우리가 테스트한 모든 전략에서 이것을 보았습니다.

오늘의 성과가 내일의 후발자가 될 수 있습니다. 또는 그 반대의 경우도 마찬가지입니다.

투자자는 이것을 잊지 말아야 합니다. 다각화는 가장 중요합니다.

이 게시물에서는 자산 배분에 중점을 두지 않고 주식 포트폴리오 내의 하위 배분에 중점을 둘 것입니다.

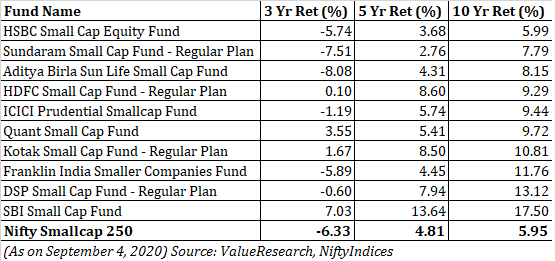

나는 중소형 뮤추얼 펀드에 매우 무거운 포트폴리오를 정기적으로 접합니다. 투자자의 근거는 중소형주가 장기적으로 더 높은 수익 잠재력을 제공한다는 것입니다. 진짜 이유는 대개 최근의 실적이 더 나은 것 같습니다.

더 높은 수익(작은 주식의 경우)은 매우 직관적으로 보입니다. 결국, 작은 주식은 성장할 여지가 더 큽니다. 그러나 데이터는 무엇을 알려줍니까? 더 작은 주식에 대한 고수익 이론이 성립합니까?

알아봅시다.

2015년 4월 1일 이후 다음 4개 지수/펀드의 성과를 비교합니다.

SEBI는 다양한 유형의 기업을 다음과 같이 정의합니다.

대형주 :전체 시가총액 기준 1~100위 기업

중형 기업 :전체 시가총액 기준 101위~250위

소규모 기업 :전체 시가 총액 기준으로 251번째 회사 이상

Nifty 100은 SEBI 정의에 따라 대형주를 나타냅니다. Nifty Midcap 150은 중형주를 나타내고 Nifty Smallcap 250은 소형주를 나타냅니다.

2005년 4월 1일 이후의 지수 성과를 비교합니다.

멋진 100 :Rs 689. 연간 13.33%의 CAGR

니프티 미드캡 150 :Rs 791. 연간 14.34%의 CAGR

니프티 스몰 캡 250 :Rs 598. 연간 12.29%의 CAGR

HDFC 액체 :10만원 300. 연평균 7.38%의 CAGR

주가지수 중 소형주 지수는 지난 15년 동안 가장 낮은 수익률을 보였습니다. 이것은 많은 투자자들에게 놀라운 일이 될 것입니다.

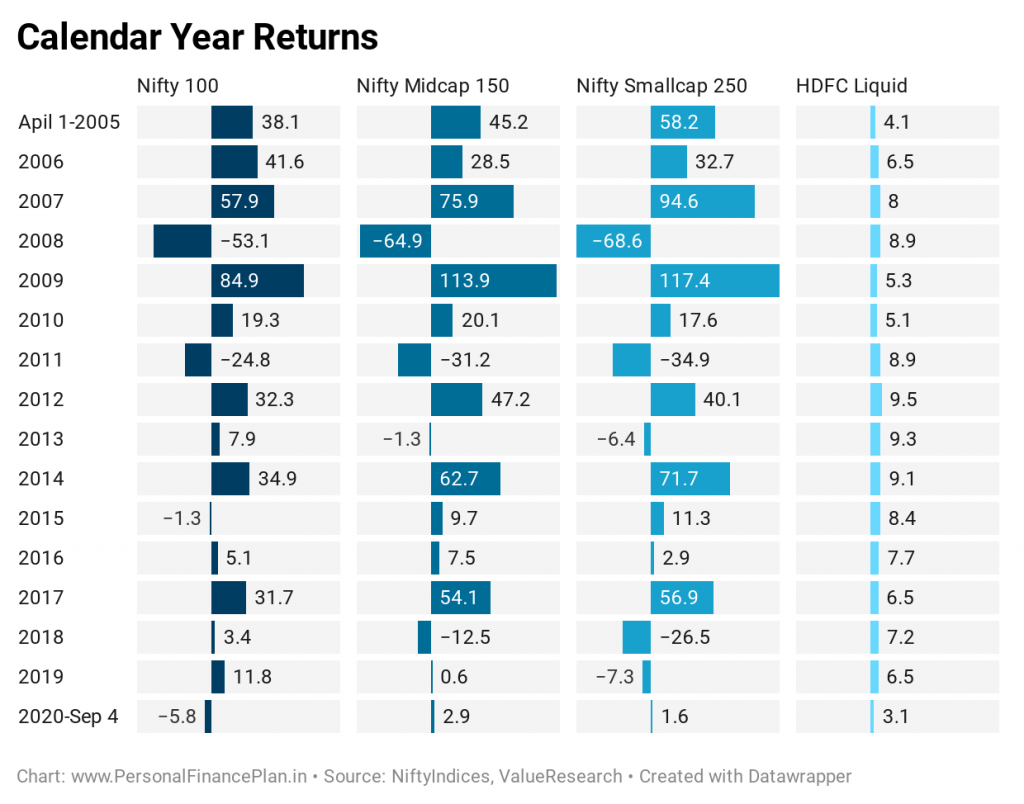

이제 달력 연도로 돌아갑니다.

불완전한 2년을 포함하여 16년 동안의 반환 실적이 있습니다.

주가 지수 중(HDFC Liquid 제외) ,

멋진 100 6년 만에 최고 실적자이자 8년 만에 최악의 실적자였습니다.

니프티 미드캡 150 6년 만에 최고 실적자이자 단 1년 만에 최악의 실적자였습니다.

니프티 스몰캡 150 6년 만에 최고 실적자이자 7년 만에 최악의 실적자였습니다.

HDFC Liquid 펀드를 혼합에 포함하면 유동 펀드는 16년 중 6년 동안 최고의 성과를 거두었습니다. 따라서 유동 펀드(또는 은행 FD)와 같은 단순한 것이 주식의 거의 40%를 능가했습니다. 시간.

투자자로서 우리는 이것을 명심해야 합니다.

대형주, 중형주 및 소형주로 돌아가서 고려한 데이터는 특히 소형주/펀드의 경우 고수익 이론을 뒷받침하지 않습니다. 15년이 넘는 기간 동안에도 소형주 지수는 대형주 지수(Nifty 100)보다 낮은 수익률을 보였습니다.

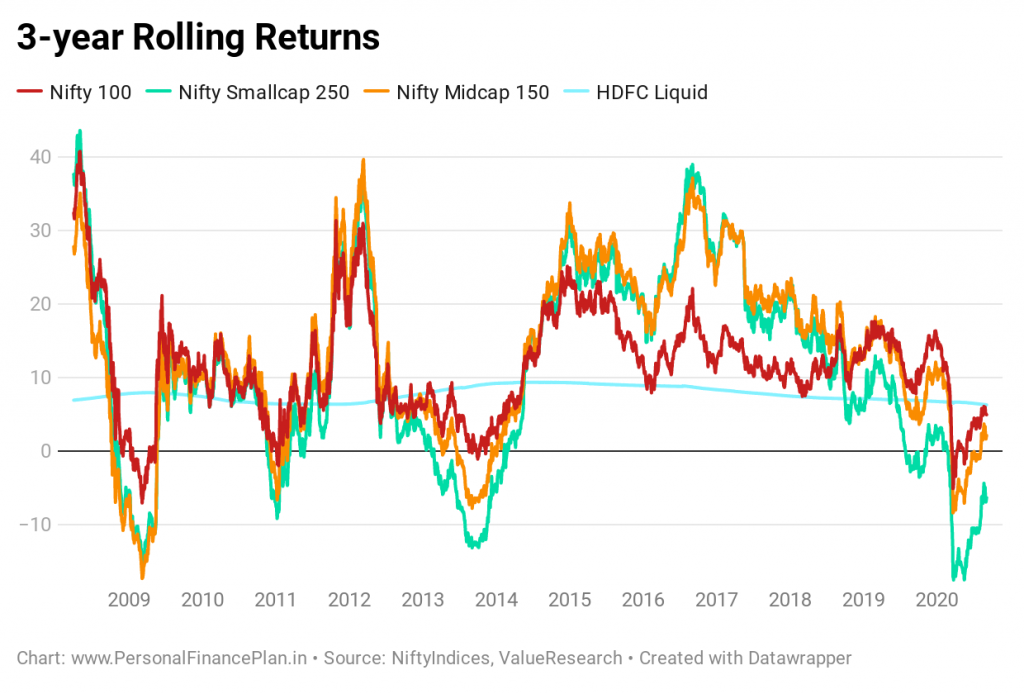

그뿐만 아니라 다음 롤링 수익률 차트는 Smallcap 지수가 훨씬 더 높은 변동성과 함께 더 낮은 수익률을 제공했음을 보여줍니다.

가장 실적이 좋은 주식형 펀드 카테고리의 지휘봉이 계속 지나가는 것을 볼 수 있습니다.

그리고 우리는 소형주가 정기적으로 내파되는 것을 볼 수 있습니다. 따라서 주식 포트폴리오를 소형주나 펀드로 제한하지 않는 것이 중요합니다.

어떤 카테고리의 최근 실적도 판단을 흐리게 하지 마십시오.

대형, 중형 및 소형 펀드를 적절히 혼합하십시오. 대형, 중형, 소형 펀드 간의 정확한 배분에 대해서는 언급하고 싶지 않습니다. 시장 전망과 위험 성향에 따라 결정할 수 있습니다.

제 생각에는 대형 헤비 포트폴리오 또는 대형 펀드/주식으로 구성된 포트폴리오도 꽤 괜찮습니다.

참고로 저는 국내 주식 포트폴리오에 대해서만 이야기하고 있습니다. 자산 배분이 그 전에 이루어지며 포트폴리오의 기반을 형성해야 합니다. 다양한 자산군 간의 자산 배분은 주식 포트폴리오의 대형주, 중형주 및 소형주 간의 배분보다 훨씬 더 중요합니다.

지난 몇 달 동안 우리는 다양한 투자 전략이나 아이디어를 테스트하고 Nifty 50 매수 및 보유 포트폴리오와 성과를 비교했습니다. 이전 게시물 중 일부에서:

NiftyIndices

ValueResearchOnline