샌프란시스코에 기반을 둔 Coinbase와 같은 암호화폐 거래소는 일반 소비자가 암호화폐를 쉽게 사고 팔 수 있도록 합니다.

이러한 디지털 자산이 저장된 블록체인과 직접 상호 작용할 필요 없이 사용자는 선호하는 암호화폐 거래소에 로그인하고 몇 개의 버튼을 클릭하면 짜잔! 자신의 암호화폐를 구매합니다. 사람들의 삶을 더 쉽게 만들어 주는 기술이라는 것은 의심할 여지 없이 좋은 일입니다.

그러나 이러한 거래소가 작동하는 기술(블록체인)의 특성상 사용자는 거래소 자체 네트워크 외부의 위치에서 비트코인 및 기타 암호화폐를 자신의 거래소 계정으로 보낼 수도 있습니다.

암호 화폐 거래의 세계에 익숙하지 않은 사람들을 위해 이것의 예는 내가 별도의 거래소(예:Kraken)에서 하나의 암호 화폐를 구입한 다음 미국 달러로 현금화할 수 있도록 Coinbase로 이체하는 것과 같습니다. 이런 종류의 일은 항상 발생합니다. 그리고 다양한 이유로.

암호 화폐를 다른 위치 및 다른 지갑 주소로 보낼 수 있는 것은 실제로 암호의 전체 전제의 핵심입니다. 암호화폐에 대한 아이디어를 매우 흥미롭게 만드는 것은 제3자 검증이 필요하지 않은 이 쉬운 가치 이전 메커니즘입니다. 그러나 이 핵심 원칙은 막대한 암호화폐 세금 문제의 원인이기도 합니다.

IRS 취급 암호화폐는 통화가 아닌 세금 목적으로 자산으로 사용됩니다. 다른 형태의 자산(주식, 채권, 부동산)과 마찬가지로 암호화폐를 취득한 가격보다 많거나 적은 가격으로 암호화폐를 판매하거나 거래할 때 세금 보고 의무가 발생합니다.

예를 들어, 2018년 4월에 0.1 비트코인을 $1000에 구입하고 2개월 후 $2,000에 팔았다면 $1,000의 자본 이득을 얻게 됩니다. 이 이익을 세금 신고서에 보고하고 어떤 과세 등급에 해당하는지에 따라 이익에 대해 일정 비율의 세금을 납부하게 됩니다. 요율은 세금 브래킷과 단기 이득인지 장기 이득인지에 따라 변동합니다.

세금에 대한 이러한 손익을 보고하려면 판매 시점에 암호화폐의 각 판매 또는 거래에 대한 비용 기준 및 공정 시장 가치에 대한 기록이 있어야 합니다. 비용 기준은 단순히 자산을 취득하기 위해 투자한 금액입니다. 공정 시장 가치는 자산을 매각하거나 처분할 때 받은 달러 가치입니다.

위의 예에 따라 비용 기준은 $1,000이고 공정 시장 가치는 $2,000입니다. 세금 문서에 거래로 인한 1,000달러의 이익과 함께 이 수치를 각각 보고합니다.

이 프로세스는 주식 거래자가 거치는 동일한 보고 프로세스이므로 주식에 투자하거나 거래하는 경우 친숙하게 들릴 것입니다.

암호화폐 세금 안내 읽기 더 자세한 개요를 보려면.

여기에 큰 문제가 있습니다.

사용자가 지속적으로 거래소 안팎으로 암호화폐를 전송하고 있기 때문에 거래소는 귀하가 이러한 암호화폐를 처음 취득한 방법, 시기, 장소 또는 비용(비용 기준)을 알 방법이 없습니다. 귀하의 계정에 표시되는 것만 볼 수 있습니다.

암호화폐를 거래소 안팎으로 전송하는 순간 그 거래소는 세금 보고의 필수 구성요소인 암호화폐의 비용 기준과 공정한 시장 가치를 자세히 설명하는 정확한 보고서를 제공할 수 있는 능력을 상실합니다.

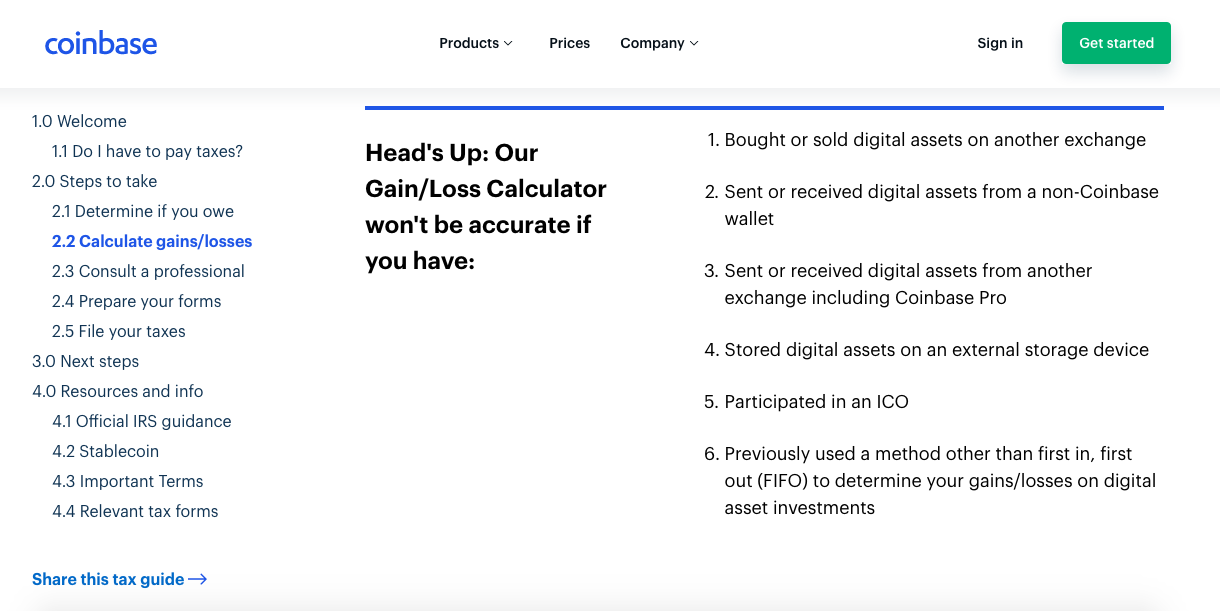

아래 그림에서 볼 수 있듯이 Coinbase는 아래 시나리오 중 하나라도 발생하면 생성된 세금 보고서가 정확하지 않은 방법을 사용자에게 설명합니다. 이는 수백만 명에 달하는 Coinbase 사용자의 2/3 이상에 영향을 미칠 가능성이 있습니다.

많은 측면에서 암호화폐 거래는 주식 거래처럼 보일 수 있습니다. 그러나 세금 보고의 경우 Etrade 또는 Fidelity와 같은 온라인 중개인은 귀하에게 1099-B를 제공해야 합니다. 세금보고에 필요한 데이터를 자세히 설명하는 연말. 이 데이터에는 암호화폐 거래소의 특성상 할 수 없는 모든 거래에 대한 비용 기반 및 공정한 시장 가치가 포함됩니다.

이런 의미에서 브로커와 암호화폐 거래소를 구분하는 주요 차이점은 Apple 주식을 오프라인 지갑으로 보낸 다음 지역 쇼핑몰에서 상품과 서비스를 구매할 수 없다는 점입니다. 암호 화폐는 쉽게 양도할 수 있다는 점에서 본질적으로 다릅니다. 궁극적으로 소비자에게 막대한 세금 보고 골칫거리를 만드는 것은 이러한 품질입니다.

모든 문제에는 솔루션을 제공할 기회가 옵니다.

이 경우 암호화폐 세금 문제에 대한 솔루션은 구매, 판매, 거래, 에어드랍, 포크, 채굴된 코인, 교환, 스왑 및 수신된 암호화폐를 구성하는 모든 암호화폐 데이터를 하나의 플랫폼으로 통합하여 다음을 수행할 수 있도록 하는 데 달려 있습니다. 필요한 모든 데이터가 포함된 정확한 세금 프로필을 작성합니다.

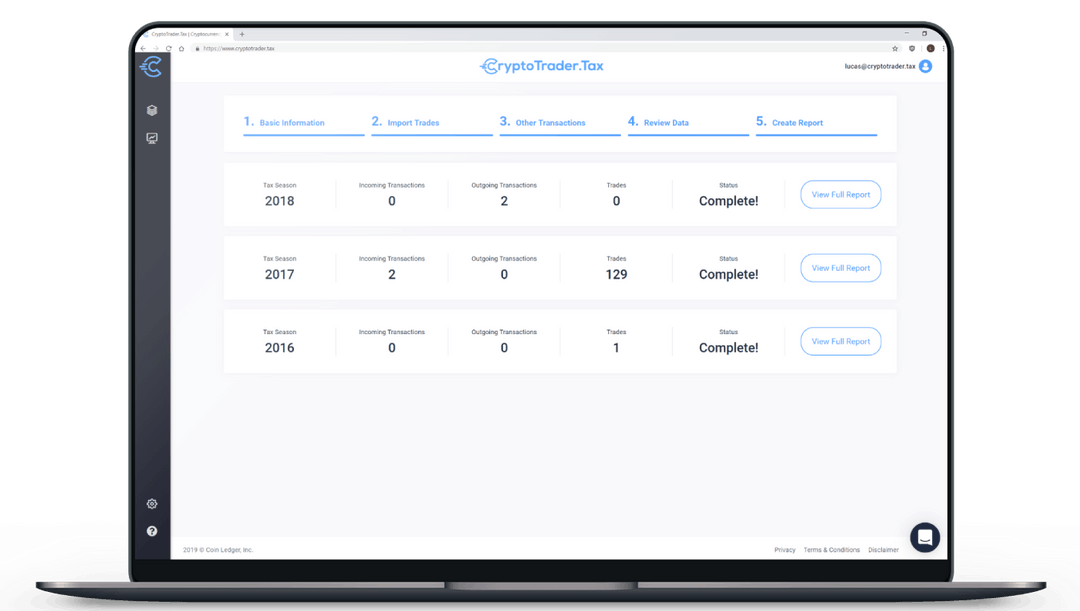

우리는 이것을 CryptoTrader.Tax에서 정확히 구축했습니다.

CryptoTrader.Tax 세금 문제를 해결하기 위해 구축된 암호화폐 거래자를 위한 도구입니다. 이를 통해 암호화폐 사용자는 거래소와 통합하여 모든 과거 거래 데이터를 집계하고 모든 것을 하나의 플랫폼으로 쉽게 가져올 수 있습니다. 과거 데이터가 시스템에 있으면 세금 엔진은 암호화폐 거래자가 8949와 같이 제출하는 데 필요한 모든 세금 보고서를 자동으로 생성합니다. .

오늘날 수천 명의 사용자가 CryptoTrader.Tax를 사용하여 필요한 암호화폐 세금 보고서를 안전하고 자동으로 작성합니다. . 사용자는 생성된 보고서를 자신의 세무 전문가에게 가져오거나 TurboTax와 같은 세금 소프트웨어에 간단히 업로드할 수 있습니다. 또는 세금법 .

2018년 1월부터 CryptoTrader.Tax 팀은 거래자에게 원활하고 빠른 제출 프로세스를 제공하기 위해 Intuit의 TurboTax와 협력 관계를 맺었습니다.

새로운 산업과 시장이 등장할 때마다 인프라 문제가 항상 함께 나타납니다. 대중 시장이 신기술이 가져오는 특정 효율성을 이용하기 전에 이러한 근본적인 문제를 해결해야 합니다. 암호화폐와 블록체인의 세계도 다르지 않습니다. 근본적인 문제가 계속해서 하나씩 해결될 수 있다면 암호화폐 경제는 번창할 것입니다.