나는 그것을 바로 앞에서 말할 것입니다 ... StatArb라고도하는 Statistical Arbitrage를 사용하는 데 특별한 지식이 필요하지 않습니다. 페어 트레이딩을 위한 멋진 이름입니다. 그러나 쌍 거래라는 용어조차도 일부 거래자는 확신하지 못합니다. 움직이는 부분이 너무 많아서 사람들은 자산 하나를 사고 다른 자산을 팔아서 이익을 얻는 방법을 이해하기 위해 고군분투합니다.

하지만 그렇게 복잡하지 않습니다. StatArb는 달성하기 어려운 시장 분석에서 한 가지를 제거합니다. 바로 방향 예측입니다. StatArb는 방향에 구애받지 않으며 일반적으로 유지하기 어려운 상황에서도 수익을 올릴 수 있습니다. StatArb 거래의 놀라운 점은 두 개의 상관 관계가 있는 자산 간의 관계를 거래한다는 것입니다. 이는 본질적으로 잘 정의되고 높은 확률의 우위를 제공합니다.

StatArb의 또 다른 좋은 점은 자연스럽게 헤지된 위치에서 위험 회피를 제공하고 시장이 어떤 방향으로 흘러가는지 신경 쓸 필요가 없으며 선물을 사용하면 거래 비용에 대해 상당한 할인을 받을 수 있다는 것입니다. 아주 간단한 몇 가지 규칙을 따르기만 하면 됩니다.

StatArb는 완벽한 방법론입니까? 아니요, 하지만 방향성 트레이더를 괴롭히는 대부분의 것을 제거합니다. StatArb의 유일한 실제 문제는 널리 사용되는 거래 플랫폼에서 사용하기 쉽고 직관적인 도구를 사용할 수 있다는 것입니다. 이것이 아마도 소매 상인들이 이 전략을 채택하지 않은 주된 이유일 것입니다.

StatArb 쌍 거래의 전체 전제는 상관 관계가 높은 두 자산을 일치시키고 가치의 차이를 거래하는 것입니다. 이 가치의 차이는 관계의 변화를 나타냅니다. 두 가지가 매우 유사하여 관계가 단절되면 결국 관계가 정상으로 되돌아갈 가능성이 높습니다.

따라서 StatArb 쌍을 거래하는 방법은 중단을 기다리고 통계적 측정(일반적으로 하나의 표준 편차)을 사용하여 중단을 측정한 다음 쌍의 실적이 저조한 쪽을 매수하고 실적이 높은 쪽을 매도하는 것입니다. 그런 다음 쌍이 정상으로 회귀하면서 돈을 벌고 둘 사이의 간격을 좁힙니다.

쌍의 상관관계가 높으면 분기 또는 중단이 자체적으로 복구될 확률이 매우 높습니다. 이는 기본적으로 모든 종류의 조건에서 서로 이동한다는 것을 의미합니다. 통계 도구를 사용하여 이 수준의 상관 관계를 측정할 수 있습니다. 가장 일반적인 방법은 -1 ~ +1 범위의 쌍 상관 계수를 측정하는 것입니다. +1에 가까운 점수는 쌍이 상관 관계가 있음을 의미합니다. 대부분의 StatArb 거래자는 0.5 이상의 점수를 거래하기에 충분하다고 생각합니다.

매우 높은 상관 관계(> 0.70)를 나타내는 수학적 증거가 회귀 확률을 75% 이상으로 사실상 주어진 것으로 만듭니다. 이것이 바로 엣지 트레이더가 꿈꾸는 유형입니다.

대부분의 거래 플랫폼에서는 차트에 2개 이상의 기호를 포함할 수 있으며 스크립트를 사용하여 관계를 그릴 수 있습니다. 일부 플랫폼은 다른 플랫폼보다 더 잘 수행합니다. 예를 들어 Think or Swim(ToS)을 살펴보겠습니다. 두 개의 주식이나 선물을 그리는 것은 매우 간단합니다. 금 ETF와 은 ETF GLD와 SLV를 각각 살펴보겠습니다. 차트에 "GLD – SLV"라는 간단한 공식을 입력하면 ToS가 차트를 표시합니다.

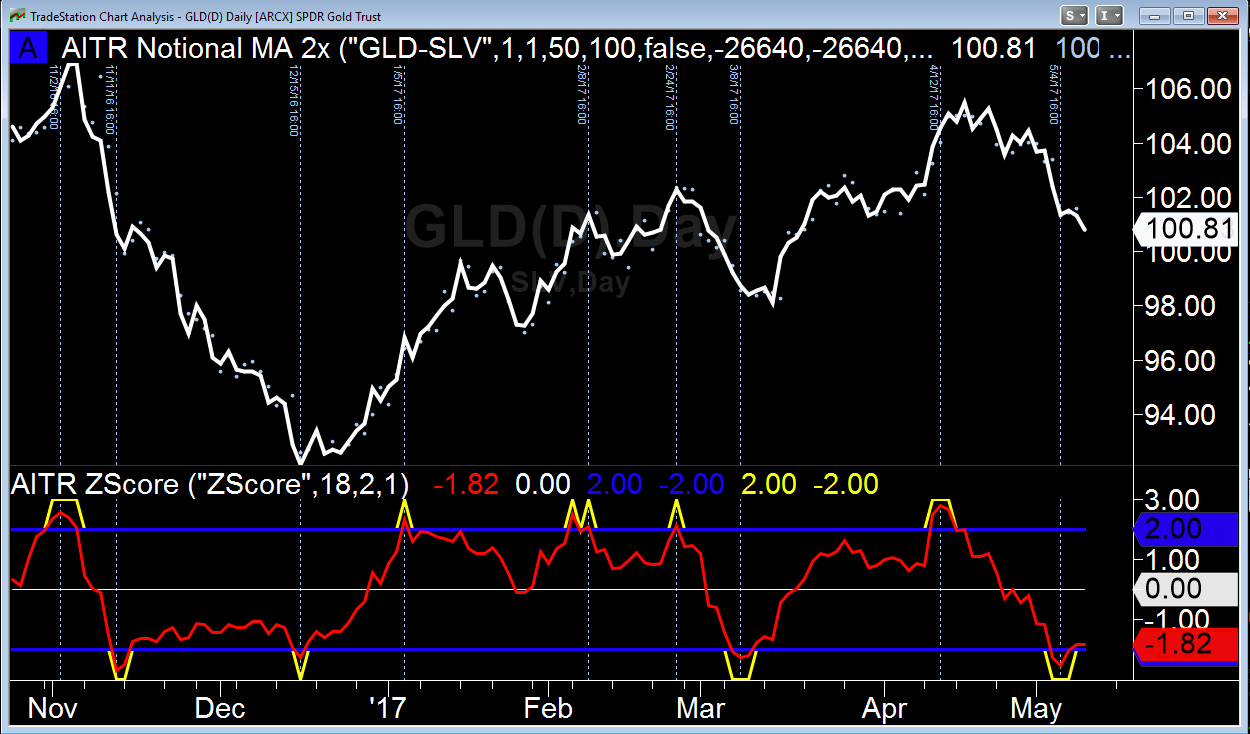

그건 그렇고, 웹에는 주식과 ETF의 상관관계를 계산하기 위한 훌륭한 도구가 많이 있습니다. 여기에 하나가 있습니다. 특히 ETF의 경우. 아래는 쌍을 표시하는 특수 지표를 사용하여 TradeStation으로 만든 차트입니다. 현재 0.51에 있는 실행 중인 상관 계수를 보여주는 상관 표시도 있습니다. 상관 관계는 상관 관계가 0.50보다 약간 높은 수준으로 안정적임을 보여줍니다.

이 두 차트는 GLD 1주 가치에서 SLV 1주 가치를 뺀 값(현재 $101.34)을 표시합니다. 모든 종류의 기존 차트 도구와 지표를 적용하여 단일 주식, ETF 또는 선물과 마찬가지로 매수 및 매도 포인트를 결정할 수 있습니다. 그러나 우리는 통계적 차익 거래를 하고 있기 때문에 통계 도구를 사용하여 피벗 포인트를 측정하는 것이 일반적으로 인정됩니다. 사용하는 매우 일반적인 도구는 Z-점수라고 합니다. 아래에 나와 있습니다.

Z-점수 표시기는 RSI 또는 스토캐스틱과 유사하지만 쌍이 0선을 기준으로 이동한 표준 편차의 수를 보여줍니다. 아래 표시기에는 페어가 해당 금액만큼 이동할 때 신호를 생성하는 2 표준 편차 경고 라인이 있습니다. 거래를 수행하는 데 사용할 수 있는 잠재적인 장소입니다.

위의 차트는 설명 및 교육 목적으로만 사용됩니다. 나는 거래 전략을 암시하거나 이러한 거래를 해야 한다고 권장하지 않습니다. 사실, 다른 전략과 마찬가지로 그 지점에 도달하기 전에 해야 할 일이 더 있습니다. 그러나 우리는 GLD와 SLV 사이의 관계를 그리는 중이지 어느 방향의 방향이 아니라 그 아이디어를 기반으로 전략을 세워야 한다는 점을 명심하십시오.

어떤 사람들은 두 개의 ETF를 계획하고 그것으로 충분하다고 생각할 수도 있지만, 그렇지 않습니다. 순 자산 가치(NAV)라고도 하는 기본 가치 측면에서 두 자산이 동일하게 표시되는지 확인해야 합니다. 즉, 금과 은의 동등한 가치를 나타내는 주식의 비율이 있습니다. 이것이 필요하다는 것을 보여주는 상당한 양의 학문적 및 실용적인 연구가 있습니다. ETF의 경우 약간의 연구가 필요합니다. 선물의 경우 공시된 선물 가격에 모든 선물 상품의 구성요소인 자산의 큰 가치를 곱하는 간단한 계산입니다.

내가 개발한 My TradeStation 표시기는 자산 쌍을 표시하고 두 가지 선물 상품을 적용할 때 자동으로 가치 계산을 수행합니다. 원하는 계약 비율을 지정할 수도 있습니다. 일부 쌍은 증거금 요구 사항에 대한 전체 할인을 받기 위해 특정 비율이 필요합니다. 이는 주식 및 ETF가 아닌 선물의 기능으로, Chicago Mercantile Exchange는 헤지 포지션의 결과로 감소된 위험 계산을 기반으로 이 할인을 결정합니다. 즉, 주식보다 StatArb를 할 때 선물을 거래하는 것이 더 저렴하고 더 많은 레버리지와 세금 혜택도 얻을 수 있습니다.

이것은 쌍 거래를 실행하기 위해 알아야 할 마지막 사항입니다. 거래의 양면을 동시에 실행해야 합니다. 롱 다음 숏을 실행하거나 그 반대로 실행하여 거래에 참여하지 마십시오. 몇 번이고 벗어날 수 있지만 결국에는 고통을 겪을 것입니다. 그러나 걱정하지 마십시오. 거래의 양면을 동시에 실행할 수 있는 아주 간단한 방법이 있습니다. OSO(Order Sends Order)라고 하는 대부분의 거래 플랫폼에 있는 기능입니다. OSO 주문을 설정하고 버튼 클릭 한 번으로 실행하기만 하면 됩니다.

TradeStation의 TradeManager에는 OSO 주문을 설정할 수 있는 Staged Orders라는 기능이 있습니다. Think or Swim에는 몇 가지 방법이 있습니다. 가장 쉬운 방법은 쌍 거래 플랫폼을 사용하는 것입니다. 다른 방법은 주문을 Blast All로 설정하고 거래의 양면을 주문 목록에 추가하는 것입니다. 그게 다야!

이 몇 가지 필수 작업을 완료하고 상관 쌍을 거래하고 OSO 주문과 동시에 거래를 실행하면 계속할 수 있습니다. 계획과 전략만 있으면 시장이 어떤 방향으로 흘러갈지 신경 쓰지 않고도 높은 확률의 거래를 하는 통계적 중재자(Statistical Arbitrageur)가 될 수 있습니다.