은퇴를 위한 저축이 어렵다고 생각하십니까? 당신은 혼자가 아닙니다.

작업이 필요합니다. 오늘 벌어서 오늘 쉽게 쓸 수 있는 달러를 모아서 버려야 합니다. 아마도 수십 년 후일 것입니다.

일을 그만두고 더 이상 수입을 얻지 못할 때 이 금액으로 지원됩니다.

불행하게도 미국 소비자들은 저축을 잘 하지 않습니다. 실제로 2016년 미국의 은퇴 상황에 대한 보고서를 발표한 정책 싱크탱크인 Economic Policy Institute에 따르면 미국에는 은퇴 저축 위기가 있습니다.

그러나 실제로 필요한 금액을 파악하는 것은 혼란스럽습니다. 특히 추정치는 재정 전문가마다 크게 다르기 때문에 더욱 그렇습니다.

보고서에서 찾은 내용은 다음과 같습니다.

평균적으로 32세에서 61세 사이로 정의되는 모든 생산 가능 가족은 95,776달러를 절약했습니다.

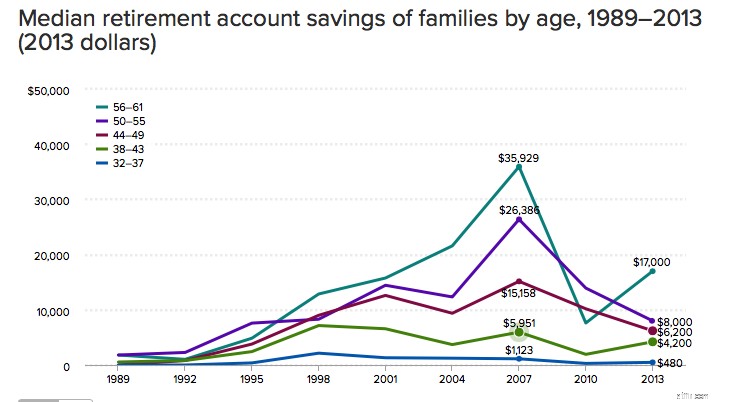

연령별 가족 평균 저축액은 다음과 같습니다.

56-61: $163,577

50-55: $124,831

44-49: $81,347

38-43: $67,270

32-37:4 <31 /P>

평균의 문제는 소득과 저축률이 높은 사람들이 총계를 위로 치우치는 경향이 있다는 것입니다.

실제는 저축액의 중앙값에 더 가깝습니다. 중앙값은 정확한 중간으로 숫자가 절반은 더 많은 금액을 저장하고 절반은 더 적은 금액을 저장한 곳을 나타냅니다.

이 숫자는 다음과 같습니다.

56-61: $17,000

50-55: $8,000

44-49: $6,200

38-43: $4,200

32-37: $480

대부분의 재정 고문은 일반적으로 은퇴 후 소득의 70%에서 80%를 대체할 만큼 충분히 저축할 것을 권장합니다.

이 공식은 작업을 마친 후 필요한 것이 사람마다 다르기 때문에 다소 논쟁의 여지가 있습니다. (많은 사람들의 경우 퇴직 후 지출이 근로 연령보다 훨씬 낮을 수 있습니다.)

일반적인 규칙에 따르면 현재 $100,000를 벌면 표준 연간 인출액이 연간 4%라고 가정할 때 퇴직 연령까지 약 $180만 달러를 저축해야 합니다.

저축액이 위의 평균 및 중간 저축액보다 훨씬 적은 금액과 더 유사하더라도 괜찮습니다.

소득의 70%를 차지할 필요는 없지만 돈을 저축하는 것에 대해 진지하게 생각해야 할 것입니다. 가능하다면 매년 세전 소득의 15%에서 20%를 투자하도록 노력해야 한다고 금융 전문가들은 말합니다.

세금 혜택을 받는 계정을 활용하십시오. 401(k)에 접근할 수 있는 경우 연간 최대 $19,000를 저축할 수 있습니다.

IRA를 통해 $6,000를 예치할 수 있으며 최대 $7,000의 캐치업 금액을 적립할 수 있습니다. Traditional IRA 계정에 대한 기부는 과세 소득을 낮추는 반면 Roth IRA 계정에 대한 기부는 세금 공제가 되지 않지만 두 계정 유형 모두 퇴직할 때까지 소득이 비과세됩니다.

스태시 은퇴하기