은퇴를 위한 재무 계획(누적 단계)과 은퇴 중 재무 계획(축적 단계) 사이에는 큰 차이가 있습니다.

내 말의 의미를 살펴보겠습니다. 이 게시물에서는 투자에 대한 논의를 제한하겠습니다.

이 단계에서 은퇴 자금을 모으려고 합니다. 분명히 이 단계는 은퇴 전입니다.

은퇴(누적 단계) 동안 소득을 포트폴리오에 의존해야 합니다.

장기 평균 수익뿐만 아니라 걱정해야 합니다.

반환 순서도 걱정해야 합니다.

시장이 하락하는 시기에 포트폴리오에서 철수하기 때문에 포트폴리오가 매우 빨리 고갈될 수 있습니다. 그리고 이것은 또 다른 문제를 야기합니다.

포트폴리오가 복구할 수 없을 정도로 고갈된 경우 순조로운 수익이 돌아오면 얼마 남지 않을 수 있습니다.

누적 단계에 있을 때는 장기 평균 수익률에 의존하는 것이 좋습니다. 은퇴하는 동안 반환 순서의 중요성을 훼손하지 마십시오.

예시를 통해 이해해 봅시다.

60세에 은퇴했다고 가정해 봅시다.

이러한 가정으로 Rs가 필요합니다. 50,000 X 12개월 X 30년 =180만 루피가 은퇴를 지속합니다. 포트폴리오에 대한 수익률을 0%로 가정했습니다.

반환 가정에 대해 알아보겠습니다.

연간 10%의 장기 수익률을 제공하는(그리고 앞으로도 계속 그렇게 할) 자산 클래스인 주식이 하나만 있다고 가정해 보겠습니다. 또 비논리적이다. 함께 플레이하세요.

연초에 코퍼스에서 탈퇴하여 남은 연도를 준비합니다.

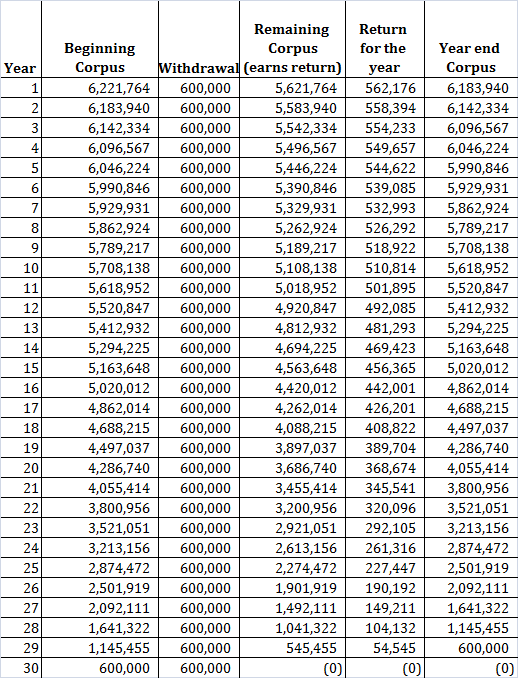

이러한 가정(인플레이션 0%, 수익률 10% 및 연초 철수)을 사용하면 은퇴를 위해 Rs 62.2 lacs가 필요합니다. (0% 수익률 가정에서 Rs 1.8 crores에서 감소).

좋지 않나요? 모든 것이 늠름합니다.

매년 연 10%의 수익을 올릴 수 있습니다. 귀하의 말뭉치는 90 번째 후에 종료됩니다. 년.

매년 10%의 수익을 기대하십니까?

실생활에서 수익은 일정하지 않습니다. 장기적 평균은 약 10%일 수 있지만 매년 10%를 벌 수 있다는 의미는 아닙니다.

당신이 운이 좋지 않아 시장에 좋지 않은 패치가 있는 동안 은퇴하면 어떻게 됩니까?

제어할 수 없습니까?

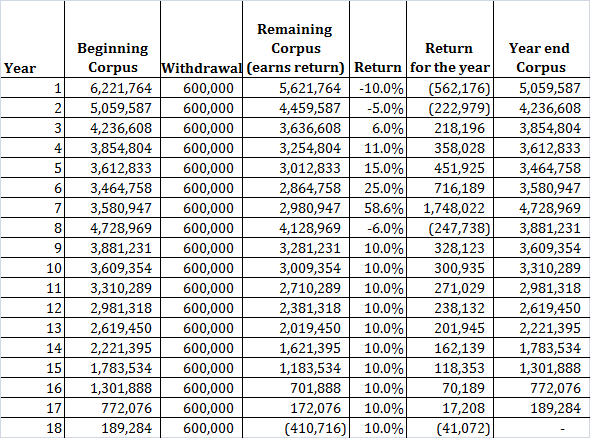

다음 예에서는 귀하가 벌어들이는 장기 평균 수익이 연 10%가 되도록 몇 년 동안의 수익을 선택했습니다. 그러나 초기 몇 년은 시장에 좋지 않습니다.

귀하의 포트폴리오가 18일 에 소진되었습니다. 년도. 남은 12년 동안 무엇을 하시나요?

내 요점을 설명하기 위해 반환 순서를 선택했음을 이해해 주십시오. 또 다른 일련의 수익률의 경우, 귀하의 포트폴리오는 몇 년 동안 계속됩니다. 수익이 순조롭게 진행되면 상속인에게 유산을 남길 수도 있습니다.

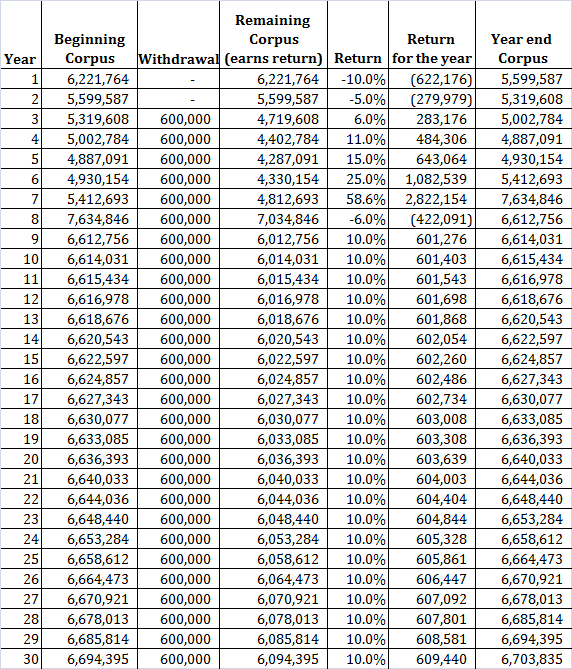

예를 들어, 반환값을 1 st 로 바꾸면 및 7 년(-10% 및 58%), 90년 말에 Rs 1.1 crores를 얻게 됩니다.

초기에 불리한 시장 상황에 직면했다면 포트폴리오가 계획된 기간 동안 지속되지 않을 수 있습니다.

이 문제가 발생한 이유는 무엇입니까?

동시에 말뭉치에서 철수했기 때문에 이 문제가 발생했습니다.

루피 비용 평균은 반대 방향으로 작동합니다. 더 낮은 가격으로 더 많은 장치를 사용 소득 수준을 유지하기 위해 .

따라서 손실이 영구적이 되었습니다.

반환이 제대로 이루어졌을 때 이미 피해가 발생한 상태였습니다.

읽기 :Equity Funds의 SWP가 왜 나쁜 생각인가요?

예를 들어, 일정 수익 시나리오에서 2년이 끝나면 Rs 61.5 lac이 남게 됩니다. 우리가 고려한 시나리오에서는 Rs 42.3 lac만 남습니다. 30% 이상 적습니다.

귀하의 출금율이 급격히 상승했습니다.

비교하면, 3년차에 일정 수익 시나리오에서 포트폴리오의 ~10%를 인출하는 반면, 두 번째 경우에는 포트폴리오의 거의 15%를 인출합니다.

완료.

저는 인플레이션을 0%로 간주했습니다. 긍정적인 인플레이션이 있었다면 상황은 더욱 악화되었을 것입니다.

분명히 귀하는 반환 순서를 제어하지 않습니다. 그러나 다음은 은퇴 계획에 포함시킬 수 있는 몇 가지 사항입니다.

예를 들어, 동일한 일정하지 않은 수익 시나리오를 계속하지만 처음 2년 동안 인출은 없습니다.

처음 2년 동안은 인출이 전혀 없었지만 30년이 지나면 67루피의 멋진 변화가 남아 있음을 알 수 있습니다. 당신은 나쁜 년에 철수를 피했습니다. 따라서 좋은 결과가 나왔을 때 코퍼스는 여전히 주변에 있었습니다.

은퇴를 위해 저축하는 동안 일련의 잘못된 수익을 봤다면 어떻게 되었을까요?

30년 동안 매년 1월 1일에 6,000루피를 투자한다고 가정해 봅시다.

연간 10%의 일정한 수익률로 108억 루피를 얻게 됩니다. .

이전에 표시된 것처럼 일정하지 않은 수익의 경우 1247만 루피가 됩니다.

예, 더 큰 말뭉치로 끝납니다.

이는 훨씬 더 큰 자료에서 더 높은 수익을 얻었기 때문에 발생했습니다. 다른 게시물에서 비슷한 사례에 대해 논의한 적이 있습니다.

항상 발생하는 것은 아닙니다. 이는 특정 반환 순서에 대한 것입니다. 특히 누적 단계가 끝날 무렵 수익률이 좋지 않은 경우 다른 시퀀스에서 결과가 역전될 수 있습니다.

따라서 변동성은 축적 단계에서 친구가 될 수 있습니다(하지만 보장은 없음) . 여전히 기여하고 있기 때문에 경기 침체 중에 더 많은 단위를 얻을 수 있습니다. 이것은 나중에 시장이 좋은 쪽으로 바뀔 때 당신에게 보상합니다.

그 외에도 누적되는 동안 조정할 수 있습니다. 예를 들어, 목표 퇴직 코퍼스에 도달하는 데 어려움을 겪을 것이라고 생각되면 투자를 늘릴 수 있습니다.

은퇴 기간(축소 단계)에는 그러한 사치가 없습니다.

이 게시물은 2017년 6월 17일에 처음 게시되었습니다.