투자자로서 우리는 투자 선택을 하면서 다양한 투자 상품을 비교하는 것을 좋아합니다. 우리 대부분은 반품 시 다른 제품을 비교합니다. 우리는 3년, 5년, 10년 수익률을 봅니다. 다양한 범위에 대한 롤링 수익률을 살펴봅니다. 좋은 일이다. 그러나 성과가 보고되는 방식도 살펴봐야 합니다.

보고된 내용을 얻지 못할 수 있습니다. 이 게시물에서는 실제 수익이 보고된 성과와 어떻게 다를 수 있는지 이해하기 위해 4가지 투자 방법(뮤추얼 펀드, ULIP, NPS 및 PMS)을 살펴봅니다.

뮤추얼 펀드의 경우, 당신은 당신이 보는 것을 얻습니다.

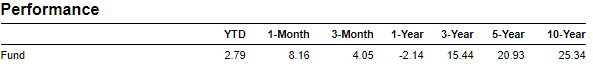

이것이 뮤추얼 펀드 실적에 대해 본 것이라고 가정해 보겠습니다.

If5년 뮤추얼 펀드의 성과는 연 20.93%의 수익을 올린 것으로 나타납니다. 그리고 당신은 그 계획에 정확히 5년 전에 투자했고, 당신은 똑같은 수익을 얻게 될 것입니다. NAV가 투자 날짜에 Rs 100이고 100개를 구매했다고 가정해 보겠습니다. 5년 후 NAV는 Rs 258.6로 증가할 것입니다.

정확히 5년 전 투자한 10,000루피(100개 X 100개)는 25,826루피(연간 20.93%의 수익률)로 증가합니다.

모든 비용(자금 관리, 분배 등)은 이미 NAV에 내장되어 있습니다. 뮤추얼 펀드의 경우 이러한 모든 비용을 비용 비율로 결합하여 나타낼 수 있습니다. 보고된 성과는 NAV의 성장을 기반으로 계산되므로 보고된 투자 수익을 얻을 수 있습니다.

당신과 당신의 친구가 같은 날 같은 계획에 투자했다면 당신은 정확히 같은 수익을 얻게 될 것입니다.

ValueResearch 또는 MorningStar에서 수익을 보고 왜 동일한 뮤추얼 펀드에서 더 낮은 수익을 얻었는지 궁금해하는 경우가 많습니다. 이러한 수익 차이는 투자 시기에 따른 것이며 비용 때문이 아닙니다. 이러한 웹사이트는 주로 지점 간 수익을 보여줍니다. 5년 수익률은 정확히 5년 전에 투자를 했다면 투자에 대한 수익률을 의미합니다. 하지만, 당신은 그렇게 하지 않았습니다. 다른 날짜에 투자했거나 SIP를 통해 투자했을 수 있습니다. 따라서 제품의 반품 경험은 이러한 웹사이트에서 보는 것과 다를 수 있습니다. CAGR 대 IRR 대 XIRR?

ULIP의 경우 순수익이 펀드 실적보다 낮습니다. . 왜요? 귀하의 ULIP 기금 단위가 요금을 회수하기 위해 사용되었기 때문입니다.

단일 프리미엄 플랜에 투자하고 100단위의 FundX를 받았다고 가정해 보겠습니다. 펀드 X가 위에서 언급한 뮤추얼 펀드의 예와 동일한 수익을 제공한다고 가정해 봅시다. 명확히 하자면, 펀드 X는 뮤추얼 펀드가 아닌 ULIP 펀드입니다.

NAV 투자 날짜에 Rs 100입니다. 귀하의 자산은 Rs 10,000(100X 100)입니다. 5년 안에 해당 유닛의 NAV는 20.93%의 CAGR로 Rs 258.6으로 증가합니다(뮤추얼 펀드 예의 NAV도 동일한 수치로 증가했습니다).

그러나 수년에 걸쳐 귀하의 유닛 중 일부는 사망 비용, 관리 비용 등과 같은 다양한 비용을 회수하기 위해 상환될 것입니다. 향후 5년 동안 귀하의 유닛 중 10대가 상환된다고 가정해 보겠습니다. 90개만 남았습니다.

5년 후 Younet 자산은 90단위 X 258.6NAV/단위 =Rs 23,276입니다.

유효 복리 수익률은 연 18.04%에 불과합니다. (연간 20.93% 아님)

보험 회사에 공정하게 하기 위해 이것이 ULIP 자금 반환을 보고할 수 있는 유일한 방법입니다. ULIP에서 모든 투자자는 다른 수익을 경험하게 됩니다. 동일한 날짜에 똑같은 플랜을 구매하고 동일한 보험료를 지불하고 정확히 동일한 자금을 선택하더라도 이러한 현상이 발생합니다.

왜 이런 일이 발생합니까?

나이가 중요한 역할을 하기 때문입니다. 다른 모든 비용은 모든 투자자에게 동일할 수 있지만 사망 비용은 투자자의 나이와 관련이 있습니다. 나이가 많을수록 비용을 회수하기 위해 더 많은 유닛을 상환해야 하므로 사망 비용의 영향이 커집니다. 다른 모든 것이 동일하다면 25세(진입 연령)는 35세보다 더 높은 수익을 올릴 것입니다. A35세는 45세보다 더 높은 수익을 올릴 것입니다.

보험사에서 연령별로 수익률을 보고하기를 기대하는 것은 공정하지 않습니다. 따라서 펀드 관리비 또는 기타 펀드 비용 항목이 있는 경우 이를 회계처리한 후 실적을 보고합니다.

말하자면 뮤추얼 펀드 NAV는 모든 비용을 차감한 금액입니다. 이것은 ULIP의 경우가 아닙니다. 다른 비용을 회수하려면 ULIP 펀드 단위를 상환해야 합니다. NAV는 그대로 유지되지만 단위 상환으로 인해 포트폴리오 가치가 하락합니다.

이 게시물의 목적은 ULIP가 뮤추얼 펀드보다 나은지 또는 그 반대인지 알아보는 것이 아닙니다. ULIP 대 뮤추얼 펀드 논쟁에 대한 나의 견해는 이 게시물을 참조하십시오.

국민연금도 ULIP와 비슷하다. 모든 비용이 NAV에 포함되는 것은 아닙니다.

다만 국민연금은 순수 투자상품이기 때문에 사망보험금 개념이 없다. 또한 요금(NAV에 포함되지 않음)은 명목상이므로 성능에 큰 영향을 미치지 않습니다. 따라서 귀하가 얻는 수익은 보고된 성과와 매우 유사합니다(NPS 포트폴리오가 매우 작지 않은 경우).

이것이 내가 나이든 투자자들에게 ULIP를 멀리하라고 조언하는 이유 중 하나입니다. 사망 비용은 수익의 상당 부분을 잠식할 수 있습니다.

PMS의 경우 보고된 성과는 일반적으로 펀드 운용 수수료나 성과 수수료에 대한 조정조차 하지 않습니다. 이러한 비용은 계속해서 발생합니다. 영향을 평가하려면 PMS 비용과 수수료를 잘 파악해야 합니다.

추가 문제가 있습니다. PMS에서는 demat 계정에 직접 유가 증권을 보유합니다. 포트폴리오의 변동은 양도소득세 부채를 발생시킵니다. 이 변동으로 인해 PMS에서 돈을 인출할 수 없고 여전히 지불해야 할 세금이 있을 수 있습니다.

뮤추얼 펀드의 경우 펀드 매니저는 포트폴리오를 계속 휘젓고 다닐 수 있습니다. 귀하 또는 펀드에 대해 어떠한 세금 책임도 발생하지 않습니다. 귀하의 납세 의무는 귀하가 귀하의 단위를 상환할 때만 발생합니다.

그런데 뮤추얼 펀드가 PMS보다 낫다는 말은 아닙니다. 보고된 성과를 뮤추얼 펀드 성과와 비교하려면 PMS 비용을 더 자세히 조사해야 합니다.

뮤추얼 펀드, ULIP, NPS 및 PMS는 동일한 상품이 아닙니다. ULIPs는 생명 보험도 제공합니다. 국민연금은 퇴직연금 상품으로 연금을 의무적으로 구매합니다. 우리는 다른 재정적 필요와 다른 위험 성향을 가지고 있습니다. 따라서 이 제품들 사이의 선택은 성능만으로 반품되어서는 안 됩니다. 예를 들어, 10개의 주식 딥밸류 PMS 오퍼링(잠재적으로 매우 높은 위험이 있음)의 성과를 분산형 멀티캐주추얼 펀드와 비교할 수 없습니다. 그러나 수익률을 비교하는 동안 여전히 사과 대 사과를 비교해야 합니다.