Franklin Templeton AMC는 어제 폭탄을 투하했습니다. 2020년 4월 23일자 통신에서 6개의 부채 뮤추얼 펀드 계획을 청산한다고 알렸습니다.

이들은 매우 인기있는 계획입니다. 이러한 계획에 따라 결합된 자산은 약 28,000백만입니다.

Franklin Communication에서 발췌한 내용을 복사합니다.

이러한 계획의 전체 포트폴리오가 주머니에 들어 있는 것과 같습니다.

기초 자산 판매로 인한 실현 가치(또는 채권에서 이자/원금 수령)는 비례에 따라 단위 보유자에게 분배됩니다.

이러한 계획의 NAV는 여전히 매일 게시됩니다.

또한 프랭클린의 다른 뮤추얼 펀드(주식 및 부채)가 평소와 같이 영업을 하고 있습니다. 이 문제는 6개의 채무 뮤추얼 펀드 계획으로만 제한됩니다.

아니요, 귀하의 돈은 손실되지 않습니다(더 적게 돌려받을 수 있지만).

그냥 붙어 있습니다. 원할 때마다 꺼낼 수 있는 유연성을 잃어버렸습니다.

펀드가 이러한 투자에서 돈을 실현하면 귀하의 은행 계좌로 이체됩니다.

상환을 충족하려면 채권을 팔아야 합니다. 그리고 채권 시장은 특히 신용도가 좋지 않은 채권의 경우 유동적이지 않습니다.

비유동 시장에서 판매하려고 할 때 좋은 거래(때로는 전혀 거래 없음)를 얻지 못합니다. 우리는 3월 한 달 동안 대부분의 부채 뮤추얼 펀드(유동 펀드 포함)의 NAV가 어떻게 하락했는지 목격했습니다. 혹독한 상환 압력에 직면했기 때문입니다.

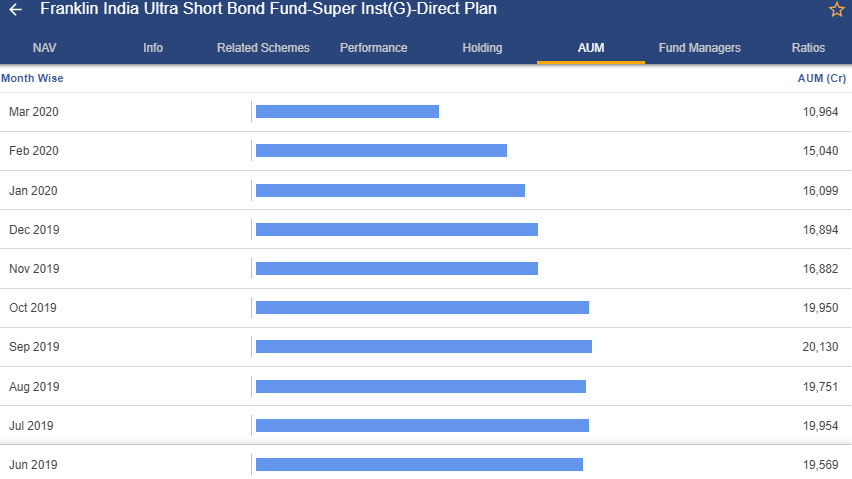

Franklin 계획은 또한 급격한 유출을 목격했습니다. 예를 들어 Franklin Ultra Short는 불과 몇 개월 전만 해도 ~ Rs 20,000 crore 계획이었습니다. 2020년 4월 23일 현재 계획의 규모는 Rs 9,728 crores입니다. 이전 게시물 중 하나에서 논의한 바와 같이 뮤추얼 펀드 계획 규모의 급격한 감소는 위험 신호입니다.

Franklin UST Bond Fund의 관리 자산이 하락한 방법은 다음과 같습니다.

Franklin은 이러한 계획의 포트폴리오 품질에 대해 가장 잘 알고 있습니다. 아마도 Franklin은 유출이 이 규모로 계속되면 상환을 충족할 수 없다는 것을 알아냈습니다. 포트폴리오의 신용 질이 특별히 좋지 않다는 것도 도움이 되지 않았습니다.

폐쇄와 그 여파는 많은 약한 기업의 생존 가능성을 시험할 것입니다. 따라서 이러한 약한 회사의 채권 구매자를 찾기가 어렵습니다.

어떻게 보면 신중한 행동이기도 하다. 상환이 계속되었다면 Franklin은 포트폴리오에서 더 나은 품질의 채권을 계속 판매했을 것입니다. 따라서 뒤로 물러난 투자자들은 훨씬 더 낮은 품질의 포트폴리오를 갖게 될 것입니다.

AMC가 소득(이자 지급 또는 원금 상환)을 실현하고 이 채권을 매각하는 즉시 돈을 돌려받을 수 있습니다. 현재로서는 채권 매각이 어렵습니다.

투자자라면 기초 포트폴리오를 살펴보고 다양한 익스포저가 언제 만기되는지 확인하십시오.

프랭클린 초단기 채권 펀드는 초단기 채권 펀드입니다. 초단기 채권 펀드의 경우 포트폴리오의 평균 만기는 SEBI 지침에 따라 최대 6개월입니다.

프랭클린 로우 듀레이션 펀드는 로우 듀레이션 펀드입니다. 듀레이션이 낮은 펀드의 경우 포트폴리오의 평균 만기(Macaulay 듀레이션)는 최대 1년입니다.

따라서 초단기 채권 펀드 포트폴리오가 더 빨리 성숙할 것으로 기대할 수 있습니다. 따라서 초단기 채권 펀드의 경우 더 빨리 돈을 회수할 수 있습니다(채무 불이행이 없는 경우 ).

동시에 6개월의 평균 만기가 모든 기초 채권이 6개월 이내에 만기된다는 것을 의미하지는 않습니다. 한도는 평균 만기(각 채권의 만기가 아니라 포트폴리오의 Macaulay Duration)에 있음을 기억하십시오.

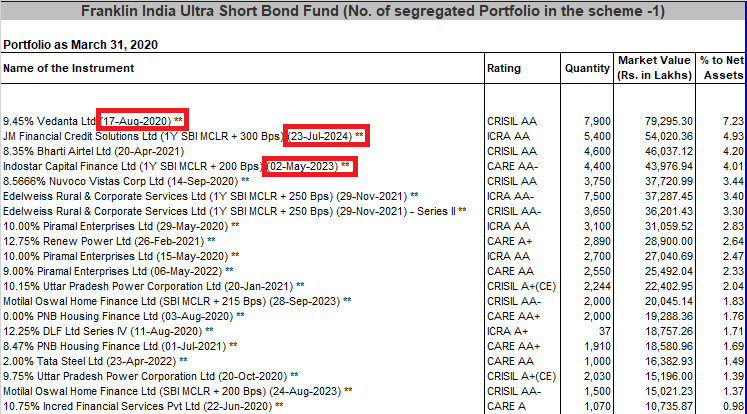

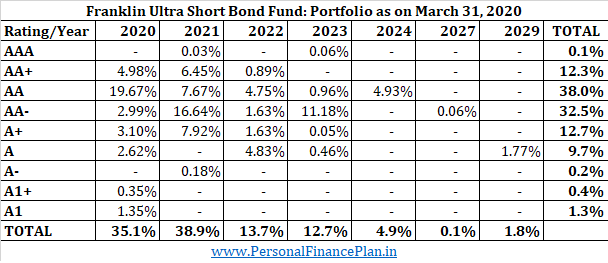

2020년 3월 31일 현재 Franklin Ultra Short Bond Fund의 일부 포트폴리오 보유 현황을 복사했습니다. 만기가 2024년까지 연장되는 일부 채권을 볼 수 있습니다.

이 데이터는 2020년 3월 31일에 있습니다. 3월 31일에 Franklin 초단기 채권 펀드의 규모는 루피 10,964백만입니다(4월 22일에는 루피 9,738백만). 따라서 지난 3주 동안 Rs 1,200 crores를 잃었습니다. AMC는 상환을 위해 투자를 매각했을 것입니다. 따라서 현재 포트폴리오는 위에서 복사한 포트폴리오와 매우 다를 수 있습니다.

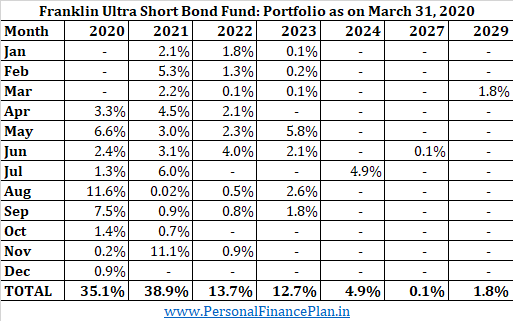

2020년 3월 31일 현재 포트폴리오의 경우 Franklin 초단기 채권 펀드의 만기 프로필은 다음과 같습니다.

모든 비율의 합이 100%를 초과합니다. 이는 2020년 3월 31일 현재 이 제도에 차입금이 있기 때문입니다.

앞서 언급했듯이 2020년 3월 31일 이후 포트폴리오가 변경되었을 수 있습니다. 향후 2년 동안 포트폴리오의 74%만 만기가 되는 것을 볼 수 있습니다. 이는 초단기 펀드로서는 상당히 기이한 일입니다. 이 데이터는 채권 만기(원금 상환)에 관한 것입니다. 모든 채권은 일정에 따라 이자를 계속 지급합니다. 따라서 표에 표시되는 것보다 더 많이 사용할 수 있습니다(기본값이 없는 경우).

신용 등급은 실제로 신뢰할 수 없지만 전체 포트폴리오의 품질에 대한 아이디어를 제공합니다. 이 경우 돌려받을 금액이 표시될 수 있습니다.

나는 신용도가 높은 순서대로 포트폴리오를 배치했다. 유일한 예외는 A1과 A1+로, 바로 상단에 있어야 합니다(하지만 저는 더 낮게 넣었습니다). CRISIL, ICRA CARE에서 다양한 신용 평가 기관의 신용 등급을 확인할 수 있습니다.

포트폴리오의 80% 이상이 AA- 이상입니다. 따라서 정당한 금액을 돌려받아야 한다고 생각합니다.

여기(Select Monthly Portfolio Disclosure)에서 다른 Franklin 펀드의 포트폴리오를 확인하고 유사한 분석을 수행할 수 있습니다.

위에서 논의한 것은 이 Franklin의 움직임이 투자자에게 미치는 영향입니다. 그러나 이 조치의 영향이 지대할 것이라고 생각합니다.

Franklin의 다른 부채 MF 계획에는 어떤 영향이 있습니까?

다른 신용 위험 펀드에 대한 신뢰는 어떻습니까? 이 카테고리가 살아남을 수 있을까요?

신용 위험 뮤추얼 펀드는 많은 약한 회사에 자금의 원천입니다. 그들의 부채에 많은 문제가 있다면 자산은 어떻습니까?

일반적으로 부채 뮤추얼 펀드에 대한 신뢰는 어떻습니까?

나는 답을 모른다. 시간이 말해줄 것입니다.

현명하게 투자 선택

공개 :저는 이러한 계획에 노출된 적이 없습니다. 그러나 Franklin이 Vodafone-Idea 채권에 대한 노출에 대한 이전 게시물에서 논의한 바와 같이 몇몇 고객에게 Franklin Ultra Short Bond Fund에 신용 위험 펀드로 노출할 것을 권장했습니다. 돌이켜보면 잘못된 결정으로 보입니다. Vodafone-Idea 문제, 특히 최근의 폐쇄 이후, 저는 투자자들에게 이 펀드를 종료하도록 요청하기 시작했습니다. 그러나 나는 이것을 모두에게 전달할 수 없었고 그들 중 일부는 작은 노출로 막혔을 것입니다. Franklin Ultra Short Bond Fund에 여전히 상당한 노출이 있는 특정 레거시 포트폴리오(저와 함께 일하기 전에 구매한 고객)가 있습니다. 그것은 고통스럽습니다. 더 잘할 수 있었습니다.