듀퐁 분석 소개: 주식 시장의 투자자로서 우리의 자본을 투자할 가치 있는 회사와 함께 고품질을 찾는 것이 중요합니다. 이에 대한 근거는 간단합니다. 시장에서 우리의 목표는 항상 먼저 자본을 보존한 다음 이익을 창출하는 것입니다.

투자자가 주식 분석 중에 사용하는 몇 가지 강력한 도구가 있습니다. 이 포스트에서 우리는 우리 포트폴리오의 목표로 삼는 주식의 질을 평가하기 위한 강력한 프레임워크인 Dupont Analysis를 공유하려고 시도할 것입니다. 여기에서 주식을 조사하면서 연구에 Dupont 분석을 통합하는 방법을 배우게 됩니다.

게시물은 쉽게 읽을 수 있어야 하며 독자들이 이 게시물이 시간에 매우 유용하다는 것을 알게 되기를 바랍니다. 의문 사항이나 설명이 있는 경우 언제든지 저희에게 연락하거나 의견을 게시하십시오.

목차

DuPont 분석은 Dupont Corporation의 Donaldson Brown에 의해 1920년대에 만들어졌습니다. 처음에 Brown이 프레임워크를 발명했을 때 이 프레임워크는 공개 시장 투자자들이 채택하기 전에 회사의 관리 효율성을 평가하는 데 사용되었습니다. 그의 천재성은 자기자본이익률(ROE) 공식을 구성 요소로 분해하여 ROE의 근본 원인을 분석하는 것이었습니다.

ROE를 구성 요소로 나누면 투자자가 회사의 비즈니스 모델과 주주를 위한 초과 수익을 달성하는 방법을 분석하는 데 도움이 됩니다.

대부분의 투자자(Warren Buffett 포함)는 ROE를 사용하여 주식의 품질을 판단하기 때문에 "품질"이 실제로 비즈니스 내에서 얼마나 깊은지 이해하는 데 큰 도움이 될 것입니다.

<노스크립트>

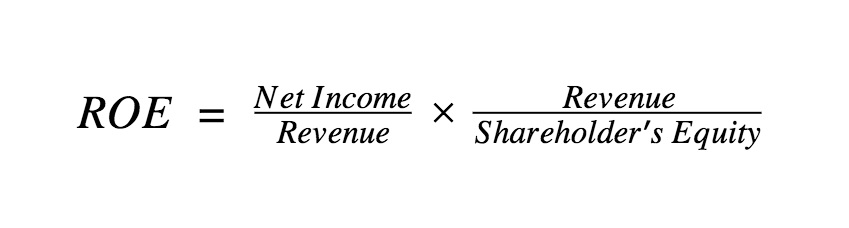

분석 기술이 어떻게 사용되는지 이해하기 위해 가장 기본적인 것부터 시작하겠습니다. 우리 대부분이 이미 알고 있듯이 자기자본이익률(ROE)은 다음 공식으로 계산됩니다. –

<노스크립트>

이제, 우리 친구 Brown Brown은 다음을 얻기 위해 표현식을 곱하고 나눕니다.

<노스크립트>

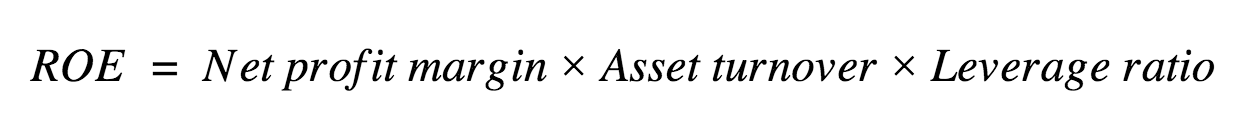

이 표현은 이제 아래와 같이 요약됩니다-

<노스크립트>

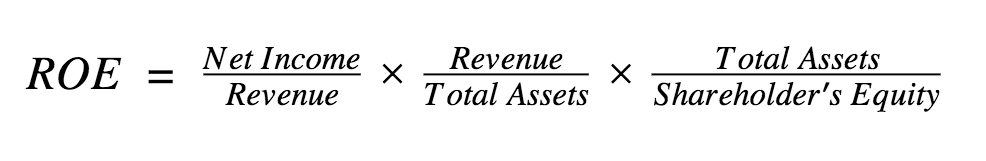

하지만 브라운은 여기서 그치지 않고 이 표정을 짓고 한 걸음 더 나아갔다. 이번에 그는 표현식을 총 자산으로 곱하고 나누어 DuPont 공식을 제공했습니다.

<노스크립트>

이는 다시 다음과 같이 요약됩니다.

<노스크립트>

마지막 표현에서 ROE는 단순히 비율(우리가 시작한 공식에 따름)이 아니라 회사 전체의 비즈니스 및 자본 상태를 이해하기 위한 프레임워크라는 것이 분명해졌습니다.

어떤 속성이 일정 기간 동안 ROE의 상승 또는 악화를 주도하는지 아는 것에서 귀중한 통찰력을 얻을 수 있습니다. 또한 회사를 동종 업체와 비교하여 회사 간 비즈니스 모델의 차이점을 더 깊이 이해하는 데 사용할 수 있습니다.

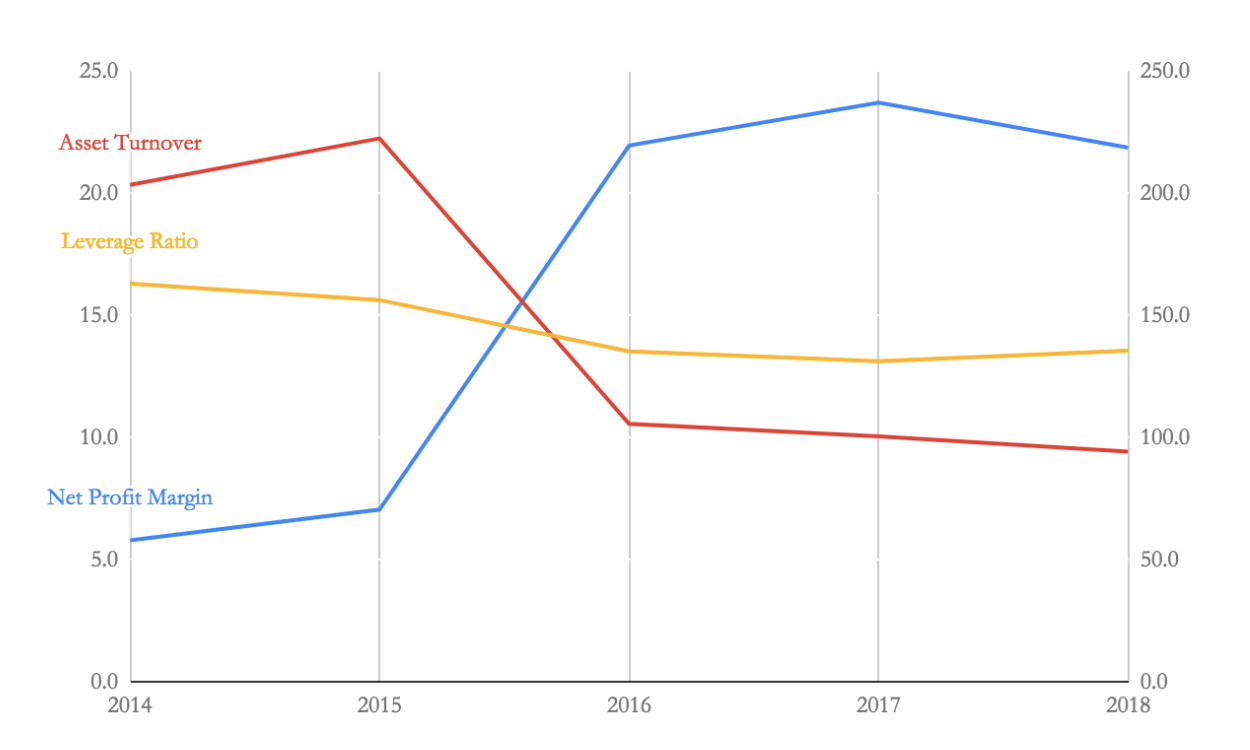

2014-2018년 기간 동안 Eicher 모터에 대한 DuPont 분석을 수행해 보겠습니다. 요약 테이블과 분석에서 얻은 세 가지 속성의 진화는 다음과 같습니다.

| 재무 비율 | 2014년 | 2015년 | 2016년 | 2017년 | 2018년 | 순 효과 |

|---|---|---|---|---|---|---|

| ROE | 19.2 | 24.5 | 31.3 | 31.2 | 27.9 | 증가 |

| 순이익률 | 5.8 | 7 | 21.9 | 23.7 | 21.9 | 증가 |

| 자산 회전율 | 203.3 | 222.4 | 105.5 | 100.3 | 94.1 | 감소 |

| 레버리지 비율 | 162.9 | 156.2 | 135.2 | 131.1 | 135.5 | 감소 |

표를 보면 5개 보고 기간 동안 ROE가 19.2%에서 27.9%로 개선되었음을 알 수 있습니다.

<노스크립트>

또한 회사가 레버리지와 자산 회전율을 감소시켰지만 순이익률이 거의 3.7배 증가하여 이러한 하락을 상쇄했음을 알 수 있습니다.

또한, 레버리지 비율은 2016년 이후 안정적이었고 자산 회전율은 2015-2016년에 하락한 후 2016-2018년에 완만하게 감소했습니다.

이 분석은 이제 추가 분석의 기초를 설정할 수 있으며, 위의 수치에서 제기된 질문은 다음과 같을 수 있습니다. (이것은 매우 철저하지는 않지만 프레임워크가 어떻게 사용되는지에 대한 아이디어를 제공할 수 있습니다)-

재무제표를 평가하여 생성된 질문과 함께 위의 질문에 답하면 투자자가 Eicher Motors를 보다 심층적으로 분석하는 데 도움이 될 수 있습니다.

ROE는 많은 투자자들이 관리 품질의 척도로 사용하기 때문에 DuPont Analysis의 통합은 ROE를 액면 그대로 사용함으로써 발생하는 모든 환상을 잠재우는 데 도움이 될 수 있습니다.

DuPont 공식에 따르면 ROE는 순이익률, 자산 회전율 및 레버리지 비율의 함수입니다. ROE의 상승 또는 하락은 이러한 측정항목의 해당 상승/하강으로 인해 발생할 수 있으므로 ROE가 높다고 항상 더 나은 성과를 나타내는 것은 아닙니다.

독자들은 금융 웹사이트에서 제공하는 데이터에만 의존하지 말고 다른 주식 평가 프레임워크와 함께 DuPont Analysis를 사용하는 것이 좋습니다. 또한 여기에서 DuPont 분석에 대한 자세한 내용을 읽을 수 있습니다.

이것이 이 포스트의 전부입니다. 도움이 되셨길 바랍니다. 즐거운 투자!!