1955년 Milton Friedman이 처음 제안한 ISA(Income Share Agreement)는 대학 교육에 자금을 지원할 때 학생들을 위한 전통적인 대출의 대안입니다. 돈을 빌리는 대신, 학생은 학교(또는 다른 기관)와 일정 기간 동안 미래 수입의 일정 비율을 지불하는 데 동의하는 계약을 체결합니다. 다시 말해, 학생은 형평성을 사용하여 효과적으로 교육 자금을 조달하고 있습니다(스스로 ), 부채보다.

적어도 이론적으로 ISA의 장점은 다른 유형의 자기 자본(부채 대비) 자금 조달과 마찬가지로 학생이 교육 자금 조달을 위한 지불금이 소득의 합리적으로 관리 가능한 비율로 유지되도록 보장하고 다음과 같은 수준에 도달하지 않도록 할 수 있다는 것입니다. 그들은 매달 학자금 대출을 지불할 여력이 없습니다. 그러나 주의해야 할 점은 연방 학자금 대출에는 이미 소득에 민감한 기능이 있어 학자금 대출 상환금이 과도하게 부담되는 것을 방지할 수 있으며 연방 학자금 대출 프로그램은 실제로 더 많은 저소득 학생에게는 ISA보다 유리합니다. 즉, 학생의 특정 상황에 따라 부채에 대한 형평성 질문에 답하는 것이 생각만큼 간단하지 않을 수 있습니다.

이 게시물에서 Derek Tharp – Kitces.com의 수석 연구원이자 University of Southern Maine의 재무 조교수 – 소득 공유 계약을 검토하고 대학 재정 지원을 원하는 학생들을 위한 보다 전통적인 대출과 비교하여 어떤 시기에 더 나은 선택이 될 수 있는지에 대한 질문을 탐구합니다.

두 가지 옵션을 비교하기 위한 출발점으로 ISA 활용과 학자금 대출로 인한 현금 흐름의 순 현재 가치 차이를 계산할 수 있습니다. 단, 소득 공유 계약의 요율과 조건이 다릅니다. 다양한 직업 전망과 다양한 산업에서 예상되는 수입으로 인해 학생의 전공에 따라 다릅니다. 따라서 예를 들어 ISA 스펙트럼에서 가장 유리한 요율과 기간이 있는 영어 전공은 ISA 스펙트럼에서 가장 유리한 끝에 있는 항공우주 공학 전공과 다른 조건을 받게 됩니다.

Purdue Research Foundation(이 새로운 유형의 자금 조달의 선도적 혁신자)이 제공하는 ISA에 기반한 몇 가지 가정을 사용하여 가상 현금 흐름 예측은 일반적으로 ISA와 비교하여 연방 대출을 사용할 때 학생들이 앞서 나갈 것이라고 제안합니다. 그러나 ISA를 민간 대출과 비교할 때 그 경우가 명확하지 않습니다. 개인 대출은 연방 대출과 동일한 소득 민감 기능을 갖고 있지 않기 때문에 ISA는 일부 불리한 보호를 제공할 수 있지만 학생이 결국 해당 분야에서 대략 평균 또는 그 이상의 소득을 얻는다는 가정 하에 상당한 비용으로 그렇게 할 수 있습니다.

그러나 주의할 점은 ISA가 역선택에 참여할 수 있는 상당한 기회를 제공한다는 것입니다(이러한 방식이 장기적으로 실행 가능하려면 ISA 제공자가 해결해야 하는 문제). 학생이 자신과 자신의 미래에 대한 개인 정보를 소유할 때마다 상대가 전혀 알 수 없는 직업적 욕망(예:졸업 후 바로 전업주부가 되고자 하는 욕망 또는 학위를 가진 졸업생의 정상보다 훨씬 낮은 급여를 받는 분야에서 일하고 싶은 욕망… 갖는 대출 기관과 "공유"될 수 있는 모든 소득), ISA는 상대적으로 더 매력적으로 보입니다. 또한 ISA에서 "소득"이 정의되는 방식에 따라(Purdue 계약에서는 W-2 및 Schedule C 소득으로만 나타남) ISA는 비전통적인 분야에서 일하거나 소득을 무언가로 구성할 수 있는 학생에게 매력적으로 보일 수 있습니다. 소득에 대한 ISA 정의를 충족하지 않는 것(예:"수동적" 임대 소득은 ISA 상환 목적을 위한 근로 소득으로 처리되지 않음).

그러나 요점은 단순히 ISA가 있는 "주식 자금 조달"대학이 직관적으로 학자금 대출에 대한 유리한 대안으로 보일 수 있지만 총 비용과 그 영향을 조사하기 시작할 때 이점이 나타나지 않는다는 것입니다. 미래 현금 흐름에. 그리고 ISA는 개인 대출과 비교할 때 상당한 불리한 보호를 제공할 수 있지만 학생이 선택한 분야에서 최소한 평균 수입을 얻는다면 그러한 보호는 물질적 장기적 비용을 수반합니다. 다시 말해서, 학생의 미래 수입을 “형평성”으로 대학 교육에 자금을 지원하는 것이 언제 더 나을 것인가에 대한 질문에 대한 대답은 거의 없습니다. 대신, 고정 부채 자금 조달에 참여하여 학생의 장기적 경력 잠재력을 위한 자금을 조달하는 것이 대부분의 경우 더 좋습니다!

Derek Tharp, Kitces.com의 수석 연구원이자 University of Southern Maine의 재무 조교수. 이 사이트에서의 작업 외에도 Derek은 RIA Conscious Capital을 통해 고객을 지원합니다. Derek은 공인 재무설계사이며 박사 학위를 받았습니다. Kansas State University에서 개인 재무 계획을 전공했습니다. derek@kitces.com으로 연락할 수 있습니다.

여기에서 Derek의 기사를 더 읽어보세요.

소득 공유 계약(ISA)은 학생이 학교(또는 다른 기관)와 체결하는 계약으로, 학생이 현재 교육에 사용하는 달러와 교환하여 미래 소득의 일정 비율을 양도하도록 의무화합니다. 사실상, 이는 학자금 대출을 통한 고등 교육의 전통적인 부채 융자와 대조적으로 자기 자신에 대한 지분(즉, 개인의 미래 수입의 일부)을 제공하는 것과 유사합니다.

일부 지지자들은 미래의 부채가 소득의 일정 비율로 고정되므로 학생의 실제 재정 결과에 따라 자동으로 상향 조정되거나 필요한 경우 하향 조정되기 때문에 소득 분배 방식이 학자금 대출보다 우월하다고 주장합니다. 다시 말해, 소득의 고정 비율을 지불하는 데 동의함으로써 학생들은 학생 재정 의무가 향후 총 소득의 미리 정의된(백분율) 임계값을 초과하지 않도록 할 수 있습니다.

예를 들어, John의 대학이 10년 동안 그의 미래 소득의 5%에 대한 대가로 일부 자금을 제공하기로 동의했다고 가정합니다. 전통적인 대출(예:개인 학자금 대출)의 경우 John은 소득이 충분히 낮으면 소득의 최대 100% 또는 그 이상을 빚지고 있습니다. 그러나 ISA를 사용하면 소득의 5% 이상을 빚지지 않을 것이라는 확신을 가질 수 있습니다. 따라서 졸업 후 일자리를 찾기 위해 고군분투하고 연간 $25,000를 버는 불완전 고용 상태인 경우 John은 최소한 졸업 후 첫 해에 $1,250만 갚으면 된다는 것을 알 수 있습니다. 1년 동안 상환한 금액, 즉 John은 1/10 입니다. $1,250만 상환한 후 교육비를 상환하는 방법).

결과적으로 ISA는 최소한 이론상으로는 John이 교육 자금을 조달하는 비용으로 과도하게 부담되는 잠재적 위험을 줄입니다. 그러나 현실은 모든 학자금 대출이 "전통적인" 대출로 구성되는 것은 아닙니다. 특히, 연방 학자금 대출은 이미 비슷한 소득에 민감한 구성 요소가 내장되어 있습니다. 사실 저소득 개인을 보호하기 위한 학자금 대출의 많은 기능이 더 ISA와 관련된 조건보다 학생들에게 유리합니다!

그럼에도 불구하고 ISA에는 올바른 상황에서 사용할 때 유용할 수 있는 몇 가지 고유한 속성이 있습니다. 이 모든 것은 다음과 같은 질문을 제기합니다. 학자금 대출(및 부채가 있는 금융 교육)을 사용하는 것이 언제 더 좋으며 실제로 언제 더 나을 수 있습니까? 대신 새로운 ISA 구조(및 학생의 미래 수입에 '형평성'이 있는 금융 교육)를 사용하시겠습니까?

개념적으로 소득 공유 계약(ISA)은 오랜 역사를 가지고 있습니다. 1955년 교육에서 정부의 역할이라는 에세이에서 , Milton Friedman은 고등 교육 자금을 조달하기 위한 수단으로 개인의 "주식을 사는 것"이 유익한 조치가 될 수 있다고 제안했습니다. Yale는 70년대에 ISA를 성공적으로 실험하지 않았으며, 최근에는 주, 대학 및 민간 대출 기관에서 ISA를 사용하여 고등 교육 자금을 조달할 수 있는 방법을 모색하고 있습니다.

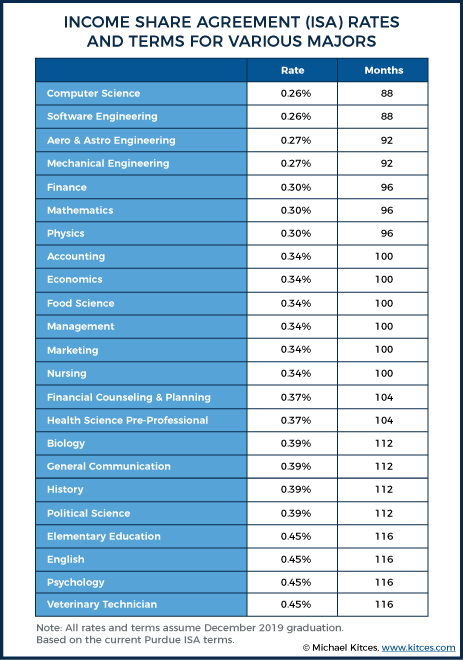

많은 ISA가 연방 학자금 대출과 다른 한 가지 주요 방법은 학생들이 공부하는 분야를 포함한 다양한 요인에 따라 다른 요율(즉, 동일한 금액의 달러와 교환한 미래 소득의 다른 비율)이 부과될 수 있다는 것입니다. . 따라서 예를 들어 Purdue University의 두 학생(Purdue Research Foundation을 통해 현대 ISA 개발의 개척자 중 한 명임)은 둘 다 2019년 12월에 졸업할 예정이며 $1,000의 대가로 다음 요금을 지불할 수 있습니다. 등록금으로 사용:

이러한 요율과 지급 기간은 영어 전공과 항공우주 엔지니어가 졸업 시 소득이 다르고, 실업자나 불완전 고용이 될 가능성이 다르고, 미래 소득 궤적이 다르기 때문에 다릅니다. Purdue의 ISA 비교 도구에 따르면 영어 전공자는 다음을 기대할 수 있습니다. 항공 우주 엔지니어는 약 $62,000를 벌 것으로 예상할 수 있는 반면 졸업 시 약 $31,000를 벌 수 있습니다. 따라서 항공우주 엔지니어는 영어 전공자가 지불해야 하는 금액의 1/2에 가까운 ISA 요율을 받을 수 있다는 것은 놀라운 일이 아닙니다(ISA를 제공하는 대출 기관과 거의 동일한 금액을 순차로 유지하기 때문).

아래 차트는 연구 분야(Pursue의 ISA 프로그램 기준)별로 다양한 전공이 ISA 하에서 지불하는 금액을 보여줍니다. 각각의 경우에 $1,000의 비용을 충당하는 데 필요한 미래 소득 공유의 비율과 조건이 제공됩니다.

위의 차트에서 알 수 있듯이, 경성 과학 및 더 많은 양적 응용 분야는 가장 낮은 소득 공유 비율로 교육 자금을 조달할 수 있는 반면, 인문학 및 기타 저임금 분야는 소득의 더 많은 부분을 "공유"해야 합니다.

(재미있게도 '재무상담 및 기획'은 고려하는 전공의 중간에 위치한다. 재무설계와 재무상담은 졸업 후 기대되는 소득 궤적 측면에서 상당히 다르기 때문에 이것이 사례가 될 수 있다. 여기서 이 평균 요율은 야심 찬 재무 상담가에게 더 매력적이며 재무 설계가 야심 찬 사람들에게는 덜 매력적입니다.)

학생들이 학업 경력을 쌓아감에 따라 ISA 의무는 서로 중첩됩니다. 또한 요율은 자금이 인출되는 연도에 따라 종종 다릅니다. 예를 들어, Purdue의 2학년 항공우주 엔지니어(Purdue의 ISA 자금은 신입생에게는 제공되지 않음)는 실제로 $1,000를 빌리기 위해 0.40%를 지불해야 할 수 있는 반면, 주니어 및 시니어는 각각 0.30% 및 0.27%(모든 값 92개월 상환). 학생이 교육의 마지막 3년 동안 연간 $10,000를 빌릴 필요가 있다고 가정하면 졸업 시 소득의 총 9.7%를 빚지게 됩니다(0.4*10+0.3*10+0.27*10). 자금 제공자는 일반적으로 모든 ISA에 대해 의무화될 수 있는 미래 소득의 최대 금액을 지정할 수 있습니다. Purdue 계약에 따라 한도는 Purdue 계약에 따라 15%입니다.

특히, 대부분의 프로그램에는 일반적으로 교육에 대해 지불된 초기 금액의 최대 2.5배인 "지불 한도"가 있습니다(Purdue는 교육에 대해 지불된 금액의 2.5배로 지불 한도를 설정합니다). 이 한도는 졸업 후 많은 돈을 벌게 될 경우 지불해야 하는 금액을 합리적으로 제한하는 수단으로 중요합니다. 그들은 미래에 더 높은 소득을 올릴 수 있습니다.

예를 들어, 모자는 위의 예에서 항공우주 엔지니어가 교육 내내 다양한 ISA를 받은 후 소득의 10%를 빚지게 되더라도 실제로는 그들은 성공적인 스타트업의 일환으로 1억 달러를 벌었습니다. 대신, 처음에 수업료를 지불하기 위해 그들에게 분산된 금액(수수료 포함)의 2.5배와 이미 지불한 소득 공유 지불 간의 차액을 지불하여 ISA에서 스스로를 살 수 있습니다.

예를 들어 John이 교육 마지막 해에 총 $10,000를 빌렸고 상환 첫해에 자신을 사야 하는 경우 총 $25,000를 상환해야 하고 $15,000의 이자를 지불해야 합니다. $25,000의 대출은 연간 이자율 150%를 지불하는 것과 거의 비슷합니다!

위의 예에서 알 수 있듯이 ISA를 구입해야 하는 것은 여전히 비용이 많이 드는 자금 조달로 귀결됩니다. 사실, 지난 해 연구에서 ISA가 수행되었다고 가정하면 이러한 2.5배 바이아웃은 바이아웃이 발생한 시기에 따라 9.6%에서 150% 범위의 유효 연간 이자율과 유사할 수 있습니다. 허용 가능한 잠재적 상한 비용(결국 개인이 제공하는 하방 보호를 감안할 때 상당한 경력 상승이 있는 경우에만 적용됨).

ISA는 제공업체마다 상당히 다를 수 있지만 Purdue의 ISA에 있는 특정 용어를 살펴보면 ISA가 생각나는 몇 가지 일반적인 질문을 어떻게 해결할 수 있는지에 대한 일반적인 이해를 도울 수 있습니다.

예를 들어 개인이 일을 하지 않고 아무 것도 갚지 않기를 바라는 마음으로 ISA에 가입할 수 있습니까? 아니요, 또는 적어도 처음에 정의된 기간을 초과하지 않습니다. 개인은 단순히 직장에서 휴식을 취하고 시간을 내어 ISA 의무에서 벗어날 수 없습니다. 지불을 연장할 수 있는 다양한 연기 트리거가 존재합니다. Purdue의 합의에 따르면 졸업 후 최초 6개월 연기 기간(또는 하프 타임 등록 미만)이 끝날 때까지 시계가 시작되지 않습니다. 이 초기 연기 기간이 지나면 개인은 풀타임(평균 35시간 이상)으로 고용되거나 파트타임으로 고용되어 연간 $20,000 이상의 소득을 얻거나 실업 상태가 되어 적극적으로 일자리를 구해야 합니다. 계속 똑딱거리세요.

육아휴직자(예:육아, 질병 등)는 급여를 지급하지 않아도 되지만, 기간도 연장됩니다. 그러나 Purdue의 ISA는 최대 연장 기간이 60개월이라고 제안한 것으로 보이며, 이는 유사한 구조의 ISA가 직장에서 자녀를 양육하는 데 상당한 시간을 할애하고자 하는(또는 계획하는) 개인에게 매우 매력적일 수 있음을 의미하는 것으로 보입니다. (하지만 ISA 제공업체가 이 장기적 문제를 해결할 방법을 찾아야 한다고 생각할 수도 있습니다. 그렇지 않으면 역선택으로 인해 재정적으로 생존할 수 없습니까?).

특히, Purdue의 ISA는 풀타임으로 일하고 $20,000 미만을 버는 사람에 대한 모든 월 지불 의무를 없애면서도 ISA를 수행하기 위해 해당 개월 동안 크레딧을 축적할 수 있도록 합니다. 실업자이지만 적극적으로 구직 활동을 하는 사람들에게 시간을 제공하는 것과 함께 Purdue ISA와 유사한 구조의 계약은 누군가가 정말로 힘든 시기를 겪는 경우에 좋은 완충 장치를 제공합니다.

특히, Purdue ISA에서 $20,000은 어려운 중단점이며(즉, $20,000 소득의 어느 쪽에도 졸업 또는 비례 배분 지불이 없음), 이는 일부 왜곡된 인센티브를 생성할 수 있습니다. 따라서 학생이 졸업 후 소득의 15%(최대 Purdue ISA 허용)까지 ISA에 참여했다면 소득이 $19,999이면 학생은 $0, 소득이 $20,000이면 $3,000가 됩니다. 이는 일부 저소득 개인에 대해 엄청나게 높은 한계 세율을 효과적으로 생성하고 저소득 개인에 대해 의도치 않게 80% 이상의 한계 세율을 초래할 수 있는 "빈곤의 함정"의 또 다른 예입니다.

ISA에서 "근로 소득"에 대한 Purdue의 정의가 오래된 것으로 보이지만(아마도 7행과 12행을 합한 것과 양식 1040은 2018년에 개정되기 전의 양식 1040의 2017년 버전을 나타냄) 그들이 관심을 갖고 있는 소득 in은 ISA 계약에 서명한 개인의 W-2 임금 및 스케쥴 C 소득으로만 나타납니다(즉, 배우자의 임금은 카운트되지 않으며 스케쥴 E에 보고된 자본 이득이나 상속 또는 기타 수동적 사업 소득도 포함되지 않음).

(참고:다른 형태의 재정 지원이 없는 많은 개인에게는 실현 가능하지 않을 수 있지만 최대 $38,999[또는 적격한 403(b)/457(b) 조합의 경우 $57,999]을 버는 사람은 W-2 소득을 $19,999로 낮추기 위해 401k 기여를 최대화하여 ISA 의무에서 최대 약 $5,850[또는 $8,700]인 것을 피하면서 1년치 크레딧을 계속 적립합니다. 물론 1인 소득으로는 어려울 수 있지만 이러한 전략은 맞벌이 가구에 특히 효과적일 수 있습니다.)

세금 측면에서 ISA 펀드에 세금이 부과되는 방식은 명확하지 않습니다. Purdue 계약은 최종 과세에 관한 이러한 불확실성을 언급하고 있지만, 계약은 처음에 받은 것보다 더 적게 상환하는 개인은 그 차액을 계약 기간이 끝날 때 일반 소득으로 처리해야 한다고 제안합니다. 이는 PSLF(공공 서비스 대부금 탕감)와 같은 프로그램에서 탕감된 연방 대부의 면세 처리와 크게 다르며, 연말에 잠재적으로 상당한 세금 부채에 자금을 조달할 현금 흐름이 거의 없는 개인에게 불쾌한 놀라움이 될 수 있습니다. (그러나 이것은 다른 많은 연방 대출의 면제가 처리되는 방식과 유사합니다).

미국 교육부는 적격 차용인에게 고정 이자율 학자금 대출을 제공합니다. 가장 일반적인 유형의 연방 대출은 "직접" 대출 프로그램을 통해 분산된 대출입니다(다음은 Direct PLUS 또는 Direct 통합 대출에 적용되지 않음). 이 대출은 현재 이자율(7/1/18에서 7/18까지)과 함께 직접 보조금(학교 재학 중 발생하거나 연기된 이자가 정부에서 지불) 또는 직접 비보조(발생한 이자가 개인 부담)로 제공됩니다. 1/19) 학부 5.05%, 대학원생 6.60%(보조금 및 무보조 대출). 직접 대출의 표준 상환 일정은 10년이므로 모든 상환액을 갚은 학생은 졸업 후 10년 후에 학자금 대출을 해지하게 됩니다.

그러나 연방 직접 학자금 대출의 추가 이점 중 하나는 학생들이 일반적으로 다양한 "소득 기반 상환 계획"에 접근할 수 있다는 것입니다. 사실상 이는 ISA가 제공하는 것과 유사한 유형의 보호를 차용인에게 제공합니다.

소득 기반 상환 규칙은 프로그램에 따라 다를 수 있지만, 차용인은 일반적으로 재량 소득의 10%(해당 소득에서 해당 지역의 빈곤 수준 임계값의 150%를 뺀 것으로 정의되고 가족 규모에 따라 조정됨) 이하로 지불할 권리가 있습니다. , 미국의 모든 48개 주와 DC에서 한 개인의 경우 대략 $18,735에 해당합니다. 이 금액은 Purdue ISA에 따라 한 개인의 경우 $20,000와 거의 비슷하지만 Purdue ISA와 달리 대가족에게는 훨씬 더 관대하여 5인 가구에 한도인 $45,255를 제공합니다. 또한 소득 기반 상환 규칙은 개인이 초과의 10%만 지불하면 되므로 위에서 고려한 ISA와 동일한 "하드 브레이크포인트" 문제가 발생하지 않습니다. 각각의 임계값입니다.

차용인이 소득 기반 상환 계획의 일부로 지불금을 줄이는 경우(즉, 월별 융자 지불액은 더 높았지만 재량 소득의 10% 한도액으로 제한됨) 차용인은 지불을 시작합니다. 10년 안에 대출을 소진하는 데 필요한 전체 금액보다 적으며, 이에 따라 대출이 제거되거나 개인이 연방 대출 면제를 받을 수 있을 만큼 충분히 오랫동안 적격 상환을 할 때까지 기간이 연장됩니다(종종 상황에 따라 20년 또는 25년). 대출 탕감 프로그램, 그러나 공공 서비스 대출 탕감의 경우 빠르면 10년). 지불금이 대출에 대한 이자 비용을 충당하기에 충분하지 않은 경우 차용인은 미지급 이자가 대출 잔액에 추가되는 마이너스 상각에 들어갈 수 있습니다(매월 증액).

다시 말해, 1인 가구는 무언가 빚을 지기 전에 초과해야 하는 소득 하한선이 $18,735입니다. 그들의 적격 연방 대출에. 그리고 소득 한도는 가족 규모에 따라 상당히 증가할 수 있기 때문에 직접 연방 대출에 따른 상환 요건에서 더 많은 소득을 보호할 가능성이 있습니다(그러나 직접 연방 대출은 소득 기반 상환 옵션에 대해 배우자 소득을 고려하는 반면 ISA는 그렇지 않으므로 이것의 영향은 특정 가족 소득 역학에 따라 어느 쪽으로든 갈 수 있습니다. 그럼에도 불구하고 ISA를 선택하는 목적이 저소득 연도의 현금 흐름 보호뿐이라면 연방 학자금 대출은 일반적으로 ISA의 소득 비율 지불 구조와 비교할 때 동등한(우월하지는 않더라도) 현금 흐름 보호를 제공합니다.

소득 기반 상환 전략에 대한 주의 사항은 대출 탕감 프로그램을 이용하기를 희망하지 않는 한(20-25년 동안 지속적으로 저소득으로 인해 상한선이 정해진 "과소 지불"을 함으로써!), 캔은 그냥 쫓겨난다는 것입니다. 학자금 대출과 학생들은 나중에 대출(이자 포함)을 상환해야 합니다. 그러나 동시에 연방 학자금 대출이 있는 대출 상환 상한선은 대출 기간을 연장할 수 있지만 다음이 있습니다. 대출 탕감 프로그램을 사용할 수 있으며 그룹 수준에서도 전반적인 위험을 관리하기 위해 ISA 비용에 "프리미엄"이 효과적으로 내장되어 있습니다(즉, 소득이 증가하는 경우 상환 비용은 ISA에서 더 높습니다). 이는 실제로 연방 학자금 대출이 및 더 저렴할 수 있음을 의미합니다. 우수한 하방 보호를 제공합니다. 그러나 확실히 알기 위해서는 현금 흐름을 직접 비교하고 다양한 상황에서 어느 것이 더 나은 결과를 제공하는지 확인하는 것이 도움이 됩니다.

(참고:Purdue 프로그램은 가장 잘 정립된 프로그램 중 하나이기 때문에 해당 프로그램의 숫자가 이 분석의 목적으로 사용됩니다. 물론 이 숫자는 시간이 지남에 따라 변경될 수 있으며 다른 프로그램은 자유롭게 수정할 수 있습니다. 어떤 옵션이 학생에게 최상의 결과를 제공하는지에 영향을 미칠 수 있는 방식으로 계약 조건 연방 대출과 달리 ISA는 규제가 거의 없으며 관점에 따라 좋거나 나쁠 수 있지만 더 많을 수 있음을 이해하는 것이 중요합니다. 일부 다른 금융 상품에서 흔히 볼 수 있는 것보다 한 오퍼링에서 다음 오퍼링으로의 변동)

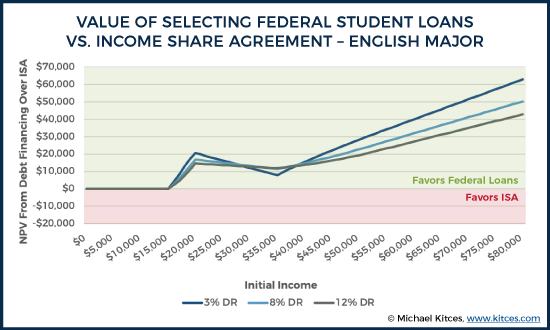

비교를 위해 교육비로 각각 26,500달러가 필요한 영어 전공과 항공 우주 엔지니어를 가정해 보겠습니다(단순화하기 위해 이 모든 자금이 마지막 학기에 필요하다고 가정). 또한, 그들이 독신이고 졸업 후 매년 일정한 인플레이션 조정 금액을 받는다고 가정합니다(현실적이지는 않지만 이 일정한 실질 소득 가정은 일반적으로 연방 대출에 비해 ISA를 선호해야 합니다).

현재 연방 이자율에서 차용인의 10년 일정상 월 상환 금액은 $281입니다. 그러나 소득이 $30,000인 경우 소득 기반 상환은 초기에 해당 월별 지불 한도를 $94로 제한합니다(재량 소득의 10% 상환 한도를 계산하는 데 사용되는 현재 연방 빈곤 수준 임계값을 감안할 때).

대조적으로, ISA에 따른 영어 전공의 경우, $26,500의 자금을 받기 위해 116개월 동안 소득의 약 11.925%를 포기해야 하며, 그러면 초기 ISA 의무는 매월 $298이 됩니다. 그들의 수입 $30,000. (상환 기간은 이 두 가지 융자 옵션 간에 다릅니다. 따라서 연방 대출은 나머지 잔액을 탕감하기 전에 20년의 상환 기간이 필요하지만 소득 공유 약정은 주요 특정 기간 동안 유효하다고 가정합니다. , 이 경우 116개월). 3%, 8% 및 12%의 할인율을 사용하여 두 현금 흐름을 비교하는 경우 차용자는 주로 "관대함" 때문에 ISA 대신 연방 대출로 교육 자금을 조달함으로써 모든 시나리오에서 앞서게 됩니다. 이러한 대출에 적용되는 소득 기반 상환 보호.

참고:이 그래픽은 ISA 현금 흐름에서 연방 대출 현금 흐름을 빼서 생성된 현금 흐름의 NPV를 보여줍니다. 따라서 NPV가 양수이면 연방 대출이 더 유리한 전략이고 NPV가 음수이면 ISA가 더 유리한 전략입니다.

특히 결과는 연방 대출이 항상 ISA와 같거나 그보다 앞서 완료합니다(그렇지 않으면 차트가 마이너스로 바뀌어 대출이 열등한 것으로 표시됨). 그러나 두 가지 자금 조달 옵션 모두에서 개인은 이 초기 소득을 기준으로 아무것도 지불하지 않을 것이기 때문에 두 전략 모두 소득 수준이 $16,000 미만인 영어 전공자에게는 이점이 없습니다. 연방 대출을 선호하는 NPV의 이점이 $16,000에서 나타나기 시작하는 이유는 이 시작 소득 수준에서 가정된 인플레이션율(3%)이 개인의 소득을 $20,000 수준 이상으로 끌어올리기 시작하기 때문입니다. ISA 상환 기간. (참고:현실적으로 Purdue의 ISA는 시간이 지남에 따라 인플레이션에 따라 소득 하한선을 조정하는 것처럼 보이지만, 이는 계약서에 명시되어 있지 않으므로 모든 연도에 20,000달러의 고정 하한선을 가정합니다.)

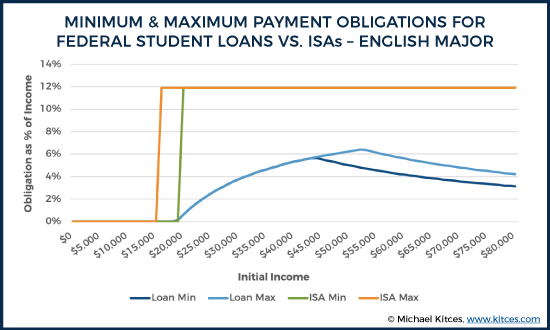

그러나 위의 차트는 두 전략을 비교하는 것과 관련된 "총 비용" 질문에만 답합니다. 이것은 예비 학생들이 연방 대출과 ISA 중에서 선택할 때 고려하는 유일한 요소가 아닐 수도 있습니다. 현실적으로 학생들은 각 전략이 최종 현금 흐름에 가하는 부담에도 관심을 가질 것입니다.

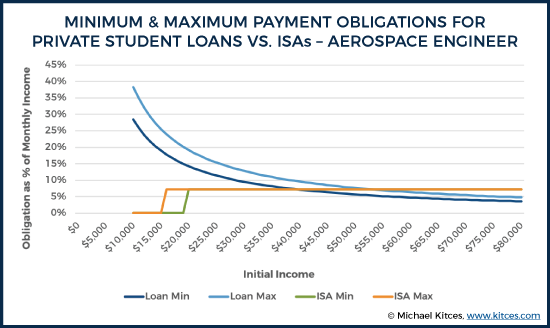

참고:위의 차트에서 "최소"와 "최대"는 모든 상환 기간 동안 개인이 지불하는 최소 및 최대 이율을 나타냅니다. 전부는 아니지만 많은 시나리오에서 최소값과 최대값은 동일합니다.

위의 차트에서 알 수 있듯이 ISA는 전반적으로 재정적 부담이 클 뿐만 아니라(이전 NPV 계산에 나와 있음) 전통적인 학자금 대출과 비교할 때 실제로 개인의 현금 흐름에 훨씬 더 큰 부담이 됩니다. 연방 대출의 보다 점진적인 접근 방식에 비해 ISA 상환을 유발하는 $20,000 중단점의 단점도 여기에 설명되어 있습니다. 개인이 $20,000 임계값을 넘은 즉시 소득의 거의 12%에 해당하는 전체 ISA 부담으로 증가하는 반면, 소득이 증가함에 따라 연방 대출 한도는 점차 증가합니다(소득의 백분율이기 때문에 위 전체 비율이 아닌 연방 대출 임계값 ISA로 임계값에 도달하면 소득).

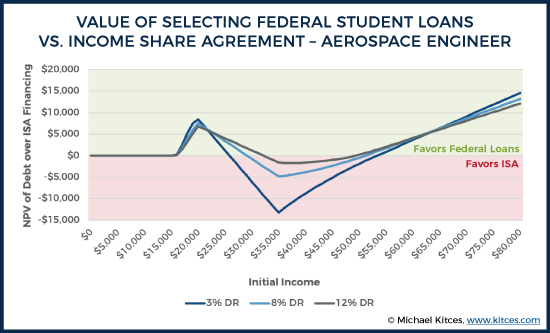

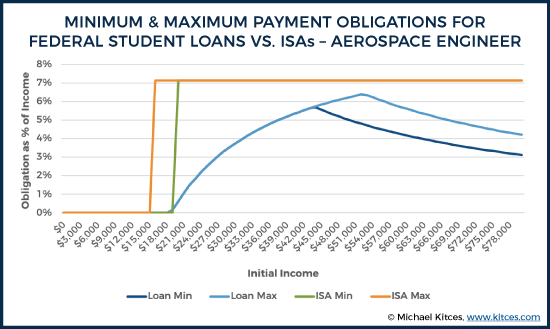

아래 차트는 동일한 고려 사항을 검토하지만 이번에는 가장 유리한 ISA 조건(소득 상환 비율 및 대출 조건과 관련하여)을 받는 가상의 항공 우주 엔지니어를 대상으로 합니다.

결과에서 알 수 있듯이 항공 우주 엔지니어가 해당 분야의 평균 초기 급여(~$60,000) 근처에 있는 한 연방 학자금 대출을 사용하여 앞서 나갈 것입니다. 그러나 흥미롭게도 그들이 평균보다 약간 낮거나 상당히 적은 수입을 얻는다면(예:사용된 할인율에 따라 $26,000-$53,000 이내), ISA의 낮은 지불 비율과 더 짧은 회수 기간이 유리할 수 있습니다. . 이 경우 차이의 크기는 크지 않지만(최대 NPV 차이는 $35,000 소득 및 3% 할인율에서 ISA에 찬성하여 대략 $13,000), 이 경우에는 더 많은 것으로 보입니다. 고소득 분야에 진입했지만 불행히도 평균 이하의 직업을 갖게 된 사람을 위한 그럴듯한 하방 보호.

하지만 이전의 경우와 마찬가지로 단점 보호는 학생이 신경 쓸 수 있는 전부가 아닙니다. 현금 흐름에 대한 전반적인 부담에 대한 질문도 있습니다. 이 경우 이전에 영어 전공에 대해 설명된 것과 동일한 역학을 여전히 볼 수 있습니다. As soon as income crosses the $20k threshold, burdens immediately jump to the full repayment level of roughly 7%. However, because the overall percentage of income owed is much lower for an aerospace engineer when compared to an English major financing the same amount of tuition, the difference between the maximums under various scenarios is less pronounced. Nonetheless, it would be fair to say that ISAs still place a larger burden on one’s cash flows when compared to a traditional Federal loan. To the extent that the ISA ends up as the lower-cost option, it’s only because of the ISA relief in the later years (after the ISA term ends, but while the Federal student loan payments may have had to continue) and not in the early years (when the ISA still has a higher cash flow burden).

Based on the findings above (and assuming that one is comparing federal loans to an ISA that is similar in nature to the Purdue ISA), it seems safe to say that Federal loans should generally be preferred to ISAs. There may be some niche cases in which students may want to consider ISAs first (e.g., situations in which individuals know ahead of time they will not be able to achieve even the average earnings in their field of study, or perhaps in cases such as an engineer who would like to take 10 to 15 years out of the workforce to raise children). But, generally speaking, the flexible features built into Federal loans provide equal (if not superior) outcomes in terms of both overall repayment and cash flow protection.

However, Federal loans may often fall short of what a student needs to fully fund their education, and this is particularly true for students who are attending more expensive private institutions. As a result, it may be best to think of ISAs not as a replacement for traditional Federal loans, but as a replacement for their more expensive and less flexible supplemental funding sources, such as private student loans.

For the purposes of comparing ISAs versus private student loans, the same framework is used as above, with the exception that a private student loan, with an 8% fixed interest rate and no flexible payment provisions, replaces the federal loan.

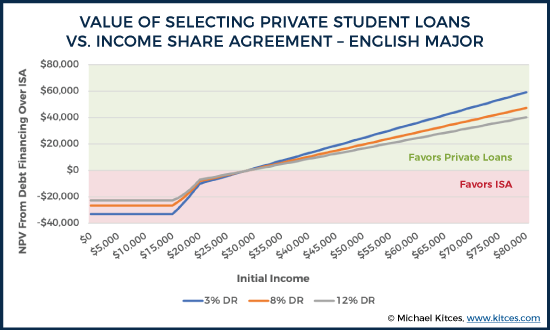

When comparing overall financial burdens, we can see that the ISA option is no longer a clear loss for our English major across all initial income levels.

Note:The same $26,500 tuition funding level is assumed just for the sake of consistency, although this may or may not reflect a typical funding need for supplemental funds based on an individual’s circumstances.

In this case, we see that our English major is better off with an ISA if their initial income level ends up being less than roughly $30,000. The reason that this is so different is that there is no longer any potential benefit of loan forgiveness for lower-income individuals when using private student loans. At income levels below $16,000, our English major comes out roughly $23k to $33k ahead with the ISA in terms of NPV, depending on what discount rate is used. At the same time, for incomes above $30,000, our English major still quickly comes out far behind with the ISA, given how much cheaper even an 8% interest rate is when compared to the “effective” interest rate built into an ISA structure (that takes an ever-higher percentage of the ever-higher income). If our English major ends up changing fields or just securing a very high paying entry-level job for English majors of $70k, they would end up somewhere between $32k and $48k worse off in NPV terms, depending on the discount rate used.

Of course, as was the case before, NPV differences only tell part of the story.

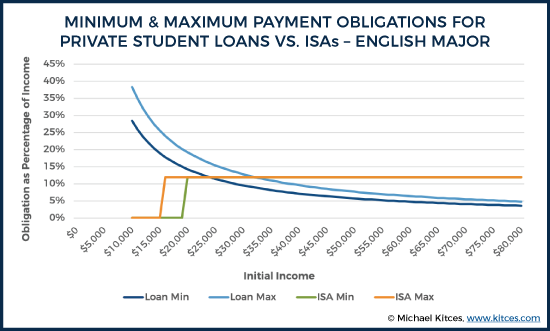

Note:Results for incomes below $10,000 were omitted for the purposes of making this chart readable.

When we examine the differences in cash flow burden between ISAs (which do have income-driven protections built in) and private loans (which do not have income-driven protections), we can quickly see that ISAs do provide some real relief in terms of potential cash flow burdens, at least at lower income levels. At incomes below $20k, the English major pays nothing towards their ISA, whereas private loan burdens could claim 30% or more of one’s cash flow. Even despite the relatively high 12%-of-income burden that the English major occurs immediately at $20k in income, it isn’t until reaching initial income levels of roughly $30k that a private loan burden would reach levels roughly as “low.” Of course, beyond the roughly $30k income level, the overall cash flow burden of private loans is substantially lower than paying a percentage of income (on ever-higher income levels), and the burden of private loans continues to decline as income increases.

(Note:One factor not captured here is the potential taxation of ISA funds. As discussed in the ISA overview above, how ISAs are eventually treated from a tax perspective, if/when forgiveness ultimately comes into play, would be a significant factor worth considering.)

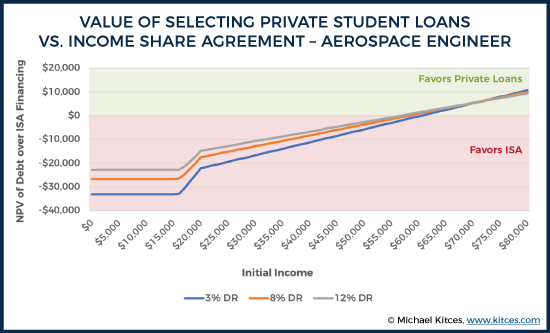

We see similar dynamics for our aerospace engineer.

At lower income levels, our engineer comes out ahead with the ISA, thanks largely to its percentage-of-income cap and its relief for those with less than $20,000 of income. Although in this case, the engineer actually comes out ahead with an ISA up until income levels of roughly $60k.

From a cash flow perspective, little difference exists between the English major and the engineer, with the exception of the lower ISA cash flow burden for the engineer. But that lower percentage leads to an even higher income crossover before the ISA for the engineer is worse than taking out traditional private loans. The crossover point for maximum cash flow obligations occurs at roughly $54,000 in income, and the difference between either strategy is less pronounced over much of the potential income spectrum.

As the results make clear, using an ISA is virtually never superior to Federal student loans, for those who can take advantage of such loans in the first place. In practice, the income protections of Federal student loans programs – through various income-driven repayment plan options – provide more generous protection than ISAs for those who don’t end up with strong earnings after college. And the ISA is simply more expensive for those who do end out with superior earnings after college, given the percentage-of-income formula of ISAs in the first place.

By contrast, the decision of whether to use an ISA in lieu of a private loan is less clear than the Federal loan comparison. On the one hand, there are very real potential reductions in one’s total repayment obligation and cash flow burden should they end up unemployed or underemployed when using an ISA. However, should an individual come out at or above average in income, there’s also a substantial cost associated with such agreements (at least as considered here) compared to “just” borrowing with private loans and repaying them later.

The decision, then, is not unlike any other risk/reward tradeoffs that we must consider. All else being equal, the more risk-averse one is, the more attractive ISAs are going to look in lieu of private loans, as ISAs are a means to reduce the downside risk (of low income) by trading off some upside potential (more payments for the ISA if income does end out being above-average after college).

The one clear case we can make for using ISAs is to use an ISA when one can engage in adverse selection (for the ISA lender), effectively "gaming the system" with their own knowledge of their current and future plans. Specifically, at least with respect to the Purdue agreement, the clearest ISA scenario seems to be someone who is going to college but has a plan or strong desire to be a stay-at-home parent thereafter. This is private knowledge that an individual has about their own preferences, which counterparties in an ISA will never be privy to. Of course, this type of adverse selection also threatens the viability of ISAs overall, and we’ve yet to see any examples of ISAs that have managed this adverse selection problem and been successful over a long time horizon. Nonetheless, whether ISAs are viable in the long run doesn’t make any difference for someone who has access to funding via such means today, and those who know they wish to stay at home as a parent in the future may be able to grab some college funding they’ll never need to repay.

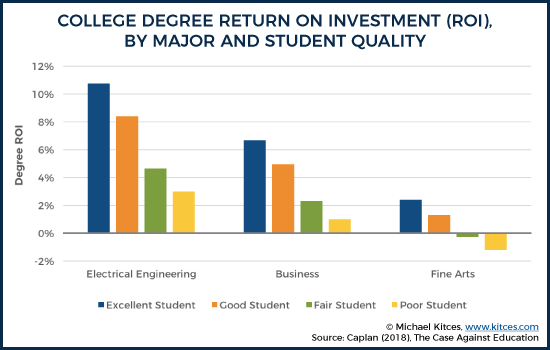

Students may also wish to consider what their own attributes suggest about what their personal ROI from attending college may be. As Bryan Caplan highlights in his book, The Case Against Education , college ROIs vary substantially by student quality. Caplan separates students into quality categories as follows:excellent (a student with the typical traits of an individual who completes a master’s degree), good (a student with traits typical of an individual who completes a bachelor’s degree), fair (a student with traits typical of an individual who completes high school), and poor (a student with traits typical of an individual who does not complete high school). “Traits” in this case could largely be boiled down to intelligence (e.g., IQ) and work ethic (e.g., conscientiousness). Caplan estimates that an excellent student would be at roughly the 82 nd percentile of cognitive ability, whereas a poor-quality student would be about the 24 th percentile.

As Caplan explains, ROI in this context refers to:

This can be a hard topic to be honest about, but the reality is that student quality is going to influence how realistic it is for a given individual to achieve “average” outcomes for an individual majoring in their discipline at a particular school. Individuals who are “above average” relative to their peers (which is different than above average relative to the population, as all physics majors at Harvard are likely well above “average” at the population level, but, by definition, half of them are below average relative to their peers) are more likely to experience better financial outcomes. As a result, all else being equal, higher quality students should be more inclined to pursue traditional debt financing, rather than give up a future percentage of their likely-to-be-above-average income with an ISA. Of course, ISAs could also start pricing based on GPA, ACT/SAT, etc., which may reduce the potential returns to adverse selection on this dimension.

Students with nontraditional career options may also want to give ISAs particular consideration. For instance, a student who plans to join a family real estate business after graduation may be able to structure their compensation in a manner that is advantageous for the purposes of reporting income (or rather, not reporting income as earned income) within the terms of an ISA (e.g., by participating in the real estate income as rental income via Schedule E, which isn’t part of the ISA income calculation).

Another consideration that will increasingly come up is the discrepancies between costs by major. Generally freshman and those who have not declared a major are excluded from ISA programs (presumably due to high rates of dropping out of certain majors, such as engineering, among incoming freshman), and it’s not clear how all programs will choose to handle situations such as dual majors (no guidelines appear to be listed on Purdue’s website, but a call to Purdue’s financial aid office suggested that applicants can choose which of their majors they wish to use when applying for Purdue’s ISA).

So long as one can successfully pull it off, dual majoring in, say, psychology (0.45% share per $1k over 116 months) and applied statistics (0.30% share per $1k over 96 months) could be worthwhile for a student who can then get ISA funding based on statistics even though their true interest (and future career aspiration) is psychology. (Notably, it’s also not clear what would happen if a student was an applied statistics major at the time of applying but abandoned that second major prior to graduation.) Of course, this is again a problem that programs will need to address, via pricing or otherwise, in order to remain viable long-term, but it’s nonetheless an opportunity for students who do wish to pursue an ISA to potentially secure better terms for themselves.

As should always be the case, the fine print on these Income Share Agreements is tremendously important as well. As more universities and private ISA providers roll out their own programs, individuals will need to pay careful attention to the actual agreement they are signing, and the specific terms of that agreement.

Ultimately, it is still too early to say what type of influence ISAs will have on college funding in the long run. However, they seem to have captured a lot of public interest, and many people seem to intuitively feel that ISAs have better characteristics when compared to traditional debt financing. But this is less clear when we actually dig into the details of such agreements. Compared to Federal loans, there’s probably little reason to pursue ISAs, unless one has some personal knowledge that allows for significant adverse selection against the ISA funder (and in favor of themselves, based on the exact ISA rules). Compared to private loans, though, there is some very real downside protection for ISAs in terms of total repayment obligation and cash flow protection, but this comes at a fairly significant long-term cost so long as one achieves at least “average” (or higher) income outcomes in the long run after college.