저는 IRDA를 규제 기관으로 높이 평가한 적이 없습니다. 그들은 항상 커브 뒤에 있습니다. 보험사는 보험계약자에 대한 괴롭힘에 대해 규정을 매우 편리하게 봅니다. 잘못된 판매가 만연하고 있습니다. 그러나 IRDA는 침묵하고 있습니다. 주도권을 쥐고 있는 사람들의 무능이나 무관심 때문일 수도 있고, 단순히 강력한 로비 활동의 결과일 수도 있다. 제가 할 일이 아닙니다.

IRDA의 공로를 인정할 만큼 좋은 성과를 거두었습니다. 개정된 ULIP 규정이 그 예입니다. 또한 보험 산업의 특성상 귀하(또는 귀하의 가족)의 이익은 보험사의 손실이며 그 반대도 마찬가지입니다.

예를 들어, 약정의 경우 보험료를 지불하면 보험사에서 흔쾌히 수락합니다. 보험계약자가 사망한 경우 보험회사는 (받은 보험료에 비해) 큰 금액을 지불해야 합니다. 보험 회사는 청구를 거부할 수 있는 방법을 찾기 위해 돌을 놓지 않을 것입니다. 그러한 합의에서 갈등을 겪을 가능성이 높습니다. 그리고 궁극적으로 책임은 보험사와 규제 기관에 전가될 것입니다.

이를 뮤추얼 펀드 산업과 대조하십시오. 디스트리뷰터와 AMC는 투자자가 돈을 벌면 돈을 번다. 충돌 가능성이 거의 없습니다. 이해관계가 완벽하게 일치할 가능성이 높습니다. 하지만 왜곡이 있을 것입니다. 참고로 이 글은 MF와 보험을 비교하는 글이 아닙니다. MF와 보험은 모두 재무 계획에서 중요한 역할을 합니다. 제 문제는 기존 플랜 및 ULIPS와 같은 보험 및 투자 상품에 관한 것이었습니다.

고객이 보험에 가입하도록 하는 방법에는 크게 두 가지가 있습니다.

실제로는 두 가지 접근 방식을 혼합해야 합니다. 장기적으로 가치를 창출하는 좋은 제품이 필요합니다. 무엇보다 제품을 대중에게 알리기 위해서는 양질의 전담 중개인이 필요합니다.

저는 항상 IRDA가 가치 사슬을 장려하는 데 너무 열중하고 있다고 느꼈습니다. 보험 계약자의 이익은 뒷전입니다. 제 생각에는 이것은 올바른 접근 방식이 아닙니다.

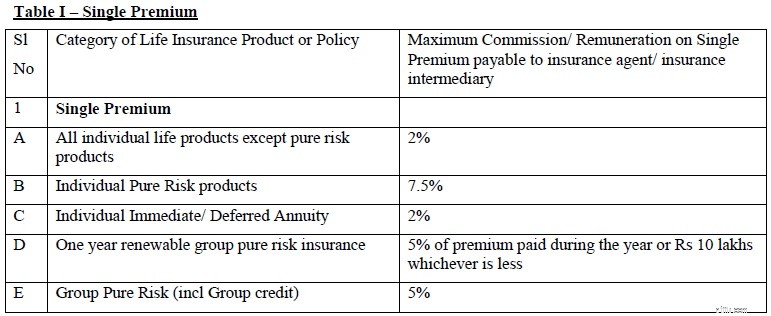

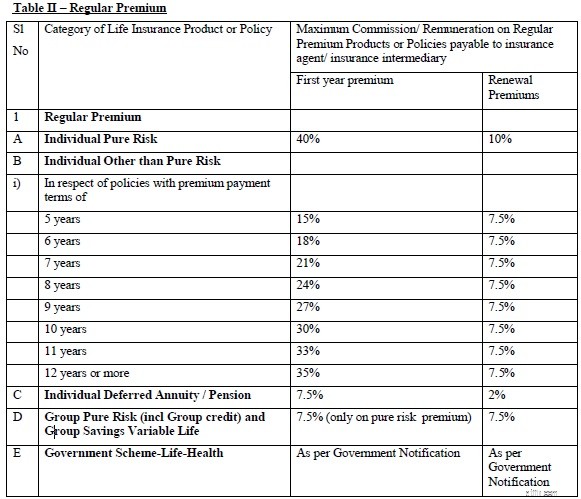

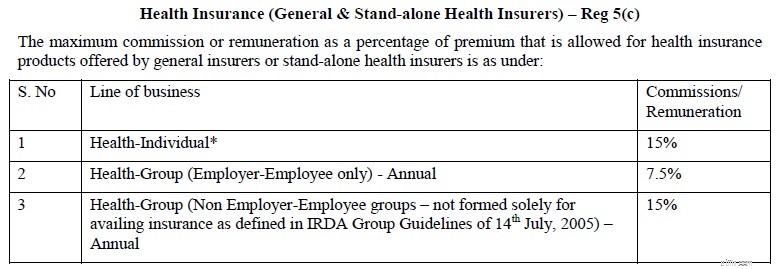

최근에 IRDA는 2016년 보험 대리인 및 중개자 규정에 대한 수수료 또는 보수 또는 보상의 지급 을 발표했습니다. 규정은 다양한 유형의 정책에 대해 보험 대리인에게 지급되는 수수료에 대한 지침을 반복했습니다. 이 게시물에서는 생명 보험 및 건강 보험 계획에 대한 지침에 중점을 둘 것입니다.

보험 판매에 대해 받는 수수료 이상으로 지급되는 "보상"의 추가 개념이 있습니다. 보상은 사례금, 정기 보험, 단체 보험(대리인/중개자 직원용), 전화 요금, 사무실 수당, 판촉 선물, 경쟁 상품 및 기타 항목 형태의 인센티브를 의미합니다.

생명 보험에 대한 보상은 첫해 보험료의 20%로 제한됩니다. 건강 보험 정책의 경우 보상은 수수료의 30%로 제한됩니다.

이거 믿을 수 있나요?

첫해 보험료의 40%가 충분하지 않은 것처럼 추가로 8%(40%의 20%) 수수료(이름은 다르지만)가 있습니다.

솔직히 저는 보험 대리인을 반대할 것이 없습니다. 그들은 정책을 판매하기 위해 들인 노력에 대해 잘 보상받아야 합니다. 그리고 훌륭한 에이전트는 보험 포트폴리오에 많은 가치를 더할 수 있습니다.

또한 대리인은 보험 회사가 제공하는 것과 고객이 구매하기를 원하는 것만 판매할 수 있습니다. 예를 들어, 많은 사람들이 아무것도 돌려받지 못한다는 이유만으로 기간 플랜을 구매하고 싶어하지 않습니다. 그런 사람들은 보험과 투자 상품을 판매해야 합니다.

어쨌든 커미션 금액에 대해 언급하는 것은 옳지 않습니다.

그러나 과도한 선행 인센티브는 이해 상충을 초래할 수 있습니다. 즉, 중개자는 보험 계약자의 요구 사항에 더 잘 맞는 보험보다 더 큰 인센티브를 제공하는 보험을 더 기꺼이 판매할 수 있습니다. 제 생각에는 더 높은 선결제 수수료가 보험 부문에서 이처럼 만연한 잘못된 판매의 원인입니다.

연간 보험료가 Rs 1lac(12년 동안)인 기존 플랜을 구매하는 경우 에이전트는 첫 해에 해당 판매에 대해 Rs 42,000 및 Rs 이후 몇 년 동안 7,500. 당연하게도, 보험 대리인은 이러한 정책을 너무 열심히 판매합니다. 기존 플랜의 수익이 너무 낮은 이유 중 하나입니다.

내가 아는 한, 내년에 보험을 포기하거나 더 이상 보험료를 지불하지 않으면 보험료를 돌려받을 수 없습니다. 따라서 보험료 지불을 중단하더라도 에이전트는 이미 첫해에 Rs 42,000의 수수료를 받았습니다.

대리인은 어떠한 책임도 지지 않습니다. 판매 완료, 커미션 포켓. 지옥에 갈 수 있습니다.

내가 Do-it-yourself 계획을 위한 MF Schemes의 직접 계획을 옹호하는 것처럼, 당신은 또한 보험사나 보험사 웹사이트에서 직접 구매하는 등 직접 이동하여 위에서 언급한 수수료를 절약할 수 있습니다.

규정은 "보험사가 직접 보험 상품을 구매하는 경우 보험 대리인이나 보험 중개인에게 수수료나 보수를 지급할 수 없습니다."라고 명시하고 있습니다.

직접 어떻게 합니까?

정기 생명 보험을 구입하기 위해 로켓 과학을 배울 필요는 없습니다. 그러니 아무거나 선택하세요. 어떤 라이더를 살지 알아보려면 약간의 독서를 하십시오. 이후에는 보험사 웹사이트에서 온라인으로 구매할 수 있습니다. 생명 보험 가입이 끝나는 곳입니다.

기존 생명 보험 플랜을 피하십시오. 새로운 시대의 ULIP(Unit Linked Insurance Plans)가 지난 10년간의 아바타에 비해 크게 개선되었지만 ULIP는 유연성과 이식성이 부족합니다. 따라서 ULIP 없이도 할 수 있습니다.

건강 보험에 가입하면 도움이 필요할 수 있습니다(필요하지는 않음). 좋은 에이전트나 조언자에게 도움을 요청할 수 있습니다. 어쨌든 수수료는 건강 보험에 그다지 문제가 되지 않습니다.

예, 구매 방법에 상관없이 직접 제안서를 작성하고 모든 의료 정보를 공개하십시오.

공개:저는 SEBI 등록 투자 고문입니다. 나는 고객들에게 뮤추얼 펀드에 투자하라고 조언합니다. 따라서 나는 어두운 조명에서 보험 대리인과 투자 및 보험 콤보 상품을 보여주는 데 기득권이 있었을 것입니다. 내 의견이 편견일 수 있습니다.