당신은 아직 어리고 은퇴를 위한 저축을 시작하고 싶어합니다. 은퇴 후에도 일정한 수입을 얻고자 합니다. 이러한 이유로 연금 플랜에 투자하고 싶습니다.

어떤 연금 플랜을 선택하시나요?

국민연금(National Pension Scheme)이 있으며 보험사에서 제공하는 여러 연금 계획이 있습니다. 어느 것을 선택하시겠습니까?

연금 플랜에서는 은퇴 전 몇 년 동안 투자합니다. 은퇴(또는 플랜 만기)가 되면 일시금으로 일부를 인출하고 나머지로 연금 플랜을 구매할 수 있습니다.

이번 포스트에서는 국민연금과 보험사의 연금을 다양한 변수로 비교하고 어떤 요금이 더 좋은지 알아보도록 하겠습니다.

NPS는 여기에서 확실한 승자가 되어야 합니다. . 펀드 운용 수수료는 포트폴리오의 0.01%입니다. 다른 보조 요금이 있지만 큰 말뭉치에 대해서는 상당하지 않을 것입니다. 이 링크에서 요금을 확인할 수 있습니다. 이러한 요금 조정 방법에 대한 자세한 내용은 이 게시물을 참조하세요.

보험 회사의 연금 계획은 두 가지 변형이 있습니다.

ULPP의 비용 구조는 매우 투명합니다. 온라인 변형은 좋은 비용 구조를 가지고 있습니다. 그러나 이러한 계획은 여전히 NPS에 가깝습니다.

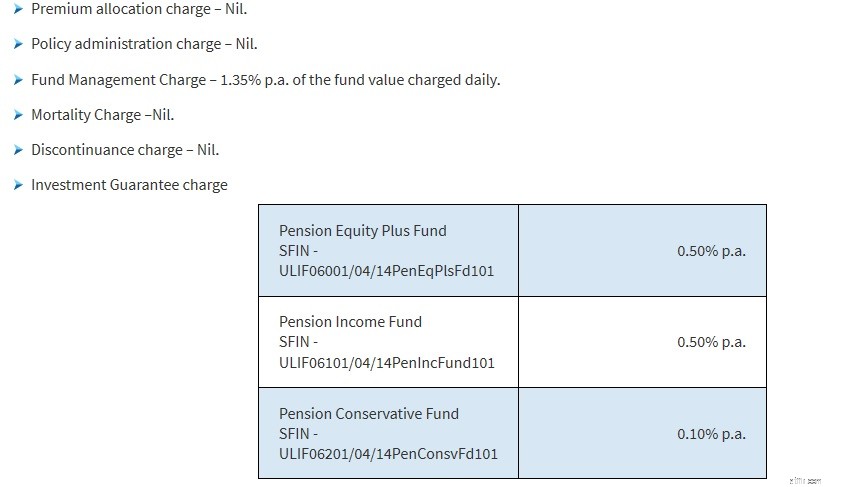

HDFC Click 2 Retire 플랜에서 요금 목록을 선택합니다. 단위 연계 연금 계획 공간 내에서 이 계획은 합리적인 요금을 가지고 있는 것 같습니다. 이것은 내가 선택한 계획 중 하나입니다. 계획을 자세히 살펴보지 않았습니다.

펀드 운용 수수료를 확인할 수 있습니다. 연 1.35%입니다. (NPS는 0.01%). 보험 회사는 추가 비용을 포함하여 청구 구조를 복잡하게 만들 수 있습니다. 예를 들어 투자 보증 수수료가 있습니다. 일부 연금 계획도 일부 생명 보장을 제공할 수 있습니다. 이러한 경우 사망 비용이 수익에 영향을 미칩니다.

비용으로 NPS를 이길 수 없습니다. 그리고 비용은 장기 투자에 중요합니다.

NPS를 사용하면 다양한 금액을 기부할 수 있습니다. 매년 같은 금액을 기부할 필요는 없습니다. 회계 연도에 최소 연간 기여금은 Rs 1,000입니다. 회계 연도에 NPS에 투자할 수 있는 금액에는 상한선이 없습니다. 보험회사의 연금 플랜은 고정된 연간 보험료를 지불해야 합니다.

NPS 계정은 연금 수령 시점 또는 60세가 되면 만기됩니다. 귀하는 계정 만기를 최대 70세까지 연장할 수 있는 옵션이 있습니다. 60세 이전에 조기 탈퇴하려면 누적 코퍼스의 80% 이상을 연금 구매에 사용해야 합니다. 이제 조기 퇴직을 계획하고 있다면 이것이 문제입니다.

보험 회사의 연금 플랜을 사용하면 만기 연령을 선택할 수 있는 유연성이 있습니다. 30세이고 45세까지 은퇴할 계획이라면 15년의 보험 기간을 선택할 수 있습니다.

보험 회사의 연금 계획에 대한 투자는 소득세법 섹션 80 CCC에 따라 회계 연도당 최대 Rs 1.5 lacs까지 공제받을 수 있습니다.

섹션 80CCC에 따른 세금 혜택은 아닙니다. 회계 연도당 Rs 1.5 lacs의 Section 80C 세금 혜택 이상

참고:소득세법 섹션 80CCE에 따라 섹션 80C, 섹션 80CCC 및 섹션 80CCD(1)에 따른 세금 혜택의 총액은 회계 연도당 Rs 1.5 lacs로 제한됩니다.

연금제도 만기 시 세제혜택 및 세제혜택에 대한 자세한 내용은 이 게시물을 참조하세요.

NPS를 이용하면 3가지 방법으로 세제 혜택을 받을 수 있습니다.

NPS가 확실한 승자입니다.

국민연금은 만기 시 적립금의 60%까지 인출할 수 있다. 이 일시금 인출은 소득세가 면제됩니다. 나머지 금액(최소 40%)은 연금 플랜을 구매하는 데 사용해야 합니다. 연금 플랜 구매에 사용된 금액은 과세되지 않습니다. 그러나 연금 수령액(연금 계획 소득)은 수령한 연도에 한계 소득세율로 과세됩니다.

60세(또는 연금) 이전에 퇴직하면 일시금으로 20%만 인출할 수 있습니다. 이 일시금 인출은 세금이 면제됩니다. 나머지 금액(최소 80%)은 연금 플랜을 구매하는 데 사용해야 합니다. 연금 계획의 소득은 수령 연도의 한계 세율로 과세됩니다. NPS에는 항복이라는 개념이 없습니다.

NPS 펀드 만기 시 세금 처리에 대한 자세한 내용은 이 게시물을 참조하세요.

보험 회사의 연금 플랜 사용 , 최대 1/3 일 까지 인출할 수 있습니다. 누적된 말뭉치의 일시금(정액연금). 2019년 7월에 IRDA는 이 한도를 누적 코퍼스의 60%로 증가시켜 NPS와 일치시켰습니다. 요금제를 구매하기 전에 정책 문구를 확인하여 통근할 수 있는 금액을 확인하십시오.

전체 인출 일시금(환급 연금)은 소득세법 10(10A)항에 따라 1/3인지 여부에 관계없이 소득세가 면제됩니다. 또는 60%.

나머지 금액은 연금 플랜을 구매하는 데 사용됩니다. 연금 계획의 소득은 수령 연도에 한계 세율로 과세됩니다.

다른 문제는 계획의 포기입니다.

연금을 포기한 경우 , 항복 가치는 해당 연도의 소득에 추가되고 한계 세율로 과세됩니다. 이 사건은 소득세법 섹션 80 CCC의 적용을 받습니다.

여기에 약간의 변형이 있습니다. 항복 가치는 소득에 추가되고 한계 세율로 과세됩니다. 소득세법 섹션 80CCC에 따라 세금 혜택을 받은 경우에만 . 따라서 섹션 80CCC에 따라 세금 혜택을 받은 경우에는 경감이 없습니다. 전체 항복 수익은 과세 대상입니다.

플랜에 투자했지만 섹션 80CCC에 따른 세금 혜택을 몇 년 동안 받지 않은 경우(그리고 나중에 포기한 경우), 약간의 감면을 받을 수 있습니다. 납입한 보험료를 해약금에서 공제하여 과세 부분에 도달할 수 있습니다.

연금 계획의 세금 처리에 대한 자세한 내용은 이 게시물을 참조하십시오.

보험의 연금 계획이 여기에서 승리할 가능성이 높습니다. 하지만 이 면에서 승패는 그다지 중요하지 않습니다.

NPS는 주식(E), 정부 증권 펀드(G) 및 회사채 펀드(C) 중에서 선택할 수 있습니다. 지금은 대체 자산(A)을 무시하고 있습니다. 3개의 펀드 중 할당을 선택할 수 있습니다. 포트폴리오는 매년 생일에 자동 재조정됩니다. 제 생각에는 이 정도면 충분합니다.

보험 회사의 연금 플랜이 더 많은 기금을 제공할 수 있지만 제 생각에는 NPS가 이미 충분한 것을 제공합니다.

읽기 :NPS가 거의 EEE에 가까운 상황에서 NPS에 투자해야 합니까?

이 두 가지 중 하나를 선택해야 한다면 내 투표는 국민연금에 갑니다.

NPS는 비용이 저렴하고 세금 혜택이 더 좋습니다. 현재로서는 만기 시 세제 혜택이 더 좋아지지만 최근 퇴직금 상한액 인상으로 그 혜택이 무효화될 가능성이 높다. 새로운 구매자를 위해. 모든 연금 계획에는 뉘앙스가 있습니다. 잠재 구매자는 고려 중인 계획의 핵심을 살펴봐야 합니다. 그리고 그것은 결정을 복잡하게 만듭니다. NPS는 비교적 간단합니다.

그건 그렇고, 그것은 단지 - 아니면. "없음"도 가능합니다.

연금(포함)은 이런 식으로 생각해야 합니다. 은퇴 전에 돈을 모으고 수익을 얻습니다. 플랜이 만기되면 일정 금액을 일시금으로 빼고 나머지로 연금 플랜을 구매합니다.

이제 코퍼스를 적립하기 위해 연금을 구매할 필요가 없습니다. 다른 많은 방법으로 이 작업을 수행할 수 있습니다. FD, 뮤추얼 펀드, 주식, 채권, PPF, EPF 등에 투자할 수 있습니다. 은퇴 시 코퍼스의 일부를 연금 계획을 구매하는 데 사용할 수 있습니다. 이것은 좋고 훨씬 더 유연합니다. 세금 처리는 약간 복잡합니다.

무엇을 선택합니까? NPS 또는 보험 회사의 연금 계획 또는 둘 다?