스마트폰의 발명과 앱 기반 서비스의 등장으로 핀테크로 더 잘 알려진 금융 기술 회사는 전통적인 은행에 얽매이지 않은 신규 고객에게 매력적인 기능을 제공하면서 전통적인 은행 업무를 파괴하고 있습니다. 이 챌린저 은행(또는 네오뱅크라고도 함)은 더 높은 이율, 급여에 대한 더 빠른 액세스, 실시간 지출 데이터 및 대부분의 경우 연방예금보험공사의 보장을 제공하면서 낮은 비용(또는 아니요) 수수료 및 모바일 중심입니다.

특히 COVID-19로 인해 실제 지점에서의 은행 업무가 더 어려워지기 때문에 소비자들이 주목하고 있습니다. 컨설팅 회사 McKinsey &Co.의 12월 설문조사에서 핀테크 계좌 개설을 고려하고 있는 응답자의 36%가 이러한 계좌가 기존 은행 계좌보다 사용하기 쉽다고 말했습니다. 핀테크는 충성도가 높은 은행 관계가 없는 젊은 소비자와 기존 은행에서 제대로 서비스를 받지 못한다고 회사가 생각하는 기타 인구 통계를 대상으로 하는 경향이 있습니다.

예를 들어, 도전자 은행인 First Boulevard는 보상 네트워크에 참여하는 흑인 소유 기업의 구매에 대해 15% 캐시백을 제공하는 계정과 구매 라운드업 기능 및 조기 구매를 통한 자동 저축을 제공하는 계정으로 흑인 소비자를 직접 목표로 삼고 있습니다. 월급날 액세스. 당좌 대월 또는 계정 유지 수수료가 없으며 최소 잔액도 필요하지 않습니다. 흑인과 라틴계 소비자를 대상으로 하는 Greenwood Bank도 유사한 상품을 제공하고 있습니다. 현재 두 핀테크 모두 액세스하려면 대기자 명단에 올라야 합니다. 레즈비언, 게이, 퀴어 및 트랜스젠더 커뮤니티의 사람들을 대상으로 하는 Daylight는 고객이 직불 카드에 표시할 이름을 선택하고 지정된 금융 코치에게 액세스할 수 있도록 합니다. Daylight는 월별 요금을 부과하지 않습니다.

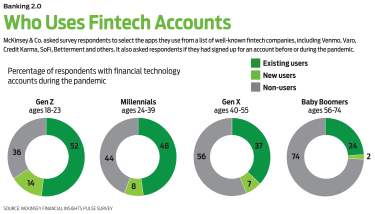

그러나 일반적인 통념은 거의 모든 핀테크 사용자가 Z세대 또는 밀레니얼 세대의 구성원이지만, 나이든 고객들도 이러한 행동에 동참하고 있다는 것입니다. McKinsey 설문 조사에 따르면 베이비 붐 세대의 26%와 X세대의 44%가 일종의 핀테크 계정을 보유하고 있습니다.

더 세련되고 세련된 것을 위해 기존 은행을 떠나기로 결정하기 전에 관심 있는 도전자 은행의 기능이 귀하의 요구 사항을 충족하는지 확인하십시오.

전통적인 은행은 은행 헌장 없이는 운영할 수 없습니다. 헌장에 따라 은행은 계좌를 안전하고 보장되며 접근 가능한 상태로 유지하기 위해 연방 감독에 동의합니다. 핀테크는 현재 이러한 규칙에 따라 운영되지 않습니다. 그 이유는 주로 끊임없이 변화하는 규정을 따라가는 데 비용이 많이 들고 신제품을 시장에 출시하는 능력이 느려지기 때문입니다.

규제 문제를 해결하기 위해 핀테크는 은행의 규정 준수 또는 규제 기능을 "임대"합니다. 그 대가로 은행은 핀테크 기술에 액세스할 수 있어 기술 회사를 사거나 자체 앱 또는 온라인 인터페이스를 구축할 필요 없이 은행이 디지털에 더욱 집중할 수 있습니다. 거기에서 핀테크는 예금을 허용하고 자금은 FDIC가 보장하는 은행에 보관됩니다.

코넬의 핀테크(FinTech) 설립자 드류 파스카렐라(Drew Pascarella)는 “이 파트너십에 참여하는 것은 JP 모건이나 씨티은행과 같은 대형 은행이 아니라 핀테크나 더 큰 은행과 직접 경쟁할 돈이 없을 수도 있는 소규모 지역 은행”이라고 말했다. 집중 학업 프로그램. 예를 들어, 달라스 지역의 MapleMark Bank는 최근 예금 증명서를 전문으로 하는 독일 핀테크 업체인 Raisin과 새로운 파트너십을 발표했습니다. Raisin의 첫 번째 미국 은행 파트너인 MapleMark는 Raisin이 미국 시장에 접근할 수 있도록 했습니다. Raisin의 기술을 통해 은행은 고객에게 CD 사다리를 포함한 세 가지 CD 옵션을 제공하는 동시에 신규 고객에게도 제품을 마케팅할 수 있습니다.

일부 핀테크는 자체 은행 차터를 신청하고 받았습니다. 가장 먼저 2017년 출시한 바로 머니는 바로 머니입니다. 2020년 7월 규제 승인을 받아 바로 뱅크로 재출시했으며, 그 후 바로 머니 전 고객을 초대하여 바로 뱅크에서 계좌를 개설하고 자금을 이동했습니다.

학자금 리파이낸싱의 선구자이자 현재 이자가 붙는 당좌예금 및 기타 상품을 제공하는 SoFi도 같은 일을 하기를 희망하고 있습니다. 이 회사는 10월에 규제 당국으로부터 예비 승인을 받았지만 현재는 차터 확보를 위해 커뮤니티 은행을 인수하는 작업을 하고 있습니다.

핀테크는 혼자서도 결정할 수 있습니다. 단점은 핀테크가 은행과 제휴하지 않으면 해당 계좌는 FDIC 보험이 적용되지 않는다는 것입니다. 예금 계좌 비교 웹사이트 DepositAccounts.com의 설립자인 Ken Tumin은 현재 암호화폐를 전문으로 하는 일부 핀테크가 이런 방식으로 운영하고 있다고 말했습니다. 예를 들어 BlockFi는 예치된 암호화폐 유형에 따라 최대 7.5%의 수익을 올릴 수 있는 이자가 붙는 암호화폐 계정을 제공합니다.

핀테크가 제공하는 가장 큰 이점은 일반적으로 초과 인출 수수료가 없는 다양한 무료 또는 대부분 무료 기능입니다. (대형 금융 기관은 계좌 초과 인출 시 평균 $33 약간 넘는 금액을 청구합니다. 2020년 은행은 약 $313억의 초과 인출 수익을 올렸습니다.) 고객을 유치하기 위해 Chime, Varo Bank, Current, Dave 및 슬루 나머지 중 일부는 초과인출 방지 정책을 내세우고 일부는 급여를 미리 받을 수 있도록 허용합니다.

반면에 고객 서비스는 우선 순위가 낮습니다. 질문이나 불만 사항이 있는 경우 일반적으로 전자 메일이나 웹 사이트의 라이브 채팅을 통해 소통해야 합니다. 전화로 사람과 이야기할 수 없을 수도 있습니다. (Chime의 정책이 어떻게 고객 서비스 블랙아이로 변했는지 보려면 아래를 참조하세요.)

또 다른 문제:무료는 영원히 지속될 수 없습니다. 핀테크가 앞으로 당좌 대월 수수료를 추가할 가능성이 소비자 옹호자들에게 잠시 멈추고 있습니다. 또한 이러한 회사가 보다 정교한 제품 라인업을 제공하기 시작하면 결국 비용이 상승할 것입니다.

하나의 앱에서 주문형 모바일 뱅킹 및 기타 서비스를 제공하는 금융 기술 회사인 MovoCash의 CEO인 Eric Solis는 "현재 이러한 핀테크는 고객을 확보하기 위해 이러한 기능에 대한 비용을 먹고 사는 것을 선택하고 있습니다."라고 말했습니다. “하지만 수수료가 오고 있습니다. 비용은 소비자가 보지 못하는 빙산의 바닥이며, 그 비용만 오래 먹을 수 있습니다.”라고 그는 말합니다.

저축예금 앱 Digit의 사용자는 이미 이러한 수수료 증가를 겪고 있습니다. Digit은 2017년에 2.99달러의 월 사용료를 시작했습니다. 이 금액은 5달러로 인상되었으며 올 가을부터 사용료는 9.99달러입니다. 그 때 Digit은 인공 지능을 사용하여 고객의 예산, 저축 및 투자를 돕는 Digit Direct라는 당좌예금을 포함하여 새로운 기능을 선보일 것입니다. 고객은 또한 55,000개의 무료 ATM에 액세스할 수 있습니다. Direct로 업그레이드하는 현재 Digit 사용자는 $9.99의 수수료가 부과되기 전 6개월 동안 $5의 월 사용료를 계속 지불하게 됩니다. 새로운 뱅킹 기능을 사용하지 않으려는 사용자는 업그레이드하지 않고 계속해서 $5-a-를 사용할 수 있습니다. 앱의 월 버전. (다이렉트에 관심이 있는 신규 고객은 대기자 명단에 등록해야 합니다.)

수수료 증가와 함께 일부 핀테크는 높은 수익률을 떨어뜨릴 수 있습니다. BankMobile이 제공하는 당좌예금 T-Mobile Money에 가입한 T-Mobile 고객은 최대 $3,000까지 잔액에 대해 최대 4%(높은 잔액에 대해서는 1%)를 적립할 수 있습니다. 그러나 초기 4%를 받으려면 적격 무선 요금제에 등록하고 T-Mobile ID로 특전을 등록하고 T-Mobile Money 직불 카드로 매월 10번의 적격 구매를 해야 합니다.

몇몇 핀테크 기업은 미국 은행 시스템에 진입하기 위해 스윕 계정 서비스와 파트너십을 체결했습니다. 이 설정을 통해 핀테크는 하나가 아닌 여러 은행 네트워크와 함께 작동하여 여러 FDIC 보험 은행에 예금을 "소탕"합니다. 그러나 이 방식은 더 복잡하고 소비자가 어느 은행에 예금을 보유하고 있는지 모르고 돈을 사용하는 데 문제가 있을 수 있기 때문에 더 많은 위험을 초래한다고 Tumin은 말합니다.

작년에 빔파이낸셜 고객들에게 일어난 일입니다. 약속된 3~5일의 기간 내에 Beam 계정에서 송금을 받는 대신 일부 고객은 몇 주 또는 몇 달을 기다렸습니다. 모바일 앱을 통한 고객 서비스 요청이 응답하지 않았습니다. 그리고 Beam은 스윕 네트워크와 파트너 관계를 맺었기 때문에 고객은 자신의 돈이 어느 은행에 있는지 알지 못했습니다. 이러한 불만 사항 및 기타 사항에 대한 응답으로 연방 거래 위원회는 Beam을 고소했습니다. 2021년 3월, 회사는 이자를 포함한 모든 자금을 고객에게 환불하기로 연방통상위원회와 합의했으며 Beam은 더 이상 예금을 받을 수 없습니다.

단순히 저축에 대한 더 나은 수익률을 찾고 있다면 인터넷 은행을 살펴보십시오. www.depositaccounts.com으로 이동하여 저축 계좌 탐색 탭에서 "개인 저축 계좌"를 선택하십시오.

미국인들이 경기 부양비, 실업 수표 및 세금 환급을 받자 Chime은 신규 고객이 계정에 가입하도록 초대하는 공격적인 마케팅 캠페인을 실행했습니다. 그러나 돈이 들어오자 Chime은 일부 계정을 폐쇄하기 시작했습니다. 비영리 조사 간행물인 ProPublica의 보고서에 따르면 동결된 자금이 있는 고객이 Chime에 이메일을 보내 이유를 묻자 예금이 "비정상적 활동"으로 표시되었다는 응답을 받았습니다.

Chime은 이러한 고객들에게 경기 부양 수표와 실업 수표가 합법적임을 증명하는 신분증과 증거를 보내달라고 요청했습니다. 그러나 일부 고객은 돈에 접근하기 위해 몇 달을 기다려야 했다고 ProPublica는 보고합니다. (보도 당시 Chime은 우리의 논평 요청에 아직 응답하지 않았습니다.) Chime은 (ProPublica에서 보고한 대로) 파트너 은행인 Bancorp 및 Stride와 함께 회사가 다양한 경기 부양 패키지로 인한 사기 활동이 증가하고 있음을 인지하고 있다고 밝혔습니다. 사기 방지 방법의 일환으로 계정이 일시 중지되었습니다.

전국 회원사인 National Community Reinvestment Coalition의 수석 정책 고문인 Adam Rust는 "많은 사람들이 잘못된 이유로 미국 은행 계좌를 만들려고 하기 때문에 계좌를 조사하고 지불금을 조사해야 할 타당한 이유가 있습니다."라고 말했습니다. 대출, 주택 및 부를 쌓는 데 있어 공정성을 옹호하는 그룹입니다. "하지만 Chime이 이러한 자극 사용에 대해 광고하는 것처럼 들리므로 확실히 준비에 대해 의문을 제기합니다."

상황은 발생하는 모든 문제를 어떻게 해결할 것인지 네오뱅크에 물어볼 필요성을 강조합니다. 문제는 챗봇이나 이메일로만 처리되나요? 그리고 당신의 돈이 어디에 있는지 정확히 알고 있습니까? 예를 들어, 귀하의 이름이 파트너 은행 계좌에 있습니까? 기존 은행을 사용하면 일반적으로 전화를 통해 고객 서비스 담당자에게 연락하거나 지점을 방문하여 중개자를 차단할 수 있습니다. 네오뱅크에 계좌를 개설하든 기존 기관을 이용하든 문제가 있으면 해당 기관과 소비자금융보호국에 보고하십시오(www.consumerfinance.gov/complaint 참조).

디지털 뱅킹에 익숙하다면 핀테크가 기존 은행의 매력적인 대안이 될 수 있습니다. 대출, 주택 및 부를 쌓는 데 있어 공정성을 옹호하는 전국 회원 그룹인 National Community Reinvestment Coalition의 수석 정책 고문인 Adam Rust는 "저자들은 핀테크가 제공하는 일부 고수익 계좌에 매력을 느낄 수 있습니다. "이자율은 1년 전만 해도 2% 이상이었고 여전히 일반 은행에서 사용할 수 있는 것보다 높습니다."라고 그는 덧붙입니다.

바로 은행 3%를 벌어들이는 저축 계좌를 제공합니다. 전체 이율을 받으려면 저축 계좌 또는 바로 은행 당좌 예금 계좌에 매월 총 $1,000의 계좌 입금을 받아야 합니다. 귀하의 당좌예금이나 저축예금 잔액은 그 달에 $0 미만으로 떨어질 수 없으며, 귀하의 저축예금 계좌는 그 달의 어느 날에도 일일 잔액이 $5,000를 초과할 수 없습니다. 신청하려면 Apple App Store 또는 Google Play Store에서 Varo Bank 앱을 다운로드하세요.

VantageScores, 신용 모니터링 및 세금 준비 서비스 제공 외에도 Credit Karma 핀테크 게임에도 뛰어들고 있다. 회사는 이제 Credit Karma Money에서 지출 및 저축 계좌를 제공합니다. 지출 계정은 무료로 개설할 수 있으며 유지해야 할 최소 잔액은 없습니다. 지출 계정에 자동 입금을 설정하면 급여를 최대 2일 일찍 사용할 수 있습니다. 또한 당좌 대월 수수료가 없으며 사용자는 55,000개 이상의 ATM에 액세스할 수 있습니다. 보너스:Credit Karma는 Instant Karma 프로그램 덕분에 구매 금액을 상환할 수 있습니다. 저축 예금은 0.17%를 적립합니다.

보상을 받는 것이 더 걱정된다면 Current의 무료 기본 당좌예금 볼 가치가 있습니다. 계정에는 당좌 대월 수수료, 월 유지 관리 비용 및 최소 잔액 요구 사항이 없습니다. 또한 모바일 수표 예금과 55,000개의 무료 ATM을 이용하실 수 있습니다. 보상 포인트를 얻으려면 앱 내에서 참여 소매업체의 제안을 활성화합니다. 조기 급여 액세스를 원하는 현재 사용자는 한 달에 $4.99에 프리미엄 계정으로 업그레이드할 수 있습니다.

Fintech는 또한 공연 작업자의 특정 요구 사항을 해결하고 있습니다. 릴리 예를 들어, 세금 계획 도구가 있는 당좌 예금 계좌를 제공합니다(초과 대월 수수료 부과 및 최소 잔액 요구 없음). 공연 직원은 경비를 추적하고 "생활" 및 "일" 범주로 분류하여 엉클 샘에게 세금을 부과할 때 경비 보고서를 생성할 수 있습니다. 또한 이 앱을 사용하면 각 공연 지불금의 일부를 세금 버킷에 자동으로 저장할 수 있습니다.