2021년이 가치의 해로 시작되는 동안 성장주와 성장 상장지수펀드(ETF)가 최근 몇 주 동안 다시 호의를 보이고 있습니다.

성장 투자는 계속해서 많은 투자자들의 관심을 사로잡는 투자입니다. 스타일에 대한 엄격하고 빠른 규칙은 없지만 성장주를 포트폴리오에 통합하려면 해당 섹터의 동료 또는 더 넓은 시장 평균보다 빠르게 확장되는 이름을 찾는 것이 포함됩니다.

일반적으로 이러한 주식은 시가 총액 측면에서 더 작지만 반드시 그럴 필요는 없습니다. 수익 성장 측정치 또는 주당 순이익(EPS)에 대한 예상 이익은 성장 투자자가 집중하는 주요 지표인 경우가 많습니다.

자본 이득은 배당금이 카테고리 내 많은 이름에 존재하지 않는 경우가 많기 때문에 성장주 및 성장 ETF의 투자자가 주시하는 또 다른 요소입니다. 많은 성장 기업은 벌어들인 수익을 그대로 유지하고 다시 사업을 구축하는 데 투자하는 경향이 있습니다.

성장 투자에는 분명히 단점이 있습니다. 우선, 당신은 결코 정말 버스에 기름이 다 떨어질 때를 알 수 있습니다. 성장주가 결국 둔화되고 성숙하기 시작하는 것은 드문 일이 아니지만 일부는 다른 것보다 더 빨리 이를 수행하며 이러한 모멘텀 상실은 수익을 빠르게 저해할 수 있습니다.

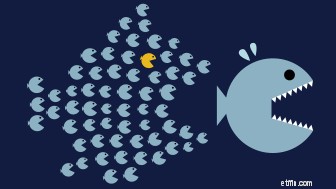

이러한 급격한 하락으로부터 투자를 보호하는 한 가지 방법은 광범위한 접근 방식을 채택하는 것입니다. 성장 ETF는 수십 또는 수백 개의 주식에 위험을 분산하여 즉각적인 분산을 제공하여 이러한 투자 스타일에 수반되는 일부 골칫거리를 완화합니다.

여기에는 성장 투자를 활용하려는 사람들을 위한 원스톱 상점 역할을 하는 7가지 성장 ETF가 있습니다. 이러한 선택 중 일부는 주로 광범위한 성장 스타일의 투자를 다루며 일부는 특정 폭발적인 추세를 다루고 있습니다.

뱅가드 펀드는 저비용 인덱싱과 동의어입니다. 설립자 John Bogle은 결국 인덱스 펀드의 전체 개념을 발명했습니다. 따라서 포트폴리오에 추가하려는 스타일이나 부문에 관계없이 투자 관리자는 종종 가장 먼저 방문하기에 좋은 곳입니다. 성장 투자에서도 다르지 않습니다.

여기에서 790억 달러의 Vanguard Growth ETF를 얻습니다. (VUG, $290.99).

Kiplinger의 무료 마감 종소리 e-레터 신청:주식 시장의 가장 중요한 헤드라인을 매일 살펴보고 투자자가 움직여야 할 사항

VUG는 미국 시장의 대형주 부문에 초점을 맞춘 CRSP 미국 대형주 성장 지수를 추적합니다. University of Chicago Booth School of Business와 제휴한 CRSP는 미래의 장기 수익 성장, 판매 지표, 현재 투자 대비 자산 비율 및 자산 수익률을 살펴보는 다양한 화면을 적용하여 어떤 주식을 고려 대상으로 삼을 수 있는지 결정합니다. 색인.

이것은 약 290 주식으로 작동합니다. 상위 보유 종목에는 Amazon.com(AMZN) 및 Microsoft(MSFT)와 같은 이름이 포함됩니다. 기술주가 펀드의 약 절반을 구성하고 임의소비재가 나머지 4분의 1을 구성합니다. 이러한 업종이 성장주로 가득 차 있는 경우가 많다는 점을 감안할 때 이러한 종류의 업종 믹스가 예상됩니다.

그 부문 구성은 VUG의 역사 전반에 걸쳐 수익에 실제로 영향을 미치지 않았습니다. 지난 10년 동안 ETF는 17.5%의 연간 총 수익률을 기록했습니다. 펀드의 미미한 배당 수익률을 감안할 때 그 수익의 대부분은 자본 이득에서 나왔습니다. 따라서 VUG는 과세 대상 포트폴리오에 추가되어 더 낮은 장기 자본 이득세를 활용할 수 있습니다.

저비용 펀드를 찾는 사람들에게 VUG는 최고의 성장 ETF 중 하나입니다. 비용 비율은 0.04%에 불과하므로 포트폴리오에 성장주를 추가할 수 있는 저렴하고 쉬운 방법이 있습니다.

VUG에 대해 자세히 알아보려면 Vanguard 제공업체 사이트를 방문하세요.

메가캡 주식의 바늘을 옮기는 데 많은 시간이 걸립니다. 우리는 수익에 변화를 주기 위해 수백억 달러 가치의 추가 수익 또는 수입을 이야기하고 있습니다. 그러나 소규모 주식의 경우 두 자릿수 수익 또는 수익 확장을 달성하는 것이 훨씬 더 쉽고 많은 사람들이 소형주를 성장과 동일시합니다.

그리고 작게 생각하는 힘은 당신의 포트폴리오에 놀라운 결과를 가져올 수 있습니다.

iShares Russell 2000 성장 ETF (IWO, $296.62) 예를 들어, 2020년에 엄청난 34%의 수익률을 올렸습니다. Russell 2000은 틀림없이 그 미국 소형주 벤치마크. IWO는 소형주의 힘을 한 단계 더 발전시켜 성장 기준을 충족하는 종목에만 집중하기 위해 모 지수에 다양한 화면을 적용합니다. 이렇게 하면 보유 수를 1,173개의 다른 소형주로 줄입니다.

이 심사 과정은 인상적인 상대적인 강점을 가져왔습니다. IWO는 2020년에 일반 iShares Russell 2000 ETF(IWM)보다 15%포인트 높은 성과를 보였습니다. 성장형 ETF는 또한 Russell 2000의 가치 버전인 iShares Russell 2000 Value ETF(IWN)보다 거의 30%포인트 높은 성과를 보였습니다. 12개월 기간.

2021년 초에 성장이 잠시 멈췄다가 마침내 다시 주장하기 시작했습니다. 그리고 연간 비용이 0.24%에 불과한 IWO는 그 부흥에 참여하면서 최대의 수익을 얻을 수 있는 가장 좋은 방법이 될 수 있습니다.

IWO에 대해 자세히 알아보려면 iShares 제공업체 사이트를 방문하십시오.

몇 년 전, 스마트 베타 혁명이 ETF 세계에서 일어났습니다. 기본 원칙은 표준 빵과 버터 시가 총액 가중 지수를 개선하는 것입니다. 지수 후원자는 다양한 요인과 기타 측정항목을 선별하여 더 강력한 수익을 올릴 수 있는 프레임워크를 만들 수 있습니다.

사실 많은 스마트 베타가 실패합니다. 그러나 성장 ETF와 관련하여 smart-beta는 때때로 승자가 있습니다... 여기에는 Invesco S&P 500 Pure Growth ETF가 포함됩니다. (RPG, $185.74).

실제로 동일한 주식을 포함하는 일부 가치 및 성장 지수. RPG는 이 문제를 해결하려고 합니다. ETF는 다양한 스크린을 사용하고 S&P 500 지수의 모든 주식에 두 가지 점수를 할당합니다. 하나는 가치에 대한 것이고 다른 하나는 성장에 대한 것입니다. 가치 점수와 성장 점수 사이의 비율은 지수의 모든 주식을 깊은 가치, 혼합 또는 깊은 성장으로 순위를 매기는 데 사용됩니다. RPG의 포트폴리오에는 성장률이 높은 주식만 포함됩니다.

스크린은 보유량의 측면에서 큰 차이를 만듭니다. 스마트 베타 버전 덕분에 RPG에는 약 73개의 이름만 있습니다. 상위 보유 종목은 PayPal(PYPL), Nvidia(NVDA) 및 Generac(GNRC)입니다. 기술주가 ETF의 대부분을 구성하며 자산의 약 40%를 차지합니다.

RPG는 S&P 500 지수와 S&P 500 성장 지수 모두를 능가하는 성과를 냈기 때문에 더 긴밀한 포트폴리오가 작년에 효과가 있었습니다. 그 초과 성과는 2006년 ETF가 시작된 이후로 이어집니다. 연간 몇 베이시스 포인트에 불과하지만 시간이 지남에 따라 적은 금액이 더 큰 장기 수익률로 이어집니다.

RPG에 대해 자세히 알아보려면 Invesco 제공업체 사이트를 방문하십시오.

좀 더 신중한 투자자의 경우 성장주와 관련하여 "케이크를 먹고 너무 먹는" 방법이 있을 수 있습니다. 이는 처음부터 엄격하게 성장주에 초점을 맞추지 않는 것입니다.

중형주는 성장주와 거의 동일한 잠재력을 제공하지만 약간 더 안전합니다. 중형주는 실제 현금 흐름, 판매, 이익 및 안정적인 배당금을 가질 수 있을 만큼 충분히 크기 때문입니다. 그러나 여전히 상대적으로 빠른 속도로 수익과 수입을 늘릴 수 있을 만큼 충분히 작습니다. 따라서 대부분의 중형주는 여전히 성장주의 영역에 속합니다.

자본을 늘리고 싶지만 성장주에 대한 순수한 위험을 감수할 수 없는 고령 투자자에게 중형주는 매력적인 솔루션입니다.

이제 여기에 약간의 절충점이 있습니다. 구름 주식이 달로 가는 것을 보는 것과 같은 종류의 엄청난 증가를 경험하지 못할 것입니다. 하지만 장애물에 부딪혀 다시 땅으로 추락할 때도 같은 종류의 비통함을 느끼지는 못할 것입니다.

중형주를 특징으로 하는 펀드의 경우 SPDR S&P Midcap 400 ETF Trust (MDY, $481.54)는 여전히 블록에서 큰 소년입니다.

이 펀드는 벤치마크 S&P 400 Midcap 지수를 추적하며 1995년 5월에 처음 시작된 이래 좋은 성과를 거두었습니다. 그 성과는 6월 말에 ETF의 12개월 수익률이 52.9%로 실제로 매우 "성장"했습니다. MDY는 설립 이후 매년 평균 12%의 수익을 올릴 수 있었습니다.

빠른 거래량, 낮은 비용, 시간이 지남에 따라 좋은 성과를 낼 수 있는 MDY는 보수적인 투자자들에게 최고의 성장 ETF 중 하나가 될 수 있습니다.

MDY에 대해 자세히 알아보려면 State Street Global Advisors 제공업체 사이트를 방문하십시오.

투자의 가장 큰 죄 중 하나는 고향에 대한 편견을 갖는 것입니다. 우리는 우리가 살고 있는 국가의 주식으로 포트폴리오를 채우는 경향이 있습니다.

그러나 진실은 세계 시가총액의 거의 절반이 미국 외 지역에 있으며 그 숫자는 계속 증가하고 있습니다. 그리고 팽창하는 세계 경제 덕분에 독일 자동차를 운전하고 한국에서 만든 TV로 쇼를 보거나 영국 기업의 음식을 먹을 가능성이 커졌습니다. 이를 위해 귀하의 포트폴리오에 대한 국제적 노출을 갖는 것은 나쁜 생각이 아니며 성장주는 그렇게 하는 좋은 방법입니다.

자산이 거의 110억 달러에 달하는 iShares MSCI EAFE 성장 ETF (EFG, $106.47)는 국제 성장주에 초점을 맞춘 가장 크고 유동성이 뛰어난 펀드입니다. 이 펀드는 유럽, 호주, 아시아 및 극동 지역의 중형 및 대형주의 성장 측면을 포착하는 MSCI EAFE 성장 지수를 추적합니다. 슬프게도 북쪽에 있는 우리 이웃들은 포함되지 않습니다. 전체적으로 ETF는 460개 이상의 다양한 해외 주식을 보유하고 있습니다.

놀랍게도, 기술은 펀드의 가장 큰 부문이 아닙니다. 자산의 약 20%를 차지하는 산업주가 될 것이다. 상위 3개 종목은 헬스케어 종목(16.3%)과 임의소비재 종목(16.1%)이다. 기술 부문은 자산의 약 15%만 창출합니다.

EFG에 대한 수익은 혼합되었습니다. 그러나 모든 국제 주식의 수익률 프로필도 마찬가지입니다. 그러나 펀드에서 꽤 괜찮은 수익을 거두었습니다. 예를 들어, 작년에 상장지수펀드는 18%의 수익을 올렸습니다. 지난 10년 동안 ETF는 연평균 7.5%의 완만한 수익률을 보였습니다.

투자자들이 국제 주식에 과소 노출되어 있는 상황에서 EFG는 글로벌 성장 주식에 대한 노출을 추가할 수 있는 쉽고 저렴한 방법을 제공합니다.

EFG에 대해 자세히 알아보려면 iShares 제공업체 사이트를 방문하십시오.

특정 섹터는 자연스럽게 성장주를 보유하는 경향이 더 큽니다. 기술, 의료 및 임의 소비재는 볼베어링을 만드는 산업 제조업체보다 유행, 혁신 및 첨단 제품에 더 중점을 두는 경향이 있습니다. 포트폴리오에 성장주를 추가하려는 투자자는 이 부문에 관심을 집중할 수 있습니다.

그리고 Invesco QQQ (QQQ, $358.79) 가장 쉬운 방법 중 하나가 될 수 있습니다.

"큐브"는 Nasdaq-100 지수를 추적합니다. 1980년대에 컴퓨터 거래를 수용한 최초의 거래소 중 하나인 나스닥은 오랫동안 혁신에 중점을 둔 기업의 본거지였습니다. 따라서 지수의 대부분은 기술 기업, 임의 소비재 및 의료 기업으로 구성됩니다.

Nasdaq-100은 Nasdaq 주식 시장에 상장된 최대 규모의 국내외 비금융 기업을 추적합니다. 기술은 지수의 거의 50%를 구성하는 반면 임의 소비재는 자산의 약 22%를 구성하고 의료는 약 7%를 차지합니다. 혼합으로 인해 QQQ는 성장주의 후자를 나타냅니다.

상위 보유 종목으로는 Apple(AAPL), Amazon.com 및 Adobe(ADBE)가 있습니다. 그것은 최고의 대형 성장 ETF 중 하나입니다.

성과 면에서 이 펀드는 이길 수 없습니다. 지난 10년 동안 QQQ는 연간 총 수익률 21%를 기록했습니다. Nasdaq의 성장 측면에 초점을 맞추고 있으며 거래소의 모든 주식을 포함하는 일반 Nasdaq 복합 지수를 해당 기간 동안 매년 약 4% 포인트 앞질렀습니다.

매우 빠른 거래량, 낮은 입찰-매도 호가 스프레드 및 최저 비용을 추가하면 QQQ는 모든 포트폴리오에 성장을 추가하는 가장 쉬운 방법 중 하나가 될 수 있습니다.

QQQ에 대해 자세히 알아보려면 Invesco 제공업체 사이트를 방문하십시오.

구루 캐시 우드(Cathie Wood)는 예를 들어 테슬라(TSLA)에서 3,000달러까지 자신이 좋아하는 주식에 대해 지나치게 열성적인 가격 목표를 제시한 그녀의 일부에 대해 많은 관심을 기울였습니다. 그러나 성장 투자자는 과학 및 기술 세계에서 최고의 이름을 찾는 데 정말 눈에 띄었습니다. 약 230억 달러의 Ark Innovation ETF (ARKK, $120.76)는 그녀의 주력 펀드입니다.

이 목록에 있는 나머지 성장 ETF와 달리 ARKK는 적극적으로 관리되는 펀드입니다. 즉 지수가 아니라 사람이 보유량을 결정한다. 이 경우 Wood와 그녀의 팀은 "파괴적 혁신"에 주의를 집중합니다. 기본적으로 기술을 사용하여 우리가 하는 전통적인 방식을 완전히 바꾸는 회사를 찾는 것입니다.

여기에는 의료, 자동화, 핀테크 및 재생 에너지가 포함될 수 있습니다. Wood는 35~55개 종목으로 집중 펀드를 운영하고 있습니다. 이렇게 하면 ARKK가 최고의 아이디어에만 집중할 수 있습니다.

상위 보유 종목은 전기차(EV) 제조업체 Tesla, 스트리밍 대기업 Roku(ROKU) 및 원격 의료의 개척자 Teledoc Health(TDOC)를 포함한 성장주 목록처럼 읽습니다.

성장주를 찾는 데 있어 Wood의 기량은 수년 동안 잘 작동했습니다. ARKK는 지난 5년 동안 연 48%의 수익을 올렸으며 작년에는 무려 87%나 증가했습니다.

그러나 인생에서 공짜는 없습니다.

펀드의 집중적인 성격을 감안할 때 ARKK는 변동성이 크고 가격 변동이 심합니다. 현재까지 ETF는 약 6% 하락했습니다. 둘째, Wood는 그 자체로 거래자는 아니지만 보유 주식에서 주식을 삭제하거나 고민하는 이름을 추가하는 것을 두려워하지 않습니다. 마지막으로, 상장지수펀드는 연간 비용이 0.75%로 저렴하지 않습니다.

그러나 성장주에 대해 보다 적극적인 역할을 원하는 투자자에게 ARKK는 최고의 선택 중 하나가 될 수 있습니다. Woods는 자신이 재치 있는 감독임을 입증했으며 그녀의 장기간의 복귀는 스스로를 증명합니다.

ARKK에 대해 자세히 알아보려면 ARK Innovation 제공업체 사이트를 방문하세요.