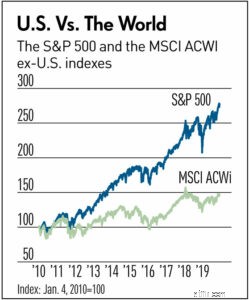

우리에게 투자 다각화를 그렇게 어렵게 만드는 것은 최적의 포트폴리오를 가지고 있다고 느끼지 않고 "만약에..."라는 잔소리를 들을 수 없다는 것입니다. 예를 들어, 많은 투자 전문가들은 투자자들이 자신의 포트폴리오에 포함된 국제 주식에 어느 정도 노출되도록 권장하지만, 이 차트에서 알 수 있듯이 미국 주식 시장이 세계 나머지 지역보다 훨씬 더 나은 성과를 냈기 때문에 지난 10년 동안 이는 성공적인 전략이 아니었습니다.

참고:MSCI ACWI는 모든 국가 지수이며 이 차트에서 미국 지수는 제외됩니다.

따라서 이러한 방식으로 다각화하는 사람들에게 10년은 포트폴리오의 한 부분(미국)이 다른 부분(미국 외 주식)을 능가하는 데는 긴 시간처럼 보일 수 있습니다. 생각 거품:만약...내가 미국 주식만 소유하고 있다면?" 우리 모두가 투자자로 받아들이는 불확실성을 감안할 때, 일부 사람들은 헤드라인이 암시하듯이 향후 10년 동안 국제 주식이 더 나은 성과를 보일지 궁금해합니다. 한편, 혐오스러운 다른 사람들 국제 주식에 타월을 던지고 미국 주식을 두 배로 줄여야 할 때라고 결정할 것입니다.

분산화가 취하는 또 다른 형태는 주식과 채권의 분할(또는 할당)입니다. 이것은 실제로 포트폴리오가 어떻게 될 것인지를 결정하는 주요 요인입니다. 주식과 채권에 얼마를 투자할지 결정하는 것입니다. 지난 10년 동안 이기는 전략은 100% 주식이었습니다. 주식에서 가장 긴 강세장이 2020년까지 계속 이어지기 때문입니다. 지난 10년 동안 채권을 소유했다면 "만약 내가 만약에 더 많이 벌 수 있었더라면 나는 더 많은 주식만 가지고 있었다." 물론, 그것은 결정이 내려졌을 때 그 결과를 알 수 없었기 때문에 후견적 편향(일명 월요일 아침 쿼터백)입니다.

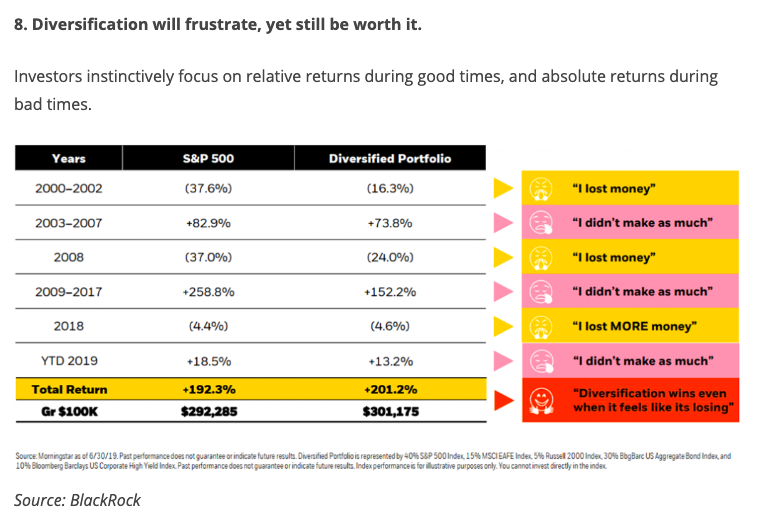

bps and Pieces 블로그의 이 게시물은 S&P 500 주가 지수의 성과를 다양한 포트폴리오(주식 60% 및 채권 지수 40%)와 비교하여 다각화에 대한 20년 관점을 취합니다. 분산투자를 한 투자자가 이 기간 동안 느꼈을 감정(오른쪽 그림)에 주목하십시오. 결코 만족하지 않는 것 같습니다. . 그러나 20년 동안 모든 기복을 겪었으므로 분산된 포트폴리오는 실제로 S&P 500 포트폴리오를 능가했습니다. 왜요? 차트에서 알 수 있듯이 분산된 투자자들은 2000-2002년 및 2008년 주식 시장 붕괴 기간 동안 하락하는 주식에 안정을 제공한 채권을 보유했을 때 포트폴리오 손실이 적었습니다.

제 생각에는 블로거가 다각화에 대해 생각하고 "만약에..."에 대해 생각하지 않는 방법을 요약한 것 같습니다.

질문:

-----------------------

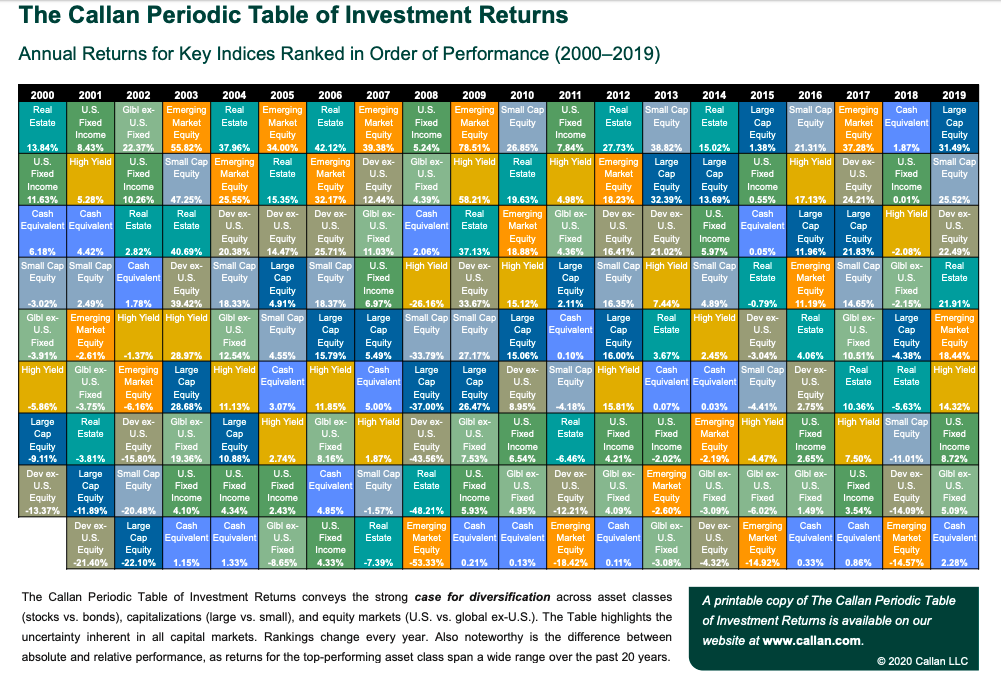

여기 다각화의 가치를 보여주는 또 다른 차트가 있습니다. 20년 동안 이러한 개별 자산 클래스를 추적하면 이러한 자산의 상대적 성과가 말 그대로 "지도 전체"인 패치워크를 볼 수 있습니다. 주어진 연도에 어떤 것이 가장 잘 할 것인지 예측하는 것은 순전히 어리석은 생각입니다(PDF를 보려면 클릭하십시오). 솔루션은 간단합니다. 다양화하십시오!

질문:

질문:

------------------

인덱스 펀드에 대해 더 알고 싶으십니까? NGPF의 투자 부서와 Let's Make A Mutual Fund를 포함한 다양한 활동을 확인하십시오. 그리고 S&P 500은 무엇입니까?