"내 포트폴리오에 국제 주식을 보유해야합니까?" 투자자들이 현지 주식 시장의 수익이 창백할 때 묻는 질문입니다. 인도 상황에서 이것은 일반적으로 "미국 주식을 사는 것"을 의미합니다. 따라서 물어볼 질문은 "미국 주식을 사야 하나요?", "그렇다면 얼마를 보유해야 하나요?"입니다.

2008년 위기 이후 미국 시장은 2015년 -0.7%, 2018년 -6%의 두 가지 마이너스 연간 수익률로 크게 상승했습니다. 다른 거의 모든 연간 수익률은 두 자리 숫자와 3년 20% 플러스 연도였습니다. 배당금은 여기에 포함되지 않습니다! 출처:매크로트렌드

이 기간 동안 인도 시장도 상승세를 보였지만 Senseex는 2011년에 23% 하락했습니다. 2015년과 2016년에 Sensex는 2018년에 저축 은행 계좌와 FD를 이기지 못했습니다. 당연히 이것은 모든 투자자가 더 친환경적인 목초지를 찾게 만들 것입니다. 알아보도록 하겠습니다.

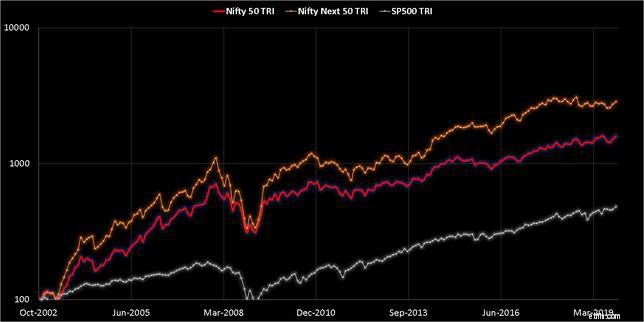

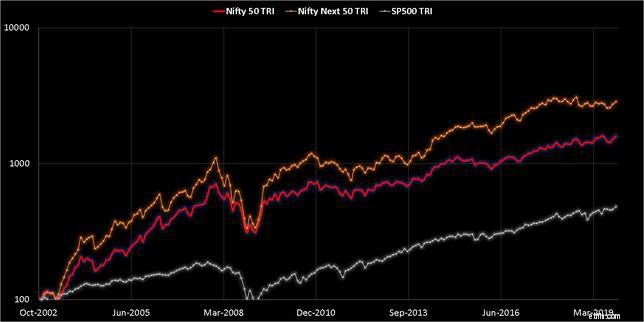

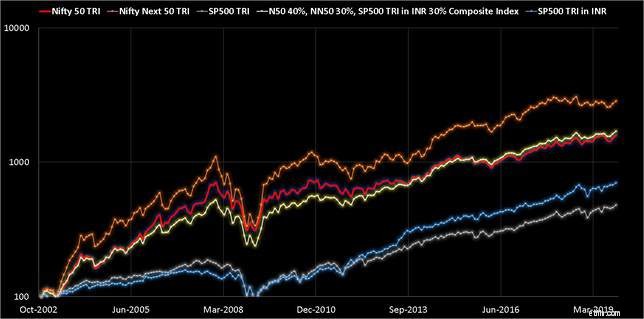

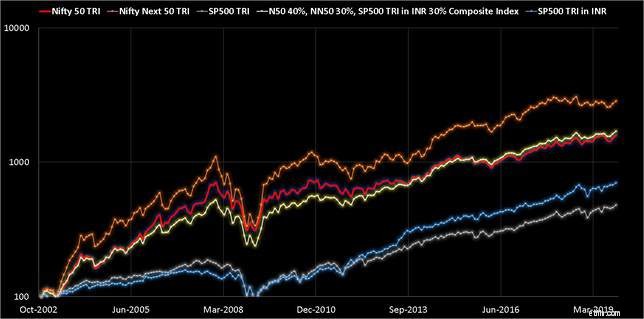

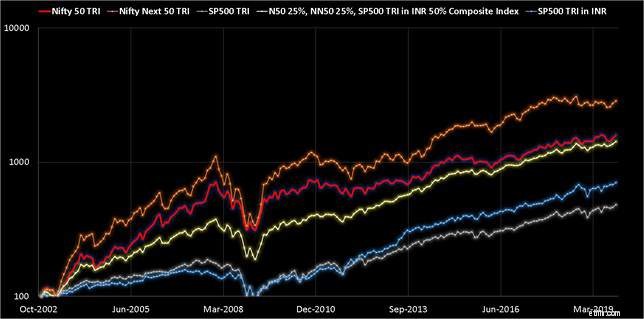

2002년 11월부터 Nifty 50, Nifty Next 50, S 및 P 500(모든 배당금 포함)을 비교하면서 분석을 시작했습니다. 불행히도 이 데이터 세트는 다소 작습니다. 아래에서 논의되는 바와 같이 이와 관련된 몇 가지 단점이 있습니다. 이것이 우리가 가지고 있는 것이며 우리는 그것을 가지고 일해야 할 것입니다.

그래프는 로그 스케일이며, 플롯의 나머지 부분을 명확하게 하기 위해 S 및 P 500의 작은 부분(2008년 위기 동안)이 잘렸습니다.

<노스크립트>

이것만 봐도 '장기적으로'가 합리적이라는 결론을 내릴 수 있습니다. 인도 투자자는 인도 시장에 충실합니다. 이는 인도 시장이 과거만큼 빠르게 성장하지 않을 수 있다는 경고와 함께 합리적입니다.

이것만 봐도 '장기적으로'가 합리적이라는 결론을 내릴 수 있습니다. 인도 투자자는 인도 시장에 충실합니다. 이는 인도 시장이 과거만큼 빠르게 성장하지 않을 수 있다는 경고와 함께 합리적입니다.

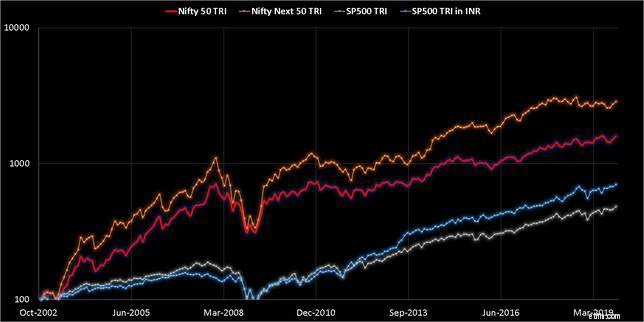

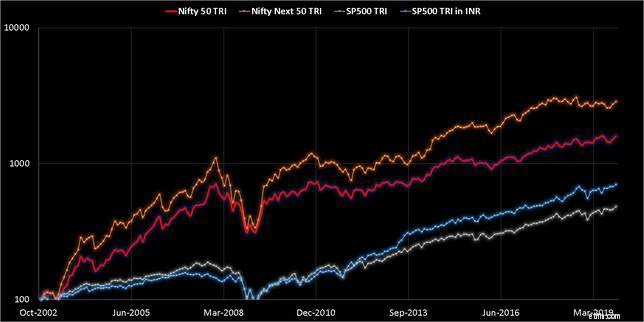

그렇게 빠르지 않다! 우리는 더 깊이 파고들 필요가 있습니다. 반드시 모든 그래프를 보시고 기사 전체를 읽으시기 바랍니다. 또한 위의 차트에는 누락된 것이 있습니다. S 및 P 500은 USD이고 Nifty 지수는 INR입니다. 따라서 S 및 P 500을 INR로 변환하면 이것을 얻습니다.

<노스크립트>

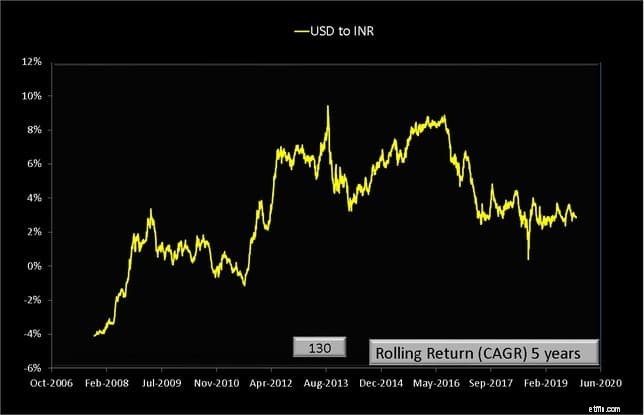

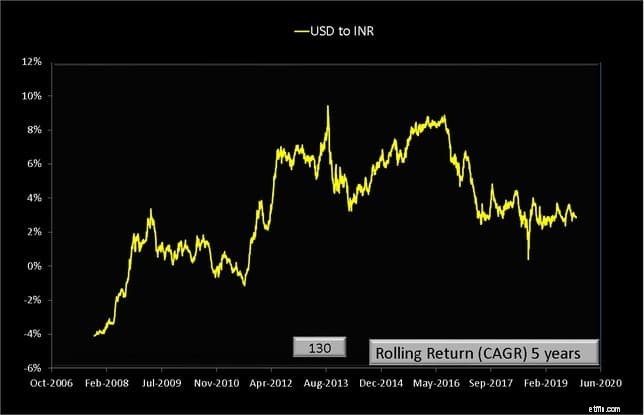

많은 독자들이 S&P 500과 S&P500-INR의 차이가 크지 않다는 점에 실망할 수 있습니다. 이는 USD에서 INR로의 전환율이 시간이 지남에 따라 상당한 이득을 제공하지 않기 때문입니다(그렇게 느껴지긴 하지만). 5년 연속 수익률입니다.

많은 독자들이 S&P 500과 S&P500-INR의 차이가 크지 않다는 점에 실망할 수 있습니다. 이는 USD에서 INR로의 전환율이 시간이 지남에 따라 상당한 이득을 제공하지 않기 때문입니다(그렇게 느껴지긴 하지만). 5년 연속 수익률입니다.

<노스크립트>

이는 이전에 Motilal Oswal Nasdaq 100 펀드를 검토할 때 논의한 바 있습니다. 투자하지 말아야 하는 이유!

이는 이전에 Motilal Oswal Nasdaq 100 펀드를 검토할 때 논의한 바 있습니다. 투자하지 말아야 하는 이유!

이제 다양한 복합 포트폴리오를 구성할 수 있습니다. 우리는 이전에 Nifty 50(n50)의 80%와 NIfty Next 50(nn50)의 20%가 Nifty 100을 잘 복제할 수 있음을 확인했습니다. 참조:Nifty와 Nifty Next 50 펀드를 결합하여 대형 중형 지수 포트폴리오를 만드십시오.

우리는 세금과 출구 부하를 무시할 것입니다. 포트폴리오는 매월 재조정되는 것으로 가정합니다. 흰색 선의 움직임을 찾으십시오. 복합 포트폴리오 입니다. 복합 포트폴리오의 진화는 다음과 같습니다. 월간 데이터이므로 일부 기능이 누락될 수 있습니다.

복합 2:n50(70%) + nn50(20%) + SP500-INR(10) %)

복합 2:n50(70%) + nn50(20%) + SP500-INR(10) %)

<노스크립트>

<노스크립트>

<노스크립트>

<노스크립트>

종합 포트폴리오의 롤링 수익률

종합 포트폴리오의 롤링 수익률여기에 작업할 짧은 창이 있습니다. 녹색 점선에 주의를 집중하세요. S&P 500 기여도가 없습니다. 2013년 후반 인도 주식 시장의 상승 움직임이 시작된 후 복합 포트폴리오가 더 나은 성과를 냈다는 것은 아이러니하고 심지어 재미있습니다!

<노스크립트>

S&P 500의 50%, n50 25%, nn50 25%의 빨간색 선은 수익률 스프레드가 가장 낮습니다. 이 제한된 데이터 세트를 기반으로 하여 수익과 위험의 균형을 잘 유지합니다(단순한 시각적 관찰 기반).

S&P 500의 50%, n50 25%, nn50 25%의 빨간색 선은 수익률 스프레드가 가장 낮습니다. 이 제한된 데이터 세트를 기반으로 하여 수익과 위험의 균형을 잘 유지합니다(단순한 시각적 관찰 기반).

예, 위의 데이터는 "S 및 P 500에 대한 약간의 노출"이 투자자에게 유리할 것임을 시사합니다. 최소한 해를 끼치 지 않고 위험을 낮출 것입니다. 그러나 두 가지 중요한 문제가 있습니다.

"얼마나"가 충분하다고 말하기는 쉽지 않습니다. S와 P 500의 50%에 대한 노출은 2008년이 반복된다면 너무 위험합니다. 20%는 어떻습니까? 예, 하지만 여기에는 노력이 필요합니다. 세금 및 출구 로드를 무시하고 정기적인 재조정. 더 낮은 값은 도움이 되지 않습니다.

두 번째 문제는 수익을 원하는 대부분의 투자자가 수익만을 원한다는 것입니다. 그들은 위험 관리에 무지하거나 노력을 기울이고 세금을 내기를 꺼립니다. Excel에서는 너무도 당연해 보이는 더 높은 수익 또는 더 낮은 위험이 실제로는 꽤 있습니다.