익명을 원하는 독자로부터 다음과 같은 흥미로운 질문을 받았습니다. “뮤추얼 펀드의 범주가 너무 많습니다. 반품의 관점에서 그들을 정리할 수 있는 방법이 있습니까?” 이 기사에서는 이를 수행하는 간단한 방법에 대해 설명합니다. 우리는 주식, 부채, 금, 부동산이 다른 자산 클래스라고 말합니다. 무엇이 다른가요?

그들이 제공하는 수익입니까? 주식 뮤추얼 펀드가 일정 기간 동안 18%의 수익률을 올린 경우, 우리는 부채(예:금트 펀드) 또는 금이 같은 기간 동안 동일한 수익률을 달성한 역사상 다른 지점을 항상 찾을 수 있습니다. 마이너스 수익의 경우에도 마찬가지입니다. 반품 직접 사용 자산 클래스 또는 다른 뮤추얼 펀드를 분류하는 것은 일관성이 없습니다. 우리는 분류를 위해 반품을 사용하지만 간접적으로 사용합니다.

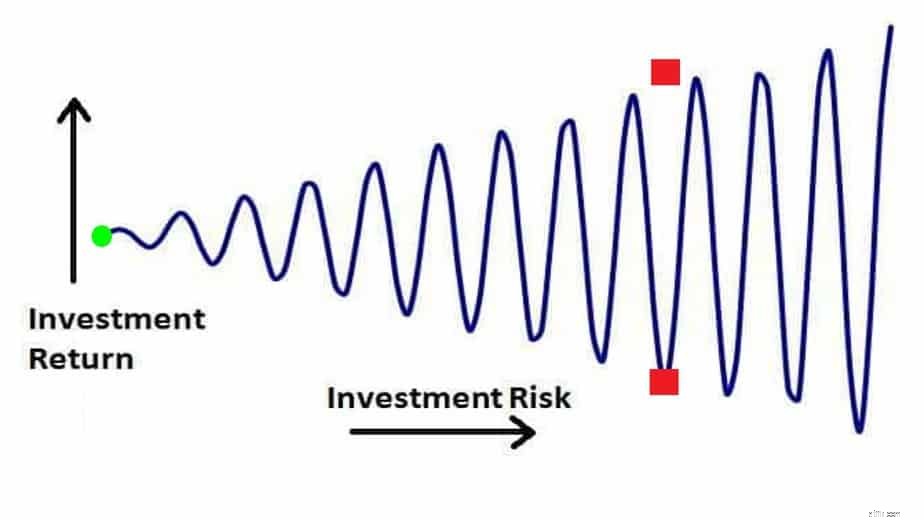

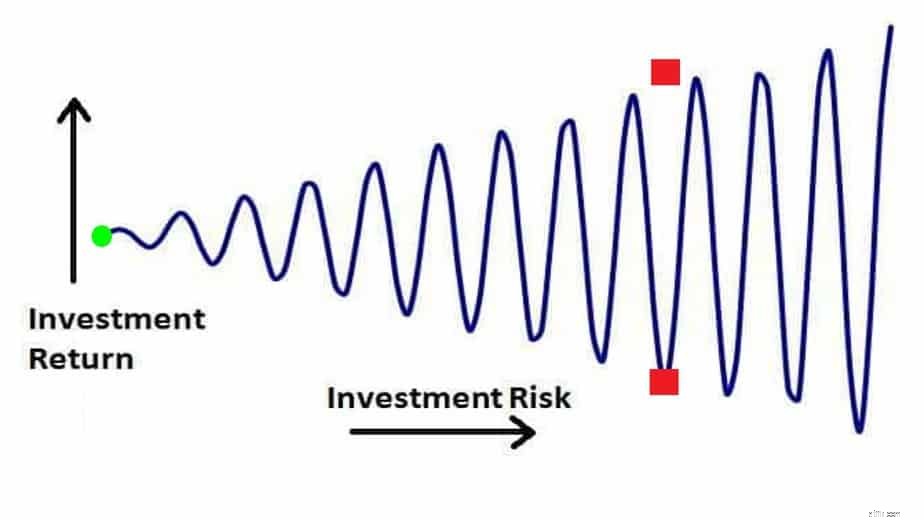

대신 수익률이 얼마나 변동하는지에 따라 뮤추얼 펀드 또는 자산 클래스를 분류할 수 있습니다. 또는 실제로 NAV가 위 또는 아래로 이동하는 정도입니다. 두 가지 방법이 있습니다. 예를 들어 그 방법을 살펴보겠습니다. 2018년 4월 26일부터 2021년 4월 26일까지 이 연구의 3년 기간을 고려하고 다양한 지수의 월별 평균 수익률을 계산합니다. 지수는 다양한 뮤추얼 펀드 카테고리를 나타냅니다.

월별 수익률의 표준편차는 월별 수익률이 월평균 수익률에서 얼마나 벗어나 있는지를 측정한 것입니다. 우리는 과거에 뮤추얼 펀드를 분류하기 위해 이 척도를 여러 번 사용했습니다. 예:언제 어떤 뮤추얼 펀드를 선택해야 하나요? 그리고 성공적인 뮤추얼 펀드 투자의 핵심입니다. 이 기사에서는 수익률을 직접 사용하여 수익률이 얼마나 변동하는지 평가하고 분류합니다.

위에서 언급한 3년 동안 CRISIL Liquid Fund Index의 월 평균 수익률은 0.49%입니다. 이것을 연간 수익률로 변환할 수 있습니다:(1+0.49%)^12 -1 =6%. 이 3년 동안의 연간 수익률(시작일 NAV 및 종료일 NAV만 사용)은 5.95%입니다. 두 계산(6% – 5.95%)의 차이는 변동성의 척도입니다.

왜요? 정기 예금의 경우 각 월별 수익은 동일합니다. 따라서 두 반환 계산 모두 동일한 결과를 제공합니다. 따라서 변동성이 없음을 나타내는 0의 차이로 유동성 펀드 지수의 변동성 추정치를 얻습니다:0.05%(대략). 0에서 출발하면 변동하는 수익을 나타냅니다.

표준 편차를 계산하기 위해 각 월별 수익률과 평균 월간 수익률 간의 차이를 계산합니다(우리 기간 동안 36개의 데이터 포인트가 있음). 이 차이의 제곱을 취하고 평균을 계산합니다. 그런 다음 해당 평균의 제곱근을 취합니다. 이것은 항상 긍정적일 것입니다. 표준편차가 클수록 가격의 변동성이 커집니다. 이것은 한 가지 유형의 위험일 뿐입니다.

이것조차도 오해의 소지가 있습니다. 지난 3년만 보면 금은 순조롭게 오르거나 폭락하거나 아무데도 움직이지 않았을 수 있지만 주식은 그 반대일 수 있습니다. 따라서 더 나은 일관성을 위해 롤링 표준 편차 분석(예:수익률)이 필요합니다. 아래 제시된 데이터는 단지 예상되는 기간의 변동성을 나타내는 것으로 간주되어야 합니다. 일부 지수의 표준 편차는 수익률만큼 크게 흔들릴 수 있습니다!

일부 세그먼트는 항상 변동성이 더 높습니다. 예를 들어, 소형주 지수는 일반적으로 대형주 지수보다 항상 변동성이 높습니다. 따라서 이 데이터를 해석하려면 약간의 관점이 필요합니다.

표준 편차를 사용하면 어떤 도움이 되나요? 값이 높을수록 NAV의 변동성이 클수록 수익률의 변동이 커집니다. 수익률의 더 큰 변동은 단지 더 높은 수익률의 가능성을 의미할 뿐이지 의미하지 않습니다! 수익의 스프레드가 높을수록 우리가 얻을 수 있는 수익의 불확실성이 커집니다! 참조:뮤추얼 펀드 SIP에서 수익을 기대하지 마십시오! 대신 이렇게 하세요!

<노스크립트>

161개 지수에 대한 표준 편차 및 반환 차이 데이터(기본값)를 제시합니다. 우리는 독자들에게 우리가 부채 펀드에서 금, 국제 주식, 하이브리드 펀드, 분산 주식, 주제 지수 및 기타 상품으로 이동함에 따라 표준 편차가 어떻게 증가하는지 볼 것을 권장합니다.

몇 가지 흥미로운 추론(연구 기간 동안)을 할 수 있습니다. 몇 가지:

참고: AM>=GM이므로 산술 평균의 수익률과 연간 수익률(기하학적 평균) 간의 차이는 항상 양수여야 합니다. 이 점을 지적해 주신 AIFW의 Siva에게 감사드립니다.

벤치마크 이름 표준 편차 반환 차액 니프티 1D 금리 지수0.12위기 91일 국채 지수0.140.04위기 유동성 펀드 지수0.140.06니프티 50 차익 거래 지수0.240.06위기 1년 국채 지수0.280.00위기 91일 국채 펀드 지수0.11 종합 채권 펀드-C펀드 지수0.69 BEX(I-Sec 국채 지수)1.15Crisil 10년 금트 지수1.27CRISIL Hybrid 85+15 – Conservative Index1.510.06CRISIL Short Term Debt Hybrid 75+25 Fund Index1.940.50USD INR1.951.09CRISIL Hybrid Short 6 Debt Hybrid 펀드 지수2.841.04금-런던 AM3.45금-국제3.67KLSE 종합3.870.85스위스 시장3.942.08금-런던 AM (INR)3.950.90CRISIL 하이브리드 35+65 – 공격적 지수4.352.4.18Shanghai. jones4.91.86dow jones4.91.33dow jones4.91.33dow jones4.91.33dow jones4.001.33dow jones 복합 Index5.021.65 및 p 5005.071.41dow jones 유틸리티 평균 5.112.57nifty 50 shariah - tri5.212.76nifty fmcg - tri5.244.39nifty 100 낮은 변동성 30 색인 - TRI5.244.29 NIFTY 알파 품질 가치 저변동성 30 – TRI5.263.46나스닥 기타 금융5.261.28NIFTY 품질 저변동성 30 – TRI5.273.79S&P BSE FMCG5.284.43대만 가중치5.292.97S&P BSE 빠르게 움직이는 소비재 – TRI5.294.46NIFTY 알파 저변동성 30 – TRI5.403.97Hang TRI5.424.15 Nifty Low Volatility 50 - Tri5.443.82s &P BSE 50 샤리아 - TRI5.504.18Nifty 50 Value 20 Index - Tri5.503.71NASDAQ Tele5.503.71NASDAQ TeleCommunications5.541.84nifty 500 Shariah - Tri5.633.43NASDAQ-1005.660.79Nifty 소비 - TRI5.683.92Jakarta composite5.700.49nifty shariah 25 - TRI5.763.34NASDAQ5.791.05SHARIAH255.793.375.8391.05SHARIAH255.793.37755.793.37504.793.37504.79377504.377504.29701314.29 깜박임 100 품질 30 인덱스 - TRI5.914.48NASDAQ 산업화 2255.984.70S &P BSE Teck 지수 – TRI6.085.18NIFTY SME EMERGE 지수 – TRI6.155.43S&P BSE GREENEX – TRI6.234.39Nasdaq Insurance6.242.52S&P BSE SENSEX – TRI6.314.29S&P BSE Sensex. TRI6.424.38나스닥 생명공학6.431.29NIFTY 100 – TRI6.434.42NIFTY 50 – TRI6.444.37S&P BSE 100 ESG 지수6.454.69나스닥 컴퓨터6.501.21S&P BSE 200 – TRI6.514.61S&P BSE LargeMidCap – TRI6.524.55S&P BSE 250 LargeMidCap 지수 – TRI6.524.61S&P Composite6.603.16S&P BSE SME IPO – TRI6.644.52S&P BSE 500 – TRI6.674.77NIFTY 500 – TRI6.734.81S&P BSE AllCap – TRI6.754.90S&P BSE 250 817.49S&P BSE IT6.817.43NIFTY NEXT 50 – TRI6.835.03NIFTY 50 동일 가중치 지수 – TRI6.914.65S&P BSE Telecom – TRI6.940.85S&P 4006.973.31Nifty – TRI6.940.85S&P 4006.973.31Nifty – TRI6.940.85S&P 4006.973.31Nif. BSE Equal Weight Index – TRI7.084.91Nifty Tata Group – TRI7.089.15NIFTY SERV SECTOR – TRI7.114.96NIFTY INFRA – TRI7.144.10NIFTY IT – TRI7.168.16S&P BSE DOLLEX4.307. Sensex Next 50 – TRI7.275.16S&P BSE 유틸리티 – TRI7.274.45S&P BSE 임의 소비재 및 Se rvices – TRI7.295.24NIFTY DEFTY7.304.17S&P BSE DOLLEX 1007.324.17S&P BSE DOLLEX 2007.404.41S&P Cap BSE 중형 5-7.1 S&P BSE 소비자 내구재 – TRI7.484.19S&P BSE 전력 지수 816.04S&P BSE 150 MidCap – TRI7.846.77RTS Index7.841.52S&P BSE Health Care – TRI7.855.65Nifty Midcap 150 – TRI7.906.53Nifty Alpha 50 – TRI7.9527.84Nifty Alpha 50 – TRI7.9527.84Nifty 그룹 .084.21니프티 상품 – TRI8.155.56S&P BSE 석유 및 가스 지수 – TRI8.204.16니프티 중형주 100 – TRI8.216.97NIFTY ENERGY – TRI8.255.74S&P BSE SmallCap 선택 지수 – TRI8.216.97NIFTY ENERGY – TRI8.255.74S&P BSE SmallCap 선택 지수 377.14S&P BSE MidSmallCap – TRI8.407.05Nifty MidSmallcap 400 지수 – TRI8.427.01S&P BSE Bharat 22 Index8.515.40Nifty Midcap 50 – TRI8.608.11Nifty . 676.87니프티 금융 서비스 – TRI8.706.04니프티 자동차 – TRI8.796.99S&P BSE 기본 자재 – TRI8.937.70S&P BSE 자본재 – TRI8.996.33니프티 100 리퀴드 15 – TRI9.016.38S&P BSE 소형주 – TRI9.028.06S&P BSE 금융 – TRI9.096.92NIFTY PHARMA – TRI9.096.85나스닥 은행9.096.85나스닥 은행9.155. 196.84S&P BSE 강화 가치 지수9.515.58S&P BSE Industrials – TRI9.547.71S&P BSE BANKEX – TRI9.707.49Nifty Smallcap 250 – TRI9.758.44S&P BSE 250 Small Cap78 – .540 – TRI9.758.44S&P BSE 250 – TRINK .856.98니프티 프라이빗 뱅크 – TRI9.878.24니프티 마힌드라 그룹 – TRI9.9611.78S&P BSE IPO 지수 – TRI10.2111.57니프티 스몰캡 100 – IF16 – TRI10.3810.10니프티 스몰캡 50 – . .0510.29니프티 미디어 – TRI11.317.21니프티 메탈 – TRI11.6211.51S&P BSE METAL 지수 – TRI11.6711.47니프티 하이 베타 50 – TRI11.9010.94NIFTY PSU.