뮤추얼 펀드가 SEBI 재분류 규칙을 준수한 지 거의 3년이 지났습니다. 이제 우리는 주식 뮤추얼 펀드에 대한 위험 측면에서 하이브리드 뮤추얼 펀드를 분류하기에 충분한 데이터를 가지고 있습니다. 하이브리드 뮤추얼 펀드를 분류하기 위해 지난 3년 동안의 월별 수익률의 표준 편차를 사용합니다.

먼저 하이브리드 펀드의 정의를 살펴보겠습니다. (1) 보수적 하이브리드 펀드:10% ~ 25%의 자기 자본 및 나머지 부채. (2) 균형 잡종 펀드:차익 거래가 없는 40~60%의 자기 자본과 나머지 부채. (3) 공격적인 하이브리드 펀드 65-80% 자기 자본. AMC는 공격적인 하이브리드 펀드와 균형 잡힌 하이브리드 펀드 중 하나만 제공할 수 있습니다.

(4) Dynamic Asset Allocation 또는 Balanced Advantage Fund:한도가 없는 가변 자산 배분. (5) 다중 자산 배분:자기 자본의 10%(국제 자본 포함), 10% 부채 및 10% 금 및 나머지는 가변적입니다. (6) 차익거래 펀드는 "하이브리드" 펀드가 아닙니다! 그들은 주식 및 주식 관련 투자에 65%만 투자하면 됩니다. 차익 거래를 위한 최소 할당 요건은 없습니다!

(7) 주식 저축 펀드는 부채가 10% 이상, 자본 및 주식 관련 상품이 65% 이상이어야 합니다. 이 65% 이내의 직접 지분 노출 한도는 가변적이지만 제도 문서에 명시되어야 합니다. 이러한 정의는 얼마나 강력합니까?

최근 논의한 바와 같이 수익률 측면에서 뮤추얼 펀드를 분류할 수 없습니다. 1년 안에 주식 시장이 폭락한다면 부채 펀드는 주식 펀드를 이기고 그 반대도 마찬가지입니다. 수익의 스프레드는 분류 기준으로 사용하기에는 너무 많습니다. 수익 측면에서 뮤추얼 펀드를 정리하는 방법은 무엇입니까?

그래서 우리는 월별 수익률의 변동성을 살펴봅니다. 특히, 지난 36개월 동안 월별 수익률이 평균 월간 수익률에서 얼마나 벗어났습니까? 이것은 표준 편차로 측정됩니다. 표준편차가 클수록 뮤추얼펀드의 NAV 변동성(변동성)이 커집니다.

변동성은 위험의 한 형태일 뿐이라는 점을 이해해야 합니다. 신용 위험 및 재투자 위험과 같은 다른 유형은 신용 사건이 발생하거나 이자율이 변경될 때까지 NAV에 나타나지 않습니다(여기서는 유동 자금 및 단기 자금 시장 자금을 말합니다. 장기 펀드의 NAV 변동은 채권으로 인해 매일 발생합니다. 시장 수급 변동).

<노스크립트>

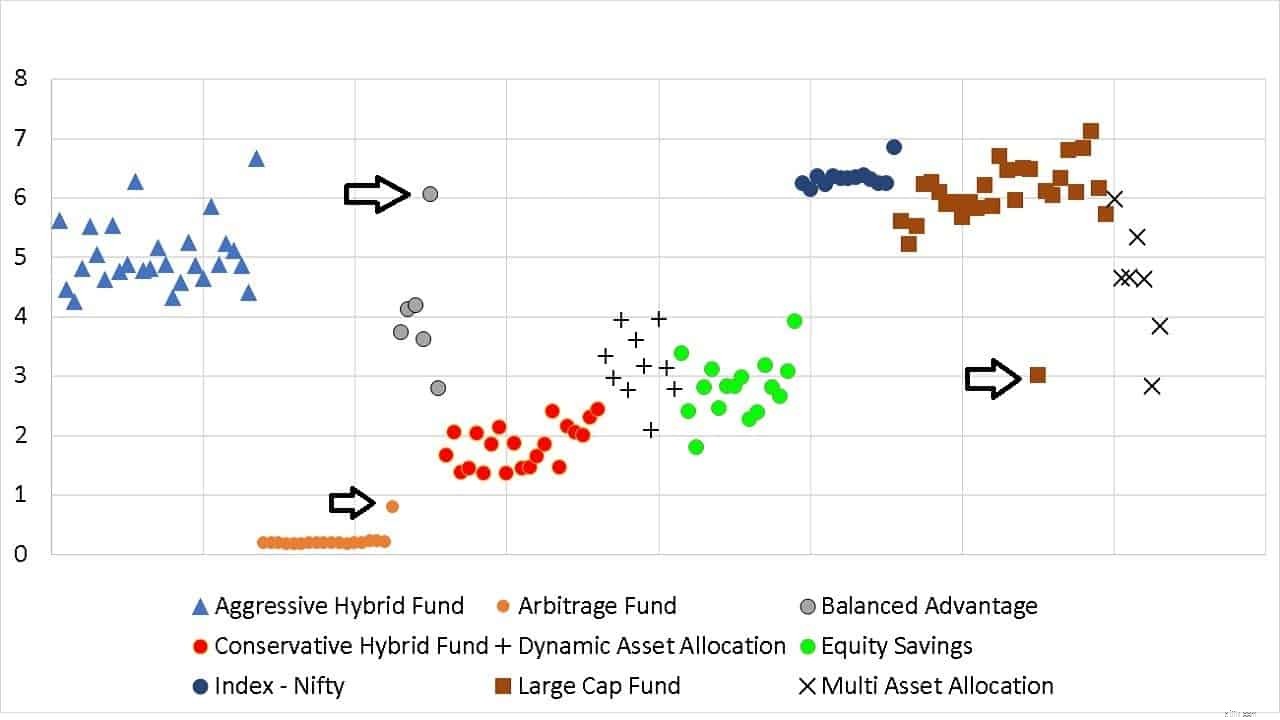

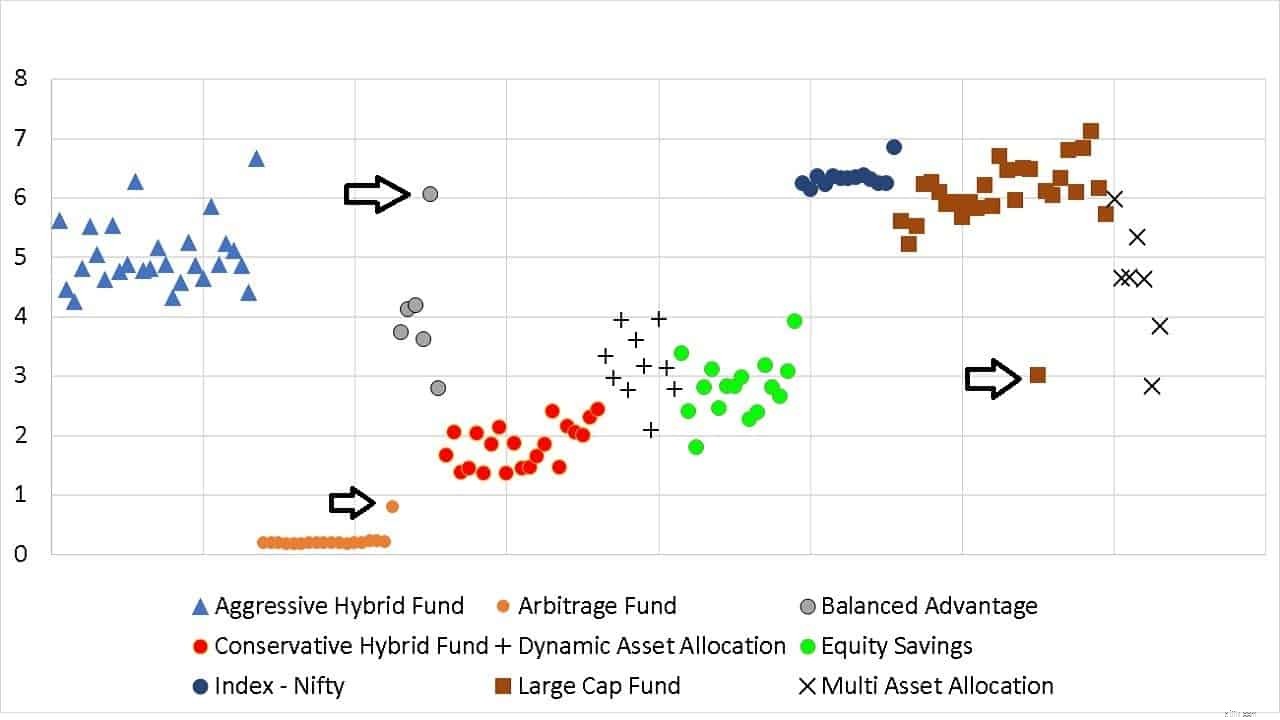

y축은 표준편차를 나타냅니다. x축은 펀드 번호입니다(표시되지 않음). 먼저, 멋진 인덱스 펀드인 파란색 점을 찾아보겠습니다. 그것들은 함께 뭉쳐서 좋은 참조점을 형성합니다.

이에 비해 활성형 대형주 펀드(갈색 사각형)는 양 옆에 있다. 약간의 퍼짐이 있지만 너무 많지는 않습니다. 다음으로 십자가 – 다중 자산 펀드. 그것들은 도처에 있는데, 이는 펀드 매니저들에게 너무 많은 자유가 있다는 것을 의미합니다. 이 카테고리는 잘못 정의되어 있습니다.

주식 저축 펀드(녹색 점)는 보수적인 하이브리드 펀드(빨간색 점)보다 변동성이 약간 높지만 동적 자산 배분 펀드(+로 표시)만큼 변동성이 있습니다. Balanced Advantage 펀드(회색 점)도 곳곳에 있습니다.

공격적인 하이브리드 펀드(파란색 삼각형)는 활성 대형 펀드만큼 변동성이 있습니다. 이것이 내가 애그 하이브리드 펀드를 자산 배분에서 주식형 펀드로 간주해야 한다고 계속 강조하는 이유입니다. IMO는 당사 포트폴리오의 부채 할당에 부채 할당을 추가해서는 안 됩니다.

차익 거래 자금은 차익 거래 기여 덕분에 잘 정의됩니다! 이제 보수 펀드를 어떻게 정의할까요? 자신이 가장 좋아하는 AMC가 NFO를 내놓을 것이기 때문에 요구 사항을 발명하려는 많은 AMC 팬보이에게 유용할 수 있습니다.

지난 3년 후행 데이터(고려 기간에 따라 가변적임)에 따르면 보수적인 하이브리드 펀드는 공격적인 하이브리드 펀드보다 2.5~3단계 덜 변동성이 있고 차익 거래 펀드보다 약 2단계 더 변동성이 높습니다. 유용한가요? 적어도!

차익 거래 펀드의 표준 편차는 신용 사건이나 차익 거래 사건이 없는 초단기 펀드와 비슷합니다(다른 증권이 헤지되는 경우). 차익 거래 자금을 "부채"로 분류하는 것이 합리적입니다.

공격적인 하이브리드 펀드(및 심지어 다중 자산)를 "주식"으로 분류하는 것도 합리적입니다. 나머지는 그 사이 어딘가에 있습니다.

화살표에 대한 참고사항: Principal Arbitrage Fund는 신용 불이행을 겪었고 표준 편차가 더 높습니다. HDFC Balanced Advantage Fund는 이름뿐입니다. 일반적으로 해당 범주에서 변동성이 더 높습니다. JM Large Cap Fund는 2020년 3월 동안 가장 적게 하락했으며 표준 편차가 가장 낮습니다. 20%에 가까운 부채 할당이 그 이유 중 하나입니다.

명목상의 질문에 답하기 위해 지난 3년 동안 공격적인 하이브리드 펀드, 차익 거래 펀드 및 다중 자산 펀드의 변동성이 합리적으로 잘 정의되었습니다. 주식 뮤추얼 펀드보다 변동성이 크거나 변동성이 약간 낮거나 변동성이 현저히 낮습니다.

나머지 하이브리드 카테고리는 그 중간에 있습니다. 투자자는 변동성을 명확하게 구분할 수 없기 때문에 잘못된 인식으로 인해 주식형 펀드보다 위험합니다.

투자자들은 균형 우위 펀드, 동적 자산 배분 펀드, 주식 저축 펀드 또는 보수적인 하이브리드 펀드가 강세장에서 "추가 수익"을 제공하고 약세장에서 떨어지지 않기를 바랍니다. 이건 불가능 해. 이러한 펀드의 위험 수준을 페그하기 어렵기 때문에 주식형 펀드보다 더 위험하다고 생각합니다.

언젠가 우리는 이러한 범주에 인덱스 펀드를 갖게 될 것입니다. 그러면 상황이 좀 더 명확해질 것입니다. 현재 자산 배분에 위험 수준을 확신하기에는 너무 많은 여지가 있습니다.