SEBI는 2017년 10월에 뮤추얼 펀드 계획의 합리화 및 분류를 의무화했습니다.

이 규칙에 따라 기존의 모든 뮤추얼 펀드 계획은 SEBI에서 지정한 범주 중 하나에 맞아야 했습니다. AMC당 카테고리당 하나의 펀드에 대한 추가 규칙이 있었습니다. 그 결과 많은 기존 MF 계획이 새로운 계획에 병합되었습니다.

투자자의 관점에서 이는 환영할만한 조치입니다. 이러한 합리화는 혼란을 줄이고 투자자가 더 나은 정보에 입각한 결정을 내리는 데 도움이 될 것입니다.

그러나 이러한 합병 후 자본 이득 계산은 최소한 종이 한 장으로 계산하려는 경우 약간 복잡해집니다.

AMC 또는 RTA 웹사이트에서 이러한 정보를 다운로드할 수 있지만 이러한 계산이 어떻게 작동하는지 아는 것이 항상 더 좋습니다. 게다가 RTA 문은 현재 결과에 대해 이상한 값을 던지고 있습니다.

많은 체계가 병합된 새 체계의 NAV가 이전 체계의 NAV와 다를 때 문제가 발생합니다.

NAV의 변경은 (귀하의 구성표 외에) 다른 구성표가 새 구성표에 병합되었기 때문입니다. 즉, 귀하의 구성표가 새 구성표에 병합된 유일한 구성표가 아닙니다. . 다른 많은 사람들이 있을 수 있습니다.

이유가 무엇이든 새 제도의 NAV가 이전 제도의 NAV와 다르면(하지만 포트폴리오 값은 같아야 함) 보유 단위 수가 변경됩니다.

예를 통해 이해합시다.

합병일의 포트폴리오 가치

=합병일 기준 A의 NAV X A 보유 유닛 수

=합병일 기준 B의 NAV X받은 B의 단위 수

효과적으로 포트폴리오의 가치는 합병 또는 전환으로 인해 변경되지 않습니다.

합병일에 계획 A의 NAV가 Rs 50이고 계획 B의 NAV가 Rs 100인 경우 보유 중인 A의 2단위당 B의 1단위를 받게 됩니다. . 이렇게 하면 포트폴리오의 가치가 동일하게 유지됩니다.

합병일에 계획 A의 NAV가 100루피이고 계획 B의 NAV가 50루피인 경우 보유하고 있는 A의 모든 단위에 대해 B의 2단위를 받게 됩니다.

적절한 구성표 이름으로 이것을 이해합시다.

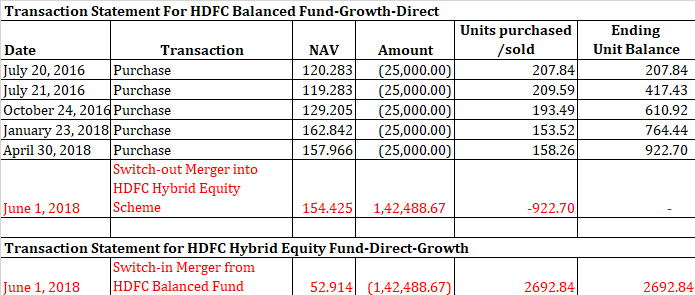

HDFC 균형 펀드는 2018년 6월 1일에 HDFC 하이브리드 주식 펀드로 병합되었습니다. 따라서 HDFC 균형 펀드는 2018년 6월 1일 이후에 더 이상 존재하지 않게 되었습니다. 이 계획에 대한 귀하의 모든 투자는 이전되었습니다. HDFC 하이브리드 주식 펀드에.

실제 NAV 값이 있는 가상의 예를 살펴보겠습니다. 이 거래 명세서를 살펴보겠습니다.

보시다시피 포트폴리오의 가치는 합병 후에도 그대로 유지됩니다. 차이점은 단위 수와 NAV입니다.

154.425 X 922.70 =52.914 X 2692.84

솔직히 크게 달라지는 것은 없습니다.

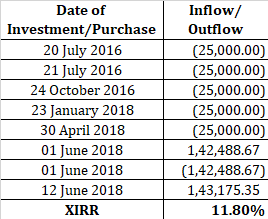

XIRR을 사용하여 계획의 수익을 계산할 수 있습니다. XIRR은 현금 흐름(단위 또는 NAV가 아님)을 고려합니다. 합병으로 인해 현금 흐름이 발생하지 않았으므로 2018년 6월 1일의 두 거래를 쉽게 무시할 수 있습니다. 또는 XIRR을 계산하는 동안 두 거래를 모두 추가할 수 있습니다.

2018년 6월 12일 HDFC 하이브리드 주식의 NAV는 53.169였습니다.

위에서 고려한 예에서 저는 2018년 자체에 두 가지 투자를 했습니다. 이러한 투자는 1년 미만이므로 결과가 약간 왜곡될 수 있습니다.

계산을 시작하기 전에 다음 사항에 유의해야 합니다.

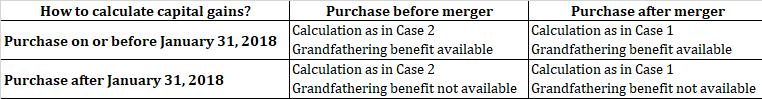

사례 1:합병(전환)일 이후에 구매 및 판매된 단위의 경우

전과 같은 방식으로 계산할 수 있습니다. HDFC 하이브리드 주식 펀드를 구매 및 판매하셨습니다.

기타 계획의 경우 2018년 1월 31일 이전에 구매(및 합병)가 발생한 경우 기득권 조항도 적용될 수 있습니다.

사례 2:합병 전에 구매한 단위의 경우

계산은 약간 복잡합니다. 예시를 통해 이해해 봅시다.

2018년 6월 12일에 HDFC 하이브리드 펀드의 단위를 판매한다고 가정해 보겠습니다.

2018년 6월 12일 계획의 NAV는 53.169였습니다.

아니요. 판매된 HDFC 하이브리드 펀드 단위 수 =20,000루피 / 53.169 =376.159단위

자본 이득을 계산하려면 두 가지를 파악해야 합니다.

아니요. 이전 계획에서 판매된 단위의 수는?

376.159 HDFC 하이브리드 주식 펀드 =이전 HDFC 균형 펀드는 몇 단위입니까?

이를 위해서는 다음을 수행해야 합니다.

합병일(2018년 6월 1일) HDFC Hybrid Equity Scheme의 376.159 X NAV

=HDFC Balanced 단위 수 X 합병일 기준 HDFC Balanced NAV

=>

아니요. HDFC 균형 단위 =376.159* (52.914/154.425) =128.819 단위

즉, HDFC 하이브리드 주식 펀드 376.159단위를 판매함으로써 HDFC 균형 펀드 128.819단위를 효과적으로 판매하게 되었습니다.

작업은 아직 끝나지 않았습니다.

어떤 128.891단위가 판매되었는지 파악해야 합니다.

알다시피 뮤추얼 펀드 구매 및 상환은 FIFO(선착순) 방식으로 작동합니다. 즉, 먼저 구매한 단위가 먼저 판매됩니다.

거래 명세서를 다시 참조하면 첫 번째 구매가 2016년 7월 20일에 이루어졌으며 NAV 120.283에서 207.84 단위를 얻었음을 알 수 있습니다. 이 예에서는 그것으로 충분합니다.

기본적으로 해당 단위(2016년 7월 20일 구매)가 먼저 판매됩니다.

HDFC 하이브리드 주식 376.159단위 또는 HDFC 균형 128.819단위의 판매 가격 =루피 20,000

HDFC Balanced 128.819단위 구매 가격 =128.891 * 120.283 =루피 15,503.86

자본 이익 =4,496.2루피

자본 이득을 파악했으면 자본 이득에 세금이 부과되는 방식(단기, 장기, 자본, 부채)을 확인해야 합니다.

주식 펀드 단위(2018년 1월 31일 이전 구매) 및 매각 결과 장기 자본 이득이 발생하는 경우, 추가로 Grandfathering 조항(2018 예산에 도입됨) 문제가 있습니다.

할아버지 규정에 따라 , 지분 투자(2018년 1월 31일 이전에 구매)를 매각하여 장기 자본 이득이 발생하는 경우 2018년 1월 31일까지 발생한 모든 이득은 세금이 면제됩니다.

이 예에서 계획은 지분 계획이고 단위는 2016년 7월 20일에 구매되었습니다. 단위는 2018년 6월 30일에 판매되었으므로 보유 기간은 다음보다 깁니다. 1년 동안의 이익은 장기 자본 이익으로 분류됩니다.

구매가 2016년에 이루어졌으므로 Grandfathering 조항도 적용됩니다.

이 경우 자본 이득을 계산하려면 2018년 1월 31일 현재 HDFC 균형 펀드의 NAV도 필요합니다.

2018년 1월 31일 HDFC 균형의 NAV =160.410

2018년 1월 31일 HDFC 균형 128.819단위의 가치 =20,675.9루피

2018년 1월 31일 투자 가치가 판매 가격보다 높으므로 전체 LTCG가 면제됩니다. 장기적인 자본 손실도 없을 것입니다. 이 게시물을 읽고 이유를 알아보세요.

요약하자면

할아버지 조항이 적용되지 않습니다. 사례 1과 같은 계산.

할아버지 조항이 적용되지 않습니다. 사례 2와 같은 계산(지분 투자 매각 시 LTCG에 대한 기부 혜택 없음)

사례 2와 같은 계산(지분 투자 판매에 대한 LTCG에 대한 기득권 혜택 포함)

사례 1과 같은 계산(지분 투자 판매에 대한 LTCG에 대한 기득권 혜택 포함). 이 경우 2018년 1월 31일에 이전 계획에 대한 NAV가 없습니다. 따라서 과세 대상 장기 자본 이득(지분 투자의 경우)에 도달하려면 새 계획의 NAV와 협력해야 합니다.

읽기 :LTCG 세금의 도입이 주식 수익에 어떤 영향을 미칩니까?